春节前一周缘何人气低迷?

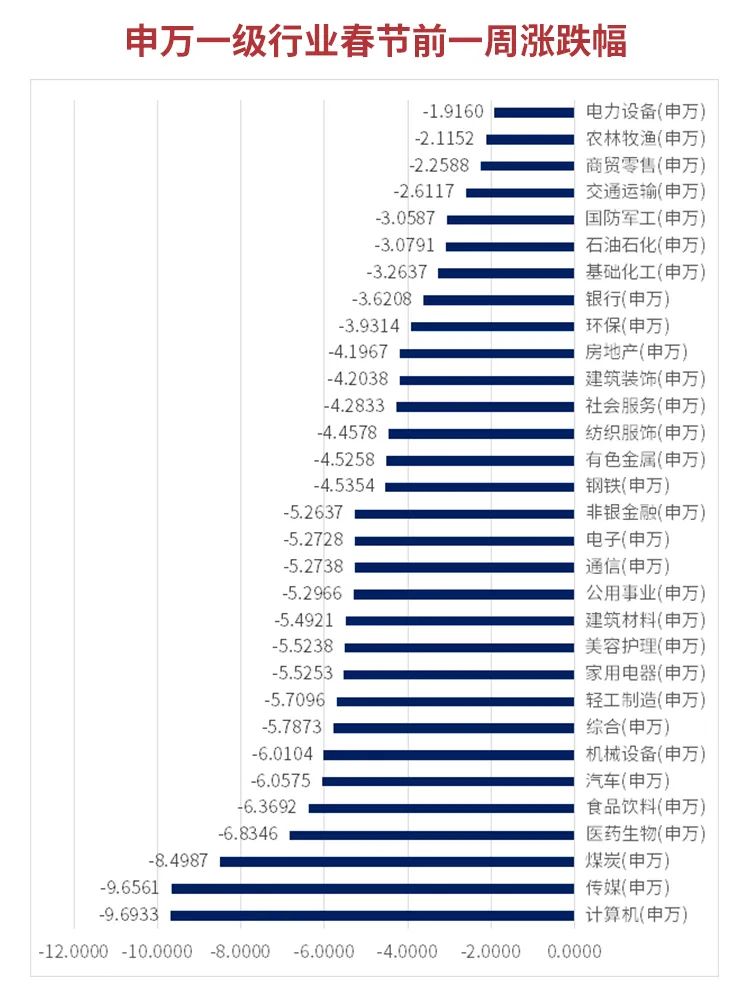

回顾春节前一周的市场表现,相信很多投资者都度过了难熬的一星期。在外盘大跌和节前效应的双重压力下,A股主要宽基指数及申万一级行业指数全线下跌,无一幸免。覆巢之下无完卵,大多数基民也经历了净值持续回撤的一星期。

数据来源:Wind,截至日期:2022/1/28。

数据来源:Wind,截至日期:2022/1/28。

对于春节前一周A股市场大跌,中信建投证券认为,出于对美联储发布会“鹰派表态”的担忧,以及部分止损盘的影响,节前一周市场再次出现普跌行情,上证综指下跌4.57%,创业板指下跌4.14%,万得全A下跌5.01%;分行业来看,31个申万一级行业全部下跌。

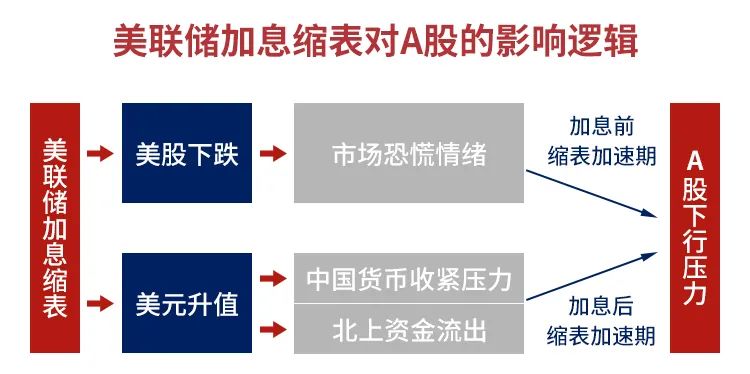

中信建投认为,尽管当前市场对于后市颇多忧虑,仍然对于节后市场的企稳反弹抱有信心。节前市场情绪已到近3年最低点,主要股指和行业均已充分调整,后续具备反弹基础。当前中国面临全球流动性收紧的压力,但中国经济基本面周期和政策独立性决定了中国当前的宽松周期仍未结束,对于A股而言“内松”的影响大于“外紧”,当前强势的人民币汇率将为我国货币政策的独立性与灵活性提供更大支持。

资料来源:Wind,中信建投。

信心比黄金更重要。虽然全球股市春节前大跌,但国内众多公募机构纷纷宣布将以数千万到1-2亿的自有资金申购旗下基金产品,并承诺1-3年长期持有。这些资金虽然对大市来说只是九牛一毛,但作为专业投资机构,他们用自有资金申购基金产品,就是在用真金白银表达对A股市场未来走势的判断和信心。

外围股市止跌反弹

刚刚过去的春节假期,外围市场氛围明显回暖,全球主要股指大多上涨。其中恒生指数上涨4.34%,上涨幅度领先于其他股指。美国部分科技股巨震:PayPal周三单日暴跌24.6%, Facebook(Meta)周四暴跌26.4%,带动Amazon周四下跌 7.8%,财报超预期后周五大涨 13.5%,Snap周四暴跌 23.6%后周五暴涨58.8%。

全球油价继续上涨,WTI原油与布伦特原油均站上90美元/桶以上的高位。

全球主要央行准备收水,以应对通胀飙升。美联储主席鲍威尔上周表示,美联储将在3月中旬开始稳步加息。欧洲央行行长加拉德承认,通胀前景倾向于上行风险,不排除今年加息的可能。与此同时,英国央行也宣布“历史性背靠背加息”,加息25个基点至0.5%。

中信建投证券认为,从风险偏好角度来看,节后有望迎来改善。首先,节前由于美联储“鹰派”表态引发全球股市动荡,春节假期期间全球主要股指已经出现超跌反弹,恒生指数反弹4.34%,纳斯达克指数反弹2.38%。有利于A股市场风险偏好修复。

看好春节后的反弹行情

东吴证券认为,看好春节后的反弹行情,对全年继续明确乐观。中央经济工作会议是一切宽松的开始,财政及货币均有明确抓手,市场不存在系统性风险。近期多省市密集召开民企座谈会,肯定民营经济重要地位,强调民企发展决心。稳增长要四两拨千斤,政府增强企业信心,宽货币向宽信用传导,实现全社会扩大投资再生产。我们认为民企座谈会对 A 股意义特殊,复盘来看,2018、2020 年两次企业家座谈会后半年,社融、股市均明显企稳回升,我们对后续社融、股市企稳充满信心。

平安证券认为,2022 年初至今A股市场持续调整,到目前为止,主要市场指数已距离2021年高点的回撤幅度超过20%,沪深300和创业板指的估值回归至近十年60%分位附近,各行业板块估值也有不同程度的回落。我们认为,当前增长、 通胀与流动性三大宏观变量已经基本确立了本轮调整的政策底。政策组合拳的陆续出台显现政策底已出现,财政政策和基建发力拭目以待。回顾历史经验来看,近两轮市场底部的政策底和市场底的相隔时间在两个月左右,我们认为,市场底也已经渐行渐近。

中信建投证券认为,全球流动性收紧、盈利下行压力、政策刺激预期兑现等因素可能在上半年对市场造成压制,但随着经济的企稳回升、疫情逐步改善和增量资金流入市场,A股也有望再度上涨。建议把握反击三条线:1)宽货币宽信用继续加码,稳增长行情仍将继续演绎;2)当前部分优质成长股高景气仍有基本面支撑,估值收缩有望告一段落,市场开始反应一季报预期,基本面进一步验证后迎来反攻;3)全球奥密克戎疫情迎来拐点,部分当前受疫情影响较大消费品种有望受益于疫情好转和国内扩内需政策支持。

民生证券认为,稳增长和宽信用政策本身肯定会存在“时滞”。总量的企稳将是政策推动的验证,而未来结构的优化则是新的共识形成的来源。投资者可以“顺大势,逆小势”:当下中美通胀水平的差异,让国内最终有能力以通胀上行换取经济增长的恢复。当下更多的是在调整后等待积极的信号出现与市场新共识的形成。未来国内需求回暖与通胀回升的概率依然在不断增大,做多通胀与做多需求在短期不会矛盾,更长期视角或有分化。

声明及风险提示:以上券商观点不代表万家基金观点,亦不作为任何投资建议及法律文件。证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同、招募说明书、产品资料概要等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金有风险,投资需谨慎。

基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。

2022-02-07 20: 35

2022-02-07 20: 01

2022-02-07 19: 57

2022-02-07 19: 55

2022-02-07 19: 52

2022-02-07 19: 49