又是关闭账户的一天。

“上一次大跌,还是在昨天……”

A股大跌又又又冲上热搜!

海外上市的中概股也没能逃过一劫,小安“掐指一算”,阿里巴巴大概已经让芒格被深套50%了吧!

这不是芒格史上最惨的一次。

那么,投资大师“被套”后,都是怎么做的呢?

查理·芒格:

没有坏时光就没有好时光

芒格旗下的Daily Journal Corp披露了13F文件,截至2021年12月底,芒格第三次买入阿里巴巴,此次加仓幅度更是接近翻倍。

但2021年以来,阿里巴巴的日子并不好过,当前股价相比最高点跌去了70%,总市值蒸发约合人民币38895亿,芒格深套其中。

“投资者从过往历史中可以学到的最好一条经验就是没有坏时光就没有好时光。在一段长期的投资中往往蕴含着短期阶段性的大幅损失。如果你不能接受短期的损失,那你很难收获长期的市场回报。”芒格曾说。

因此,查理·芒格在出席旗下Daily Journal公司的年度会议,面对投资者关于投资阿里巴巴的提问时,直言道:“阿里巴巴的回撤风险并没有看起来那么巨大,对在中国和阿里上的投资感到舒适,阿里非常有竞争力。”

作为伟大的投资导师,芒格的亲身经历给了我们很好的借鉴,在投资的过程中,我们需要真的拥有耐心、守纪以及即使遭受损失和身处逆境也不会疯掉的能力。

巴菲特:

别人贪婪时我恐惧,

在别人恐惧时我贪婪

“考一考大家:如果在接下来的5年中,你是股票的净买入者,你希望这5年时间的股票价格是上涨还是下跌?”

这是来自《1997年巴菲特致股东信》里的灵魂拷问,它可以很好的区分你是以投资还是投机的心态看待市场波动。

如果一个长期净投资者,看到股票价格上涨了很开心,而看到股价跌了则反而不高兴,这就完全没道理。

因为只有那些即将卖出股票的人才希望卖一个高价格,而那些打算买股票的人应当希望买得便宜才对。

基于这样的信念,巴菲特在投资生涯中,虽然经历过多次超过50%的回撤,但最后都熬了过去,并取得了更丰厚的收益。

最具代表性的就是华盛顿邮报,买入被套三年。

20世纪70年代初,美国证券市场遭受了重挫。

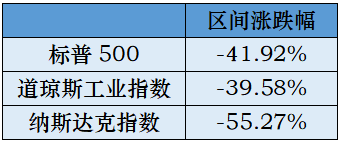

来源:Wind,统计区间(1973.1.1~1974.12.31)

巴菲特旗下伯克希尔·哈撒韦的股价也从1973年的每股90多美元跌到1975年10月的每股40美元左右,跌幅超50%。(数据来源:ifind)

在市场一片悲观声中,巴菲特在接受《福布斯》的记者访问时说:

“我觉得我就像一个非常好色的小伙子来到了女儿国。投资的时候到了。”

1973年的春天和夏天,巴菲特共投入1060万美元,买入了华盛顿邮报9.7%的股份。

出乎意料的是,买入后没多久,华盛顿邮报的市值从1亿美元跌至8000万美元,直到1976年,华盛顿邮报的股价才回到当初买进的价位。

显然,巴菲特整整被套了3年。

虽然投资华盛顿邮报的过程非常波折,但坚守10年后巴菲特却获取了超20倍的投资回报。(数据来源:海通证券研究所,2016/08/19)

彼得林奇:

投资要关注“更大的大局”

“每当我对目前的大局感到忧虑和失望时,我就会努力让自己关注于更大的大局。”

基金投资者的“大局”

基金投资者要关注“更大的大局”,就是从更长更远的眼光来看基金投资。

以偏股混合型基金指数为例:

Wind数据显示,自2006年初至2021年末,偏股混合型基金指数涨幅高达12倍,但期间也经历了4次重大调整,如下图:

2022-03-15 21: 14

2022-03-15 20: 07

2022-03-15 20: 03

2022-03-15 20: 02

2022-03-15 19: 59

2022-03-15 19: 56