牛熊的转换和长期的信仰

进入3月份,市场的大幅下跌已成事实,可以有各种解释的原因,更有各种宏大叙事的逻辑让你确信这次下跌将是前所未有的。跌的够多后的解释只会让你更悲观,抛开宏大逻辑,我们用数据说话,明确我们目前所处的位置、未来的希望在哪里,或许会更有益处。先说三个结论:

一、市场确信无疑的是进入熊市了,但已经是进入后期了;

二、A股的长期回报是稳定的,好过普通人能投的大部分资产;

三、熊市可以无底线,但无底线的时间不会太长(浮亏不是亏)。

下跌总是让人难受的,但低估恐惧时候的买入总好过高估亢奋时候的杀入,你今日所受之苦是你未来收益之源。

牛熊的转换

我们可以用两个指标刻画牛熊,M1-M2和股债收益差,前者较为灵敏,略带预测性质;后者略滞后,是验证性质。

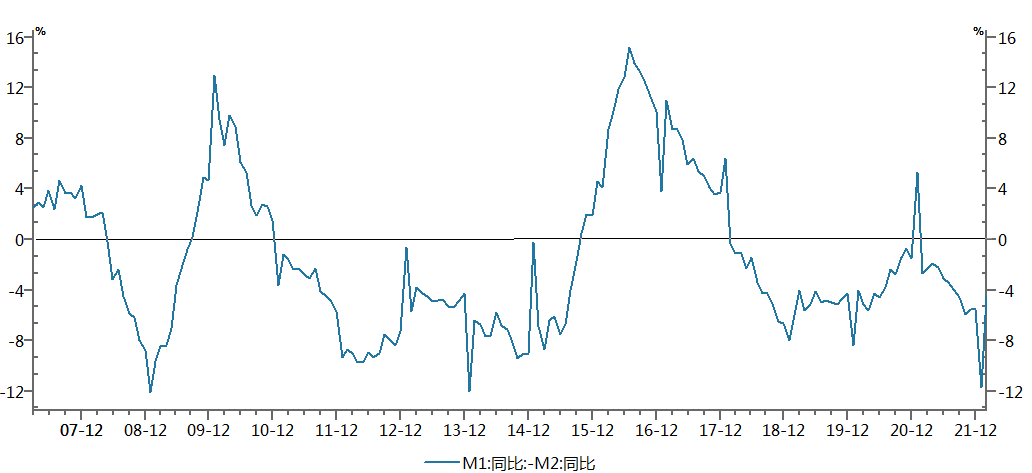

1)M1-M2

从历史经验来看,M1-M2可以清晰的刻画市场的中期趋势。M2代表货币供给增速;M1代表货币在实体经济中的活化程度(近八成为企业活期存款)。

如果企业对未来经济增长前景乐观,准备扩大资本开支和补库存,就会选择将存款短期化来支付生产经营活动开支,从而带来M1增速上升。因此,M1—M2的不同组合代表了不同的盈利和流动性的组合,对应着不同的市场特点。

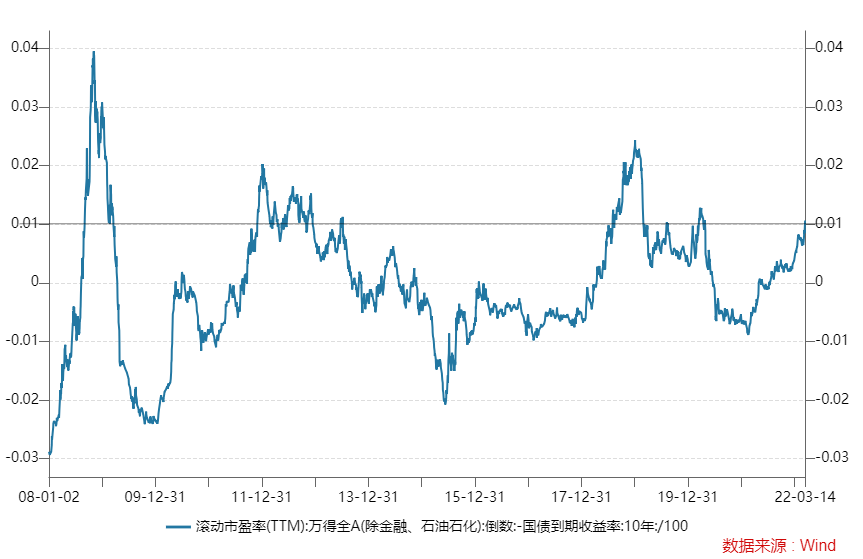

2)股债收益差(市盈率倒数—无风险收益率)

我们以Wind全A扣金融石化滚动市盈率的倒数代表股票隐含收益率,以十年期国债收益率代表无风险收益率,也可以对市场做出类似的牛熊划分。

当股市收益率上穿债市收益率的时候,是熊市的确认;相反的,当股市收益率下穿债市收益率的时候,是牛市的确认。当股市收益率超越债市收益率,说明股票性价比好于债券,但却刚好是熊市的开始,这就是市场的奇妙之处,它用现在额外的亏损来孕育未来更多的收益。

总结过去几次股市收益率重新下行(即市场重新上涨)的点,一般对应着利率止跌的点。

对应到当前市场来看,发现几个数据都有出现拐点的迹象,M1—M2从2021年11月份开始回升,10年国债收益率从2022年1月下也开始回升,但2月社融明显低于预期以及进入3月后疫情的全面扩散,让些许回升的信心瞬间大幅下降。

总量政策方面,2022年政府制定的经济增长目标5.5%左右,处于市场预期的上限水平,也是2012年以来首次增长目标高于上一年四季度经济增速,较高的增长目标预示着接下来的货币政策和财政政策大概率将比2021年更加积极;

产业政策方面,大宗商品保供稳价、新老基建共同发力、地产因城施策也将多管齐下打通宽信用的堵点;

从经济数据来看,1-2月份经济数据也明显好于市场预期,只不过3月可能又重新压力较大。

综合来看,尽管当前疫情、国际局势等因素给市场信心带来不小的扰动,但股市中期向上的驱动力量已经在蓄力,一旦信心改善,牛熊切换随时可能快速展开。

长期的信仰

股市长期的信仰在于相信国家和社会会变得越来越好,即使经历再大的困难也总能克服,本质在于我们每个人都在追求更美好的生活。说的更直白一些,就是长期维度来看股市是可以持续赚钱的,且在承担波动的风险后收益是明显好于其他资产的。

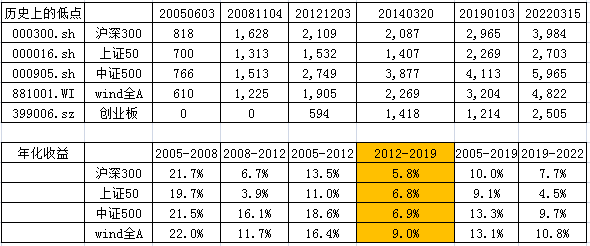

以Wind全A为例,股市的低点是逐步抬高的。我们统计低点到低点的年化收益率,无论统计哪一段,可以发现年化收益率都是很可观的,即使经历2008年惨烈的熊市,2005-2008年的年化收益率也在20%左右。

当然也可以统任何一个高点到高点的收益率,基本与低点到低点的收益率类似(这里剔除2007、2015年两个顶点和其他顶点的计算,但即使2007和2015这两个顶点之间的年化收益率也有7%)。

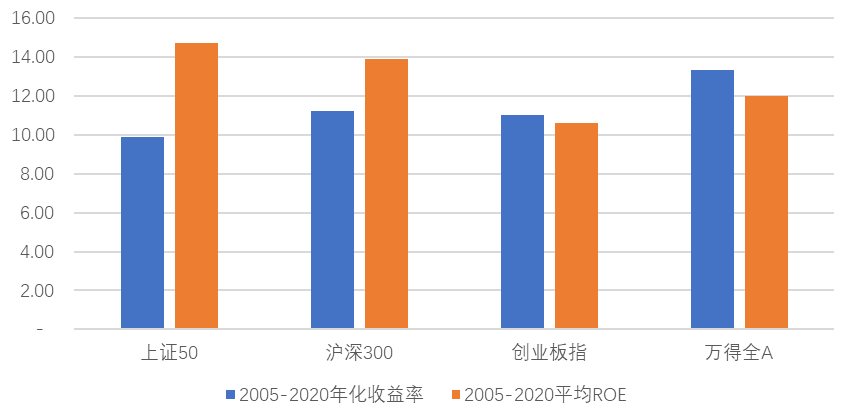

理论上讲,股票的整体回报率可以分解为业绩增长和估值增长,估值增长是周期性的,长期贡献是0,长期股市的回报就来自于业绩增长,业绩增长又和ROE高度相关。ROE作为衡量企业净资产产生利润的能力,理应是长期回报的核心来源。

从A股市场的历史数据来看,尽管估值波动对投资收益率存在阶段性扰动,但是长期的年化回报也始终是向ROE靠拢的。

2005-2020年期间,A股主要指数的长期年化收益率水平在10%左右,基本与ROE平均水平相匹配,上证50和沪深300收益率略低于ROE,是因为有更高的分红收益率。

分区间来看,在2014-2015年,主要股指年化收益率大幅高于同期ROE水平(上证50/沪深300/创业板指/万得全A年化收益24.5%/27%/45%/46%,

同期ROE13%/13%/14%/11%)。因此在2016-2017年区间年化收益率明显低于同期ROE水平(上证50/沪深300/创业板指/万得全A年化收益9%/4%/-20%/-4.5%,

同期ROE 12%/12%/7%/11%),但2014-2017年的年化收益仍然与该区间的ROE水平匹配。

这意味着尽管流动性等因素可能通过影响估值波动,导致股票收益率阶段性的偏离ROE,但长期而言股票年化回报仍然会很好的锚定在ROE的水平上。

资料来源:Wind

下跌的底线

理论上来讲,牛市不言顶,熊市也会不言底,因为你永远也不知道恐惧的底线在哪里。这个是让人悲观的理由,但我们明确自己的底线,就可以从悲观中走出。我们的底线就是:1)在悲观中保有长期的信仰;2)不出现被动的不可挽回的砍仓。

即使熊市不言底,我们也从一个大概率事件来看看未来的下跌空间。从股债比价来看,预计股市进一步下行的时间和空间已经不多。截至3.14,万得全A(除金融石油石化)的ERP已经超过1%,考虑上市公司业绩的增长,以2011和2018年的熊市级别来考量,下跌幅度也在10%以内。

即使指数继续下行,重新涨回来也不需要太长时间,从历史上看,ERP指标突破1%又重回到1%的时间长则7个月,短则半个月,进一步下探的时间和空间都已经不多。从年化收益率的角度来看,2018年低点至今大部分指数的年化收益率距离历史最低水平已经相去不远了,特别是上证50和沪深300(如前图)。

股债收益差(万得全A-非金融石油石化)

下跌总是让人难受的,但低估恐惧时候的买入总好过高估亢奋时候的杀入,你今日所受之苦是你未来收益之源。

2022-03-16 10: 06

2022-03-15 21: 14

2022-03-15 20: 07

2022-03-15 20: 03

2022-03-15 20: 02

2022-03-15 19: 59