本文作者

倪鑫晨 | 投资经理

广发基金资产配置部

武汉大学数理金融与经济试验班,经济学、理学双学位;香港城市大学金融与精算数学硕士学位;多元投资战将,通过FOF、投顾组合等形式,实现多资产、多策略的投资理念。通过深入研究各资产、各策略之间的协同、对冲效应,构建组合,实现资产的稳健增值。

今年以来的市场持续震荡下行,让很多投资者的信心都备受打击。虽然3月16日国务院召开专题会议传达出积极信号,让市场情绪有所稳定,但很多小伙伴的“小心脏”还是没能缓过来,仍然沉浸在不安和焦虑中。

其实,从历史数据来看,市场大幅回撤时,有可能蕴藏着投资机会。以普通股票型基金指数为例,自2003年以来,虽然指数有过大大小小的下跌,但也会有反弹和上涨。

面对大幅下跌超过20%的情形时,小伙伴们无需过于悲观,反而历史上每一次普通股票型基金指数回调超过20%的时候,都蕴藏着一定的投资机会。

数据来源:Wind,统计区间为2003/12/31-2022/3/22

但需要注意的是,历史上的大幅回撤平均会持续277个交易日:

259个交易日(2007/10/16~2008/11/4)

506个交易日(2010/11/9~2012/12/3)

65个交易日(2015/6/12~2015/9/15)

280个交易日(2017/11/13~2019/1/3)

因此,在每一次加仓之前,应该先问问自己,是否能承受这么长时间的持续回撤。如果没有做好充分的准备,此时选择卧倒不动也是可以的。

重要的是不管选择买还是卖,都要有自己的底层逻辑,而不是在情绪的影响下冲动行事。

那么,有小伙伴可能会问了:在A股这样大涨大跌的环境下,如果我选择一直长期持有,到底会有怎样的回报呢?

长期持有基金,真的划算吗?

与其对未来变幻莫测的市场走势而苦恼,不如回过头看看历史,总结经验,把握当下。

我们基于过去20年的数据,按照“9:1”的比例来构建一个股债组合,在配置90%股票类资产的基础上,搭配10%的债券类资产,力求适当降低组合的整体波动。

我们分别用沪深300指数来代表股票类资产的表现,用中证综合债指数来代表债券类资产的表现,可以发现,如果在过去20年间任意时点买入这个组合,随着持有时间的拉长,组合的历史正收益比率呈现上升趋势:

持有3个月:历史正收益比率为52.9%,年化涨跌幅为11.1%

持有3年:历史正收益比率为67.4%,年化涨跌幅为14.0%

持有5年:历史正收益比率升至83.5%,年化涨跌幅则达到13.8%

表:过去20年间任意时点

买入“9:1”股债资产组合

资料来源:西部证券研发中心 统计区间为2002/2/5-2022/2/21。统计从该时间区间内任意交易日开始,持有3、6个月、1、2、3、5、10年的历史平均年化收益率,按平均每年251个交易日计算。数据为模拟情况下测算得出,实际收益可能与模拟收益存在较大差异。

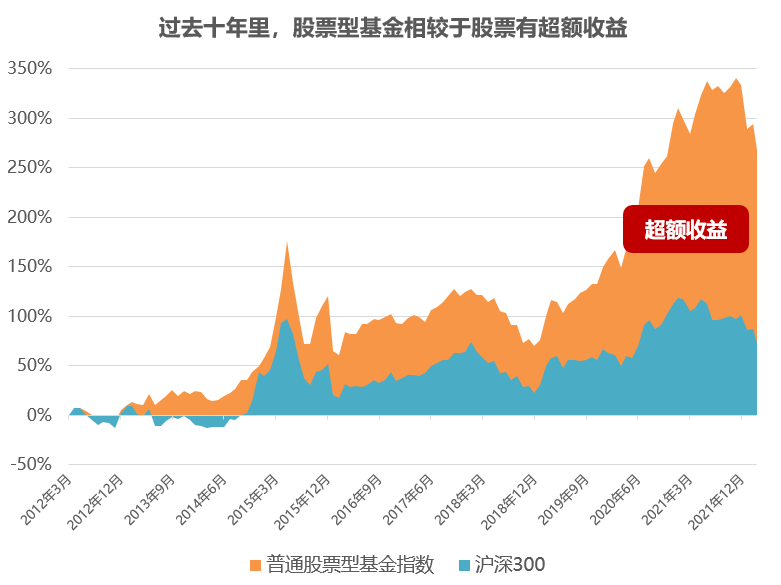

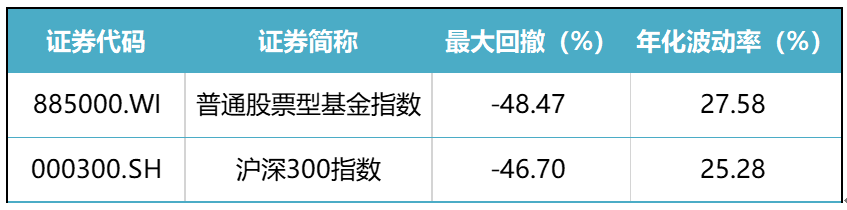

市场上有很多优秀的基金经理,能够给投资人争取更高的“投资性价比”。回顾普通股票型基金指数和沪深300的表现,我们可以看到:过去十年间,在基金管理人的专业加持下,股票型基金大多数时候都相较股票取得了一定的超额收益。

数据来源:Wind,统计区间为2012/3/22-2022/3/22

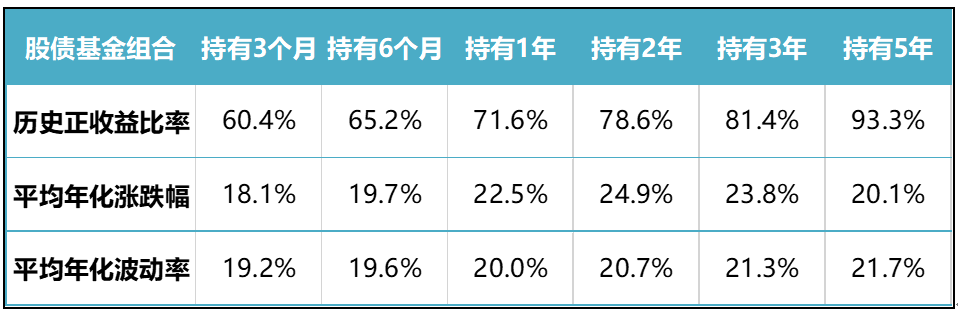

我们仍然以“9:1”的比例来配置基金组合,将股票类资产替换为股票型基金,用普通股票型基金指数来代表其表现,可以发现,如果在过去20年间任意时点买入并持有该基金组合:

随着持有时间的拉长,基金组合的历史正收益比率呈现线性上升趋势;

和同样配置比例的股债资产组合相比,在不同持有时长下,基金组合的历史正收益比率和年化涨跌幅都普遍更高,具有更好的“投资性价比”。

表:过去20年间任意时点

买入“9:1”股债基金组合

资料来源:西部证券研发中心 统计区间为2003/12/31-2022/2/21。统计从该时间区间内任意交易日开始,持有3、6个月、1、2、3、5、10年的历史平均年化收益率,按平均每年251个交易日计算。数据为模拟情况下测算得出,实际收益可能与模拟收益存在较大差异。

可见,“长期持有”并不是一句空话,时间是有价值和力量的。在面对市场的大幅回撤和长期低迷的时候,投资者要学着放下内心的焦虑,相信时间的力量,或许再多坚持一下,就能迎来曙光。

最近网上有广为流传很广的话:不在低谷时转身离去,不在顶峰时慕名而来。在投资的赛道上,最难跨越的就是时间。

A股的低迷期有可能比较长,但是耐得住长久的寂寞,才能守得住繁华。

2022-04-12 20: 48

2022-04-12 20: 46

2022-04-12 20: 45

2022-04-12 19: 09

2022-04-12 19: 08

2022-04-12 19: 06