从1991年,我国第一次提出“个人养老金”,到最近《关于推动个人养老金发展的意见》(以下简《意见》)的出炉,过去30多年时间(注1)。但关于每个人怎么准备养老这件事,我们思考的时间其实远远不止30年。

从宋朝时期就出现了深入人心的“养儿防老,积谷防饥”,21世纪初开始盛行 “以房养老”,再到最近《意见》中明确指出“符合规定的金融产品,包括银行理财、储蓄存款、商业养老保险、公募基金等金融产品”(注2)。

我们一直在思考怎么为养老做准备,哪些才是更适合“养老”的正确打开方式?

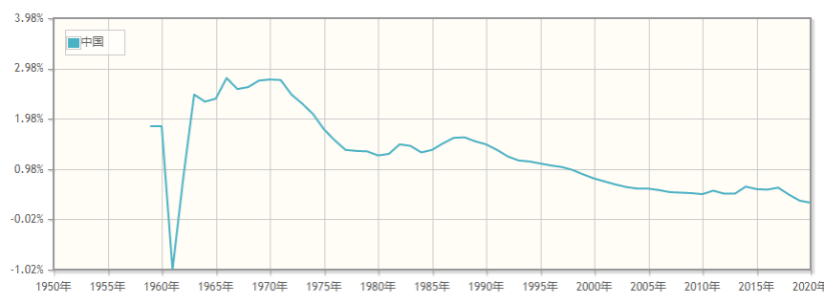

在回答这个问题之前,我们先来看一张图。

数据来源:世界银行

这是自新中国成立以来,我国人口年度增长率曲线图。

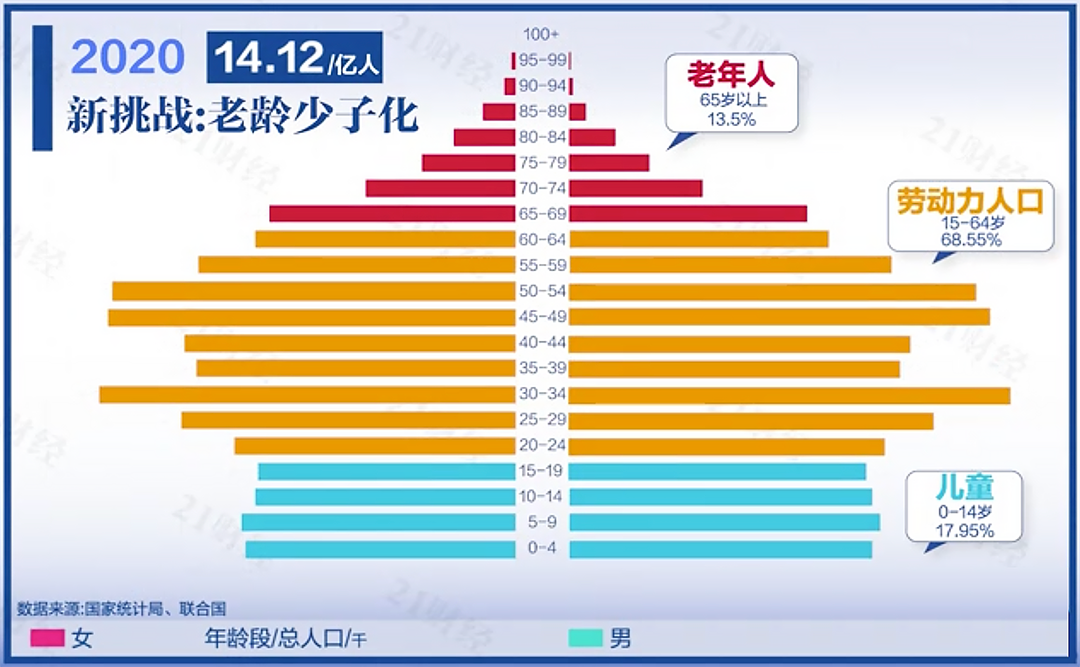

不难看出,和人口老龄化同行而来的,是持续处于低位的人口增长率。根据21世纪经济报道的研究,2010年,我国就已经进入老龄少子化阶段,0-14岁人口比重低于18%,2015年,我国劳动力人口也开始出现拐点,人口结构已经从金字塔状演变成长方形(注3)。从人口结构的角度看,想依靠“养儿防老”应对老年生活,似乎越来越不太可能。

图片来源:见文末注3

再来看看“以房养老”的可靠度。随着“房住不炒”政策的出炉,房屋的非理性增长和投机属性日渐消弭,更多人买房是为了满足居住的需求。

一个值得关注的重要信号是:2022年2月金融统计报告显示,居民中长期贷款减少459亿元。要知道,在我国居民中长期贷款中,个人按揭房贷占了近9成!这也是该数据15年以来的首次减少。同期减少的,还有各线城市的成交量。虽然偶然性的数据,并不能作为预测未来的准确依据,但是这也提醒我们“以房养老”的可靠度确实是需要打个问号的(注4)。

如果“根深蒂固”的养儿防老、以房养老需要画上问号,我们又该怎么选,如何做好养老投资?

本次意见中提及的银行理财、储蓄存款、商业养老保险、公募基金等,都是个人养老投资值得考虑的标的。在个人养老投资的时候,不妨从这些产品的风险收益特征出发,进行挑选和组合。

从目前已发行的产品来看,银行养老理财均属于中低风险或中风险水平,设置的业绩比较基准(非承诺收益)在4.9%-8%之间。商业养老保险则多采用“保底+浮动”的收益模式,分别设置了稳健型产品和进取型产品(注5)。除此之外,有的商业养老保险会提供养老院、医疗等方面的优惠条件,也挺适合作为养老准备的基础保障。

再来看看储蓄。一般来说,定期存款的收益率高于活期存款,大额存单也常常有更好的收益表现,所以如果对流动性要求不高,在储蓄时可以选择锁定时间更长的定期存款,也可以攒攒钱采取大额存单的储蓄方式。

如果想要投资公募基金为养老做准备,可以选择的范围就更广了,除了考虑到养老目标场景设计的养老目标基金,指数增强型、权益型基金、固收+基金等等都可以作为养老投资的标的。不同类型的基金底层资产不同,风险特征也不相同,弹性更高的适合争取养老投资的收益增强,走势平稳的则更适合养老投资的做底仓。

前面说到的,公募基金有针对养老准备场景设计的产品是什么?就是在美国个人养老投资的主流产品——养老目标基金(注7)。美国的养老目标基金最早成立于1974年,至今已有约50年的历史。自2006年美国颁布《养老金保护法案》,规定将养老目标基金作为合格的投资备选后,养老目标基金迎来长期高速增长(注8)。

近几年,我国养老目标基金也已经获得茁壮发展。据Wind数据统计,自2018年9月第一只公募养老目标FOF成立以来,截至2022年4月22日,累计共发行了169只养老目标FOF基金产品,存续规模已达千亿以上(注9)。

养老目标基金分两种,一是目标日期基金,二是目标风险基金。目标日期基金,按照投资者退休年龄动态调整资产配置比例,以契合其阶段性的风险承受能力。一般距离退休日越近,权益类资产占比越低。目标风险基金,是在不同时间段均保持资产组合风险恒定的基金,按照权益、固收等资产比例规定不同,有保守型、稳健型和激进型三种选择。两种产品没有优劣之分,主要是取决于你对自己在退休前风险偏好变化预期、对底层资产配置的需求来决定。

一次性投入,能够最大程度的使用闲余资金,提升投资效率。养老是长期规划,定期分批投入有利于降低波动,有纪律地积累。

若结合生命周期管理算法以及个人社保养老金,那个性化的投入金额计划可能是:

在30岁之前,建议考虑定投月工资收入的5%-10%左右。

在30-40岁之间,建议考虑定投月工资收入的10%-15%左右。

超过40岁,建议在不影响正常生活的前提下,考虑定投月工资收入的15%以上(注6)。

说了这么多,你的个人养老投资准备怎么做,想好了吗?

滑动查看完整风险提示

2022-05-06 21: 34

2022-05-06 21: 31

2022-05-06 21: 06

2022-05-06 21: 05

2022-05-06 20: 37

2022-05-06 20: 36