人人都想变富,但却很少有人能够真正践行巴菲特——慢慢“变富”的投资理念。在这个快节奏的时代,任何事情都讲究KPI,谁都想在尽可能短的时间得到最大化的效果,但投资却不能如此衡量。

守得云开见月明

守得云开见月明,静待花开终有时,只有耐得住寂寞,才可能收获成功。投资时也是如此,起伏震荡是市场的常态,下跌也只是暂时现象。面对市场波动,不如做一个不追求效率的少数派,稳扎稳打慢慢“变富”。

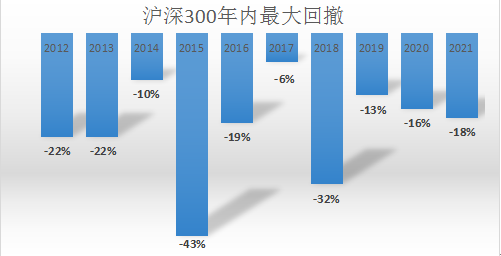

回顾过去10年,有“股市晴雨表”之称的沪深300指数全年最大回撤超过10%共9次,或许你会觉得这算得上是市场中的“大风大浪”了。

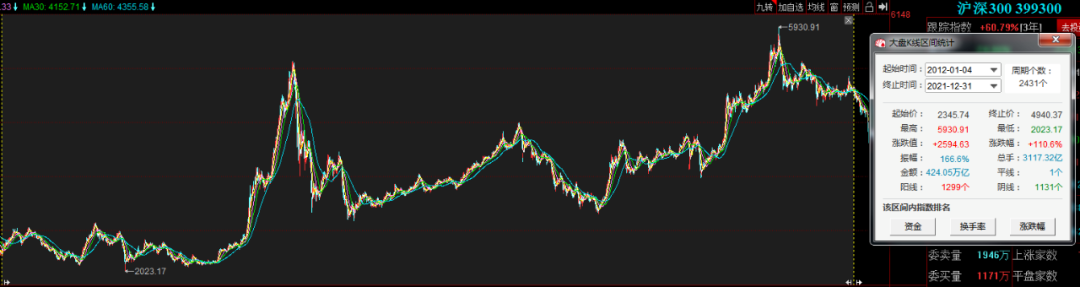

但其实不然,这只是漫长岁月中的小小波澜而已,并不影响市场长期向上的走势。同花顺数据显示,自2012年初至2021年底,沪深300近十年涨幅超100%,达到了110.6%。

面对波动不断的市场,比起“跑得快”,“跑得远”才是更值得我们追求的投资目标。

长情者或更受偏爱

大家都知道要“长期投资”,但能够真正做到的人可能很少,人性弱点容易使投资者们受到市场情绪左右,从而失去理智。投资向来是场心理战,面对市场下跌,唯有打败情绪,做个坚持持有的长情派,才有可能收获偏爱。

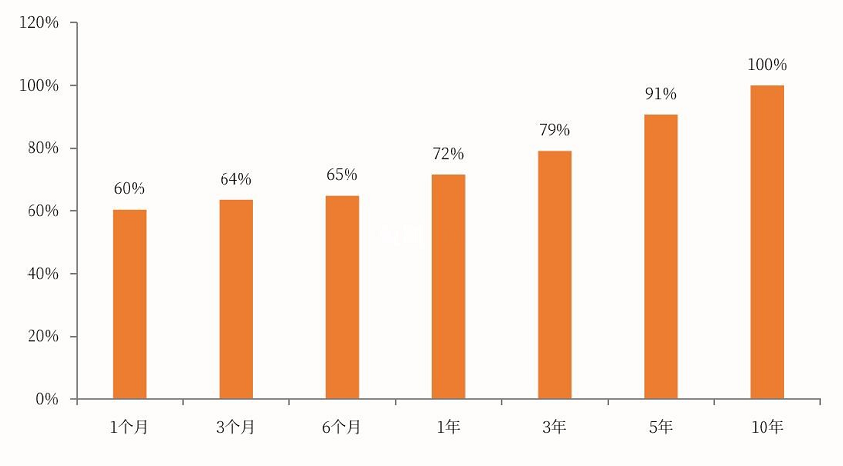

据平安证券测算,自普通股票型基金指数基日起,截至去年年底,任意时点买入,并分别在不同时间维度卖出,持有的时间越长,该指数收获正收益的概率越高。持有5年后卖出,实现正收益的概率达到了91%,而持有10年后卖出,则可100%实现正收益。

普通股票型基金指数自任意时点起在不同时间维度下实现正收益的概率

把时间周期拉长,与时间为友,投资中所面临的很多不确定性都会被降低,也就更有可能被偏爱。

培养随机应变能力

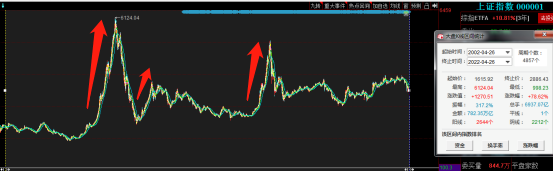

市场向来瞬息万变,无法预测,想要随时把握住机会更是十分困难的。以近20年的上证指数走势为例,可以看出上证指数大幅上涨的时间大多集中在一小段时间内,并不是均匀分布的,因此我们也只能在大部分的震荡中等待机会,在小部分的上涨中获取收益。

近20年上证指数走势

正因如此,想要成为投资界的机智派,就要选择一个能够“随机应变”的投资产品,才能既守得住回撤,也跟得上上涨。“固收+”类产品以风险较低的固收投资获取基础收益的同时,通过搭配其他权益类资产给收益加料,不管市场如何变化,都可以以多元化的配置实现进可攻,退可守。

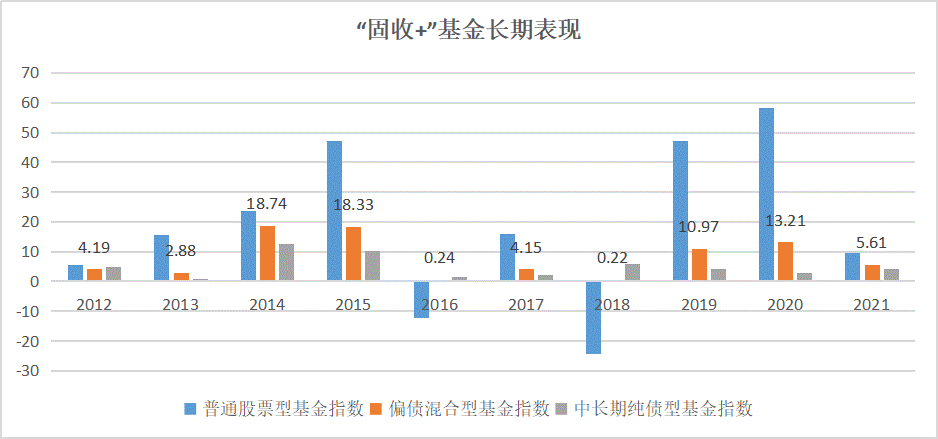

回顾2012至2021年,以偏债混合型基金为代表的“固收+”类产品虽然在行情好的年度赶不上权益类基金的表现,但表现却更加稳健,十年间年度收益全部为正。同时,相较于纯固收类产品,“固收+”产品的收益也更高。

即使在今年波动较大的市场中,“固收+”产品仍表现相对平稳,可见其能够通过大类资产配置的低相关性,降低组合风险。据Wind、东方证券财富数据显示,截至今年4月15日,今年以来沪深300指数回调达15%,而同期偏债混合基金指数回撤仅为3.7%,混合债券型一级基金和二级基金指数也仅分别回撤1.5%和4.8%,表现均优于沪深300指数。

在这个快节奏的时代,保持长情,学会坚守,掌握随机应变的能力,才能“有效”投资,慢慢“变富”。

2022-05-27 12: 09

2022-05-27 12: 08

2022-05-27 12: 00

2022-05-26 22: 34

2022-05-26 21: 47

2022-05-26 21: 47