流动性维持宽松,政策措施推出略低于预期,宽信用预期减弱,利率走低。

一、市场行情回顾

Market review

1.资金面

到期方面,本周(5月23日至5月27日)有500亿元逆回购。投放方面,央行逆回购投500亿元,合计净回笼0亿元。下周(5月30日至6月3日)资金面影响因素方面,一级市场利率债发行规模1730亿,净发行1087亿,缴款规模3428亿,净缴款2785亿;存单到期规模1888亿;逆回购到期500亿元。

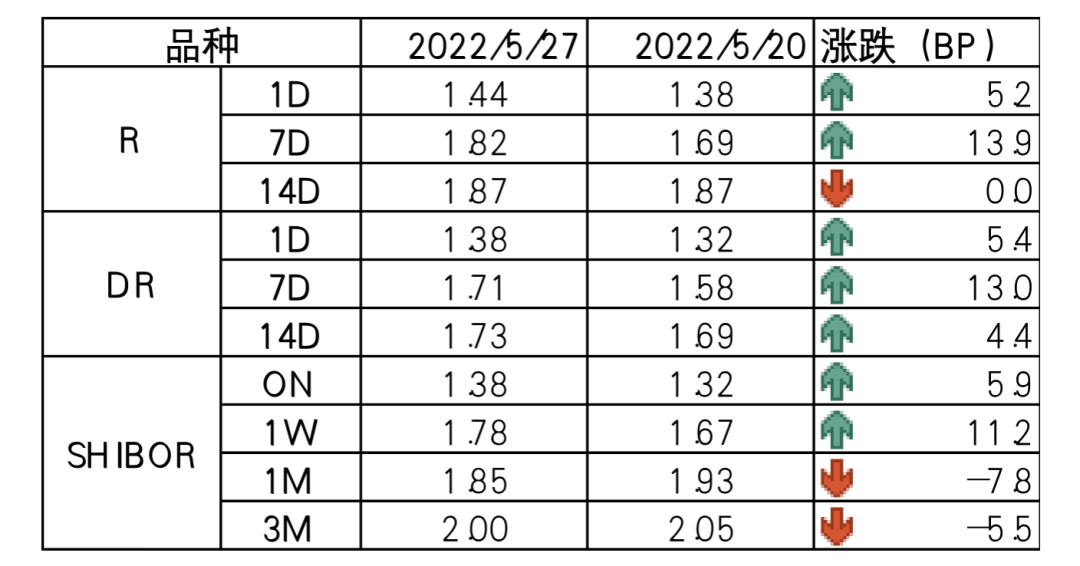

全周来看,资金利率于绝对水平低位小幅上行。DR001、DR007、DR014分别为1.38%、1.71%、1.72%,较上周收盘分别变动+5.4bp、+13bp、+4.4bp。具体来说,本周DR007运行在1.54-1.71%的区间,临近月末,资金价格逐日回升。回购交易方面,本周银行间质押式回购日均量为5.85万亿元,较上周下降(上周为5.97万亿元),其中R001日均量为5.10万亿元,较上周下降(上周为5.31万亿元),R001成交量占比为87%,较上周下降(上周为89%)。

图1 货币市场利率 资料来源:Wind

2.债券利率

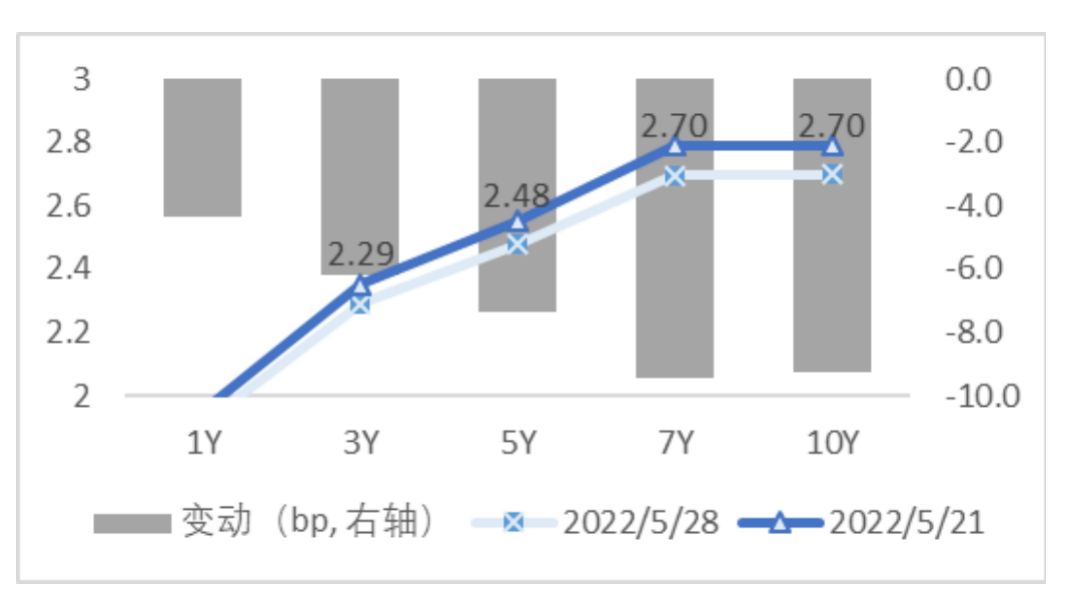

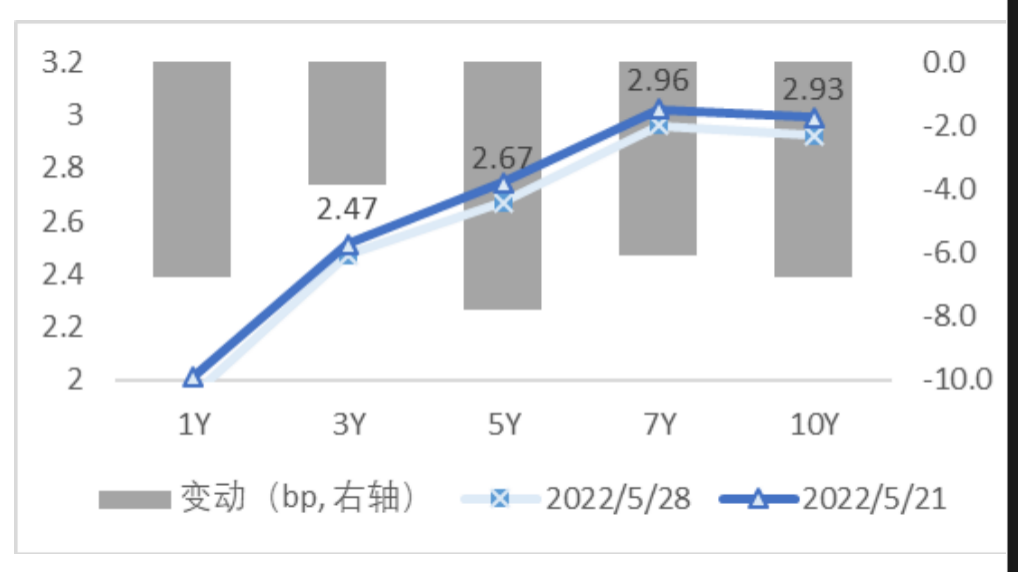

周二,无明显消息,利率走平;周三,国务院召开“稳住经济大盘”工作会议,会议纪要广泛传播,但政策上更强调落地而非推出新的措施,宽信用预期减弱,利率下行3.4bp;周四,无明显消息,债市乐观情绪延续,利率下行2bp;周五,无明显消息,债市小幅回调,利率上行0.75bp。全周来看,十年国债活跃券220003收于2.7475,累计下行7bp;十年国开活跃券220210收于2.935,累计下行6bp。

图2 国债期限结构变动(中债估值) 资料来源:Wind

图3 国开债期限结构变动(中债估值) 资料来源:Wind

图4 利率债分位数情况(中债估值) 资料来源:Wind

图5 信用债分位数情况(中债估值) 资料来源:Wind

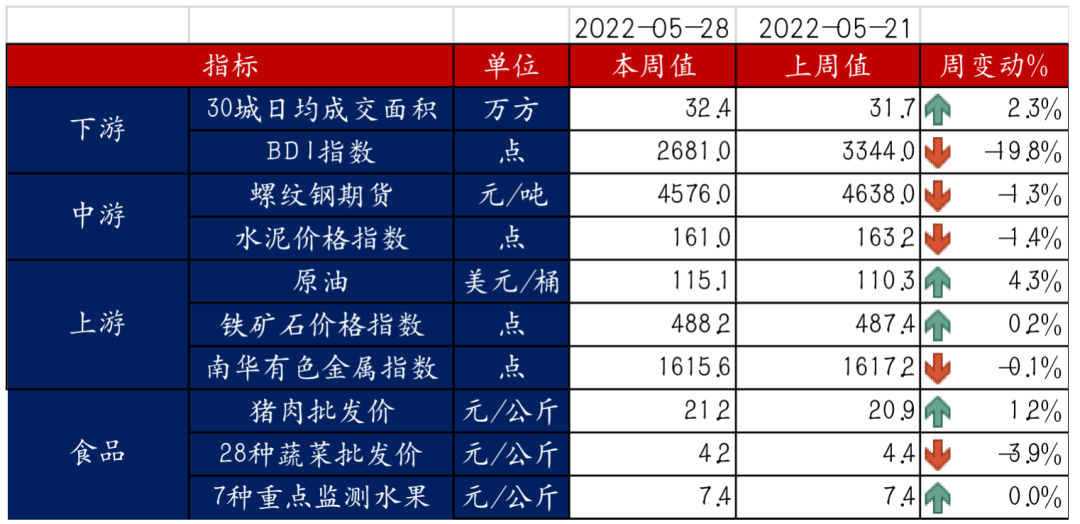

二、宏观经济观察

Macroeconomic observation

• 国务院常务会议进一步部署稳经济一揽子措施,涉及财政、金融、消费、投资等共6方面33项措施,努力推动经济回归正常轨道、确保运行在合理区间。财政及相关政策方面,包括在更多行业实施存量和增量全额留抵退税,增加退税1400多亿元;将中小微企业个体工商户和5个特困行业缓缴养老等社保费政策延至年底,并扩围至其他特困行业,预计今年缓缴3200亿元。金融政策方面,包括今年普惠小微贷款支持工具额度和支持比例增加一倍等。稳产业链供应链方面,优化复工达产政策,取消来自疫情低风险地区通行限制,有序增加国内国际客运航班。促消费和有效投资方面,阶段性减征部分乘用车购置税600亿元,因城施策支持刚性和改善性住房需求,新开工一批水利特别是大型引水灌溉、交通、老旧小区改造、地下综合管廊等项目。保能源安全方面,调整煤矿核增产能政策,再开工一批能源项目。另外,做好失业保障、低保和困难群众救助等工作,视情及时启动社会救助和保障标准与物价上涨挂钩联动机制。

• 央行、银保监会召开主要金融机构货币信贷形势分析会,研究部署加大信贷投放力度。会议指出,受国内外超预期因素影响,近期经济新的下行压力进一步加大。金融系统要加大实体经济支持力度,全力以赴稳住经济基本盘。要用好用足各种政策工具,从扩增量、稳存量两方面发力,以适度的信贷增长支持经济高质量发展。要聚焦重点区域、重点领域和重点行业,围绕中小微企业、绿色发展、科技创新、能源保供、水利基建等,加大金融支持力度。要落实政策要求,保持房地产信贷平稳增长,支持中小微企业、个体工商户、货车司机贷款和受疫情影响严重的个人住房、消费贷款等实施延期还本付息。要加快已授信贷款的放款进度。要坚持市场化原则,平衡好信贷适度增长和防范金融风险之间的关系,提升金融支持实体经济的可持续性。

图6 部分高频经济数据 资料来源:Wind

三、未来市场展望

Future market expectations

4月29日政治局会议召开,指出由于新冠疫情和地缘政治的影响,我国经济发展环境不确定性上升,挑战增加。面对这些风险和挑战,需要加大宏观政策调节力度,努力实现全年经济社会发展预期目标。具体来看,首先要防住疫情,其次是稳住经济,最后实现安全发展。抗疫的同时,“最大限额减少疫情对经济社会发展的影响”;“房住不炒”的长期导向依然不变,但可“因城施策”支持合理的住房需求,部分城市或迎来地产政策边际放松;另外要全面加强基建,扩大内需。总体而言,本次会议为市场注入信心,经济底部临近,下行空间较为有限。中期来看,稳增长政策发力以及海外货币政策均将施压债市,久期策略的超额收益要求对政策节奏有较精准的把握,难度较高,建议以防守为主,缩短久期聚焦票息。

短期来看,上海疫情控制已有好转,复工复产也在稳步推进中,当下的经济仍处低位,5-6月的经济数据或较难出现明显改善,但在政策多管齐下的背景下,预期已有所好转。判断债市仍将维持震荡走势。

四、卖方观点汇总

Summary of Seller's views

1. 中信(明明)5月26日

主要观点:

短期震荡偏多,年中面临调整风险。当前资产荒的环境仍在延续,预计流动性持续偏松的局面短期不会改变,支撑利率的短期下行行情,可以适度博弈杠杆策略。然而这一轮的经济预期底大概率已经出现,再加上6月债券供给压力或将大幅增加,年中以后债市的利空因素将陆续增多,须警惕二季度后期的利率上行风险。

2. 华泰(张继强)5月26日

主要观点:

今年在疫情和俄乌冲突等挑战下,4月生产消费等多项经济指标同比负增长、5月爬坡缓慢,此时,推出增量政策、压实地方稳经济责任尤为紧迫。近日,国务院部署稳经济一揽子措施,5月25日,总理在全国稳住经济大盘电视电话会议上强调,发展是解决我国一切问题的基础和关键,着力保市场主体以保就业保民生,努力确保二季度经济实现合理增长和失业率尽快下降。市场而言,目前融资需求萎缩、货币政策保持充裕略高水平,债市短期面临的宏观环境仍有利,股市政策底在4月出现,目前处在修复性行情。

3. 天风(孙彬彬)5月26日

主要观点:

6月整体市场展望,我们偏中性,与5月看降息交易偏乐观不同。6月,除非财政低于预期,货币宽松超预期,否则政策组合很难让资金利率再下一台阶。我们看资金持平当前,也不排除有小幅摆动的可能。继续关注国股票据利率、企业债净融资、政府债净融资的情况,这是未来社融乃至经济是否修复的重要参考。基于此,策略上维持中性久期、信用票息加杠杆。4月以来信用表现好、国开优于国债,都是流动性溢价的体现。这样的溢价到6月或许有所变化。合理范围内适度信用下沉是合理选择。大方向上还是捕捉关键政策信号,财政为首。财政落地后评估传导效果,是否能实现改善、二季度正增长。如果有,市场才会逐步转向交易复苏,否则维持现状,小概率交易衰退。明确两个基本逻辑,一是有为政府更加有为,二是不对政策简单做否定性交易。

4. 兴业(黄伟平)5月26日

主要观点:

宽松政策加码,政策出台到经济修复可能存在一定时间差,“宽货币”的方向更为确定。“推动经济重回正常轨道”需要“宽货币、宽信用、宽财政”三宽政策的支持,而宽货币是宽信用和宽财政的前提。考虑到本轮经济修复进程中的客观限制较多,政策出台到经济修复可能存在着一定的时间差,当前“宽货币”的方向更为确定。因此在经济出现明显好转之前,流动性宽松大概率仍将持续,流动性大概率仍将是决定债市走势的主要矛盾。本次会议证实了经济发展面临的困难挑战仍然较大,未来流动性进一步宽松仍然可期甚至加码,本轮流动性宽松的时间可能仍将维持较长时间,因此我们认为5-6月仍然可以坚定看多债市,不要纠结。考虑到当前曲线形态较为陡峭,且信用利差较窄,当下信用债性价比差于中长期利率债,从性价比角度看:长端利率债>3-5年利率债>银行二级资本债>短久期信用债。

风险提示

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2022-05-30 14: 35

2022-05-30 14: 31

2022-05-30 14: 27

2022-05-30 10: 50

2022-05-30 10: 49

2022-05-30 09: 51