近日,受新能源、光伏等成长板块的超跌反弹拉动,和国内疫情的有效防控,大盘开启了连涨行情,行情回暖为大家带来了一丝安慰的同时,还有不少投资者害怕后期回调,抄底抄在半山腰。

从投资角度,低买高卖是我们追求的最高境界,但是面对震荡市场来说,想要实现这一目标往往事与愿违,躲过了小跌又怕错过大行情,追上了热点却又遭遇降温。担心因为不会择时影响收益而迟迟不敢入市,意味着可能会错过更大的机会。

(风险提示:指数过往表现数据仅供参考,并不预示其未来业绩表现,基金有风险,投资需谨慎。)

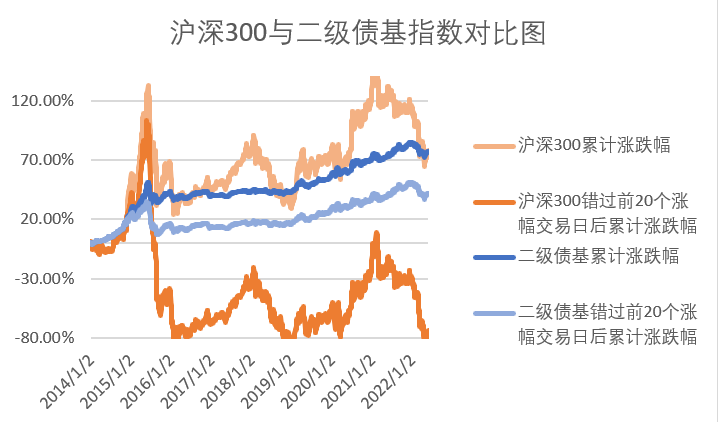

如果将沪深300指数和Wind二级债基指数进行对比,2013年12月31日至5月31日,两只指数的区间涨幅基本一致,约为77%。若分别错过前20个涨幅居前的交易日,那么最终收益将缩水至-73.5%和41.78%,结果天壤之别。

众所周知,权益类基金具有较强的弹性和波动性,错过关键的交易日,投资收益会面临较大的缩水,更适合进行波段操作。对于二级债基来说,虽然错过关键日的涨幅也会对投资收益造成一定的影响,但是影响幅度还是相对较小的。这是由于二级债基走势相对权益类基金更加平稳,更加适合不会择时的普通投资者。

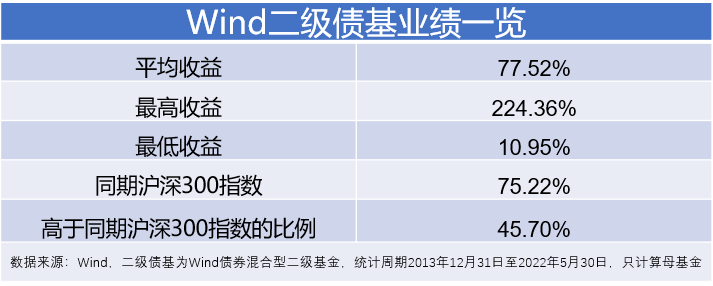

据Wind数据显示,在可统计的94只二级债基中(只算主代码,基金均成立于2013年12月31日前),区间收益最高的为224.36%,平均收益为77.52%,而同期沪深300指数的涨幅仅为75.22%,约有近一半的二级债基涨幅高于沪深300同期业绩。

(指数过往表现数据仅供参考,并不预示其未来业绩表现,基金有风险,投资需谨慎。)

也就是说,看似平平无奇的固收+(二级债基),拉长时间看,其实具有较好的长跑能力,是中期闲钱理财的中坚力量之一。面对这样的选手,我们需要做的,只是付出一些时间成本,静候二级债基繁花似锦。

正如查理·芒格所说:“我们热衷于保持事物的简单性。”

风险提示:以上观点仅供参考,不构成投资意见或建议。基金投资有风险,在进行投资前请参阅基金的《基金合同》、《招募说明书》等法律文件。本资料非基金宣传推介材料,不作为任何投资建议或保证,以及法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运作基金资产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎。

2022-06-01 15: 57

2022-06-01 15: 13

2022-06-01 14: 10

2022-06-01 14: 03

2022-06-01 12: 32

2022-06-01 11: 58