导语:

攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推出《华商好基会》专栏,以期通过公司资产配置团队独立、专业的研究视角,为各位投资者提供专业、审慎的基金投资信息,传播长期、理性的投资世界观与方法论,分享合理、实用的资产管理智慧与经验。华商基金立志超越一时的市场低谷或高峰,努力成为投资者驶向财富彼岸的忠实、长期的伴侣。

机智小白

市场震荡,不少基金公司纷纷出手自购旗下基金,这是什么神秘操作?各位老司机帮掌掌眼,解解惑。

作为专业的投资者,基金管理人肯定不会无的放矢,肯定是觉得“市场已跌无可跌、估值便宜、反弹可期”才会这么做,我觉得有搞头。

牛眼先生

持基老饕

顶楼上的,按我的经验,闭上眼抄作业就成。

前面的朋友,留神那。有道是“不见兔子不撒鹰,不见反弹不进场”,等牛市真正来了再进去吃现成的不香吗?

游基先锋

每当市场连续下挫、市场信心严重不足时,一些基金公司会推出基金自购、与投资者风险共担的举措,较大规模申购并长期持有自家旗下基金产品。

这种自购行为,一方面彰显了基金管理人对自身投资能力保持充分的信心,一方面也向基金投资者传递了更多信心,给整个市场带来好的风气和导向。但相比信心,投资者可能更关心:如果跟随基金公司加仓而加仓,是否具有一定的赚钱效果?

以史为鉴,数据分析走起!

为了解答投资者的投资疑问,我们做了一些可能有帮助的历史统计,先说下我们进行数据分析的方法论:

01

我们把市场上全部权益类基金找出来。本文在这里主要关注权益类基金,而货基、债基等非权益类基金的自购行为不是我们关注的对象;

02

截取每只基金每季度披露的公司自购份额数据;

03

把所有基金的数据加总,得到全市场整体在不同时点自购总份额的变化情况;

04

观察自购总份额的变化情况与后续A股市场走势是否存在对应关系

此外,在这个分析过程中还有一些细节需要考虑。

- 比如基金季报的公布时间一般滞后自然季度约15个工作日,因此在统计市场走势的时候,也会把这种滞后性考虑进去。

- 再者,2014年以前,基金每半年度才披露一次公司自购份额数据,而非每季度。因此我们将2014年以后的时段作为了考察区间。

跟随基金管理人加仓是否靠谱?

我们依次统计了基金公司“加码自购”、“逆市加码自购”、“逆市大幅加码自购”(即整体边际加码自购幅度大于10亿份)三种历史情景,标重点啦!得出的结论是:

三种情景下,投资者去做跟随策略,未来获得正收益的投资效果可能是依次递增”。

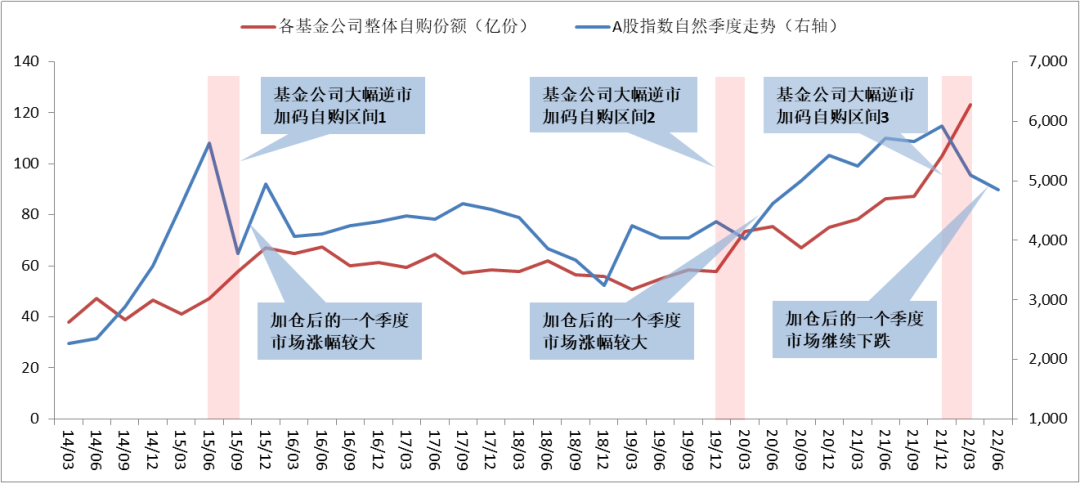

这里需要提醒的是,“逆市大幅加码自购”情景自2014年以来仅出现过3次,分别是2015年Q3、2020年Q1、2022年Q1(具体情况可见下图),数据统计分析可能存在样本不足的问题。

数据来源:万得信息、华商基金资产配置部;数据统计区间:2014年1月1日至2022年5月20日

今年1季度,基金公司曾出现“逆市大幅加码自购”的情景,但距2022年1季报公布时间已经过去约1个多月时间,目前投资者去做追随,可能已过了最佳时点。

此外,据我们高频观测的基金公告数据来看,截至今年5月20日,2季度以来基金公司整体可能呈现的是“逆市小幅加码自购”的情景。

基金公司集中自购自家权益产品的行为可能具有一定的投资参考价值。

投资者在看到基金公司集中逆市自购后,再去加仓权益类资产,从历史数据统计来看具有一定的赚钱效果,尤其是在基金公司“逆市大幅加码自购”情景下,这种追随策略的效果可能会更高一些。目前最新情景是2季度以来,基金公司可能整体呈现“逆市小幅加码自购”的情景。

温馨提示:以上所有分析尝试总结了历史规律,然而这种规律不一定在未来能够延续,请谨慎关注。

2022-06-02 16: 08

2022-06-02 16: 07

2022-06-02 16: 03

2022-06-02 15: 59

2022-06-02 15: 56

2022-06-02 15: 55