市场反弹一个多月后,从本周一开始又出现反复。4月27日后,受多重利好影响,市场出现回暖,上证指数再次站上了3200点。在市场整体回暖的带动下,多个板块有所反弹,但是最近两天,行情又开始反复。

当市场反弹时,有些没有“抄底”的遗憾;当市场回探,可能又有些没能“及时抽身”的后悔。市场短期起伏,在这种行情下,投资者应该以怎样的情绪面对投资?

01低位布局,以时间换空间

霍华德·马克斯在《周期》一书中说过,投资人需要警惕“这次不一样”的想法。市场总是在衰落与繁荣之间循环往复的波动中向前。

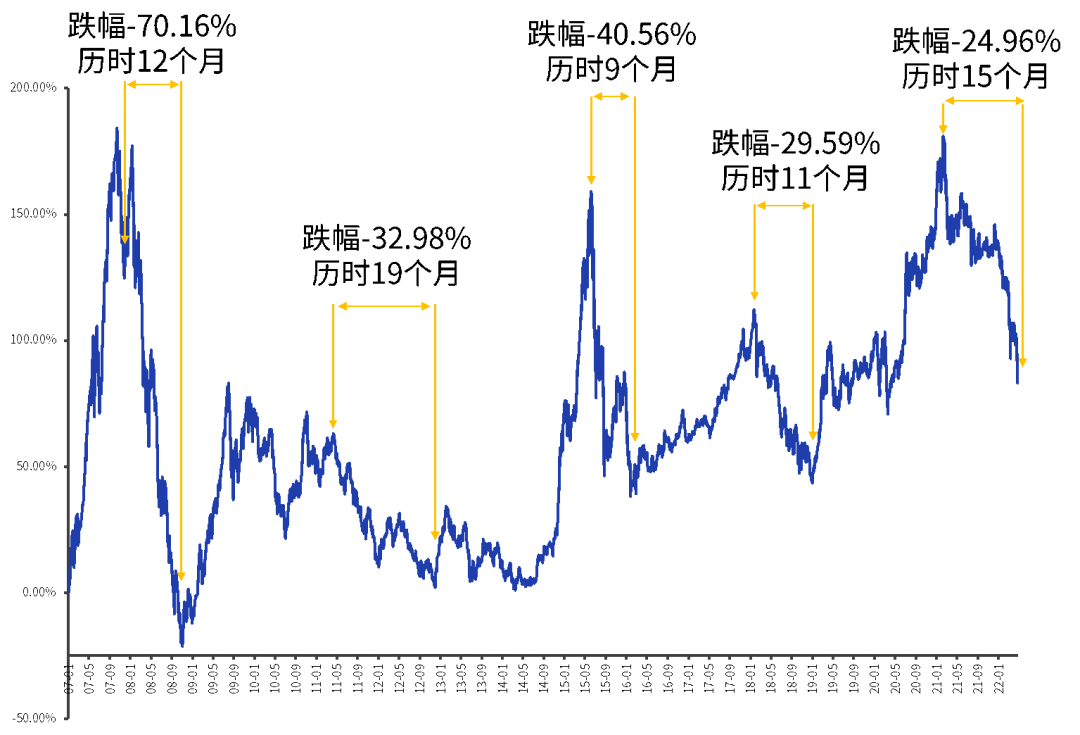

2007年以来,以沪深300指数为例,它己历经四轮完整周期性波动。与历次危机时刻表现相比,本轮调整时间和空间相对也较充分。从4月27日起,随着利好政策不断落地,“稳经济”信号提升市场预期,上证指数持续回暖反弹。Wind数据显示,自4月27日至6月7日期间,近90%的基金实现正增长,反弹强势者甚至涨幅近50%。(注:wind开放式基金分类,以股票型基金为例,2773只/2810只)

所以说,理性看待市场波动,坚持低位布局,风险充分释放后的市场更应坚守。

数据来源:wind,时间:2007-1-4至2022-04-29,沪深300指数走势图,过往表现不预示未来,不作收益承诺。基金有风险,投资须谨慎。

02放眼长期,保持在场

世界上唯一不变的就是变化本身,这不是A股第一次探底,也不会是唯一一次探底后冲高。市场充满着不确定性,不管是反弹还是回调,都无法精准预测。

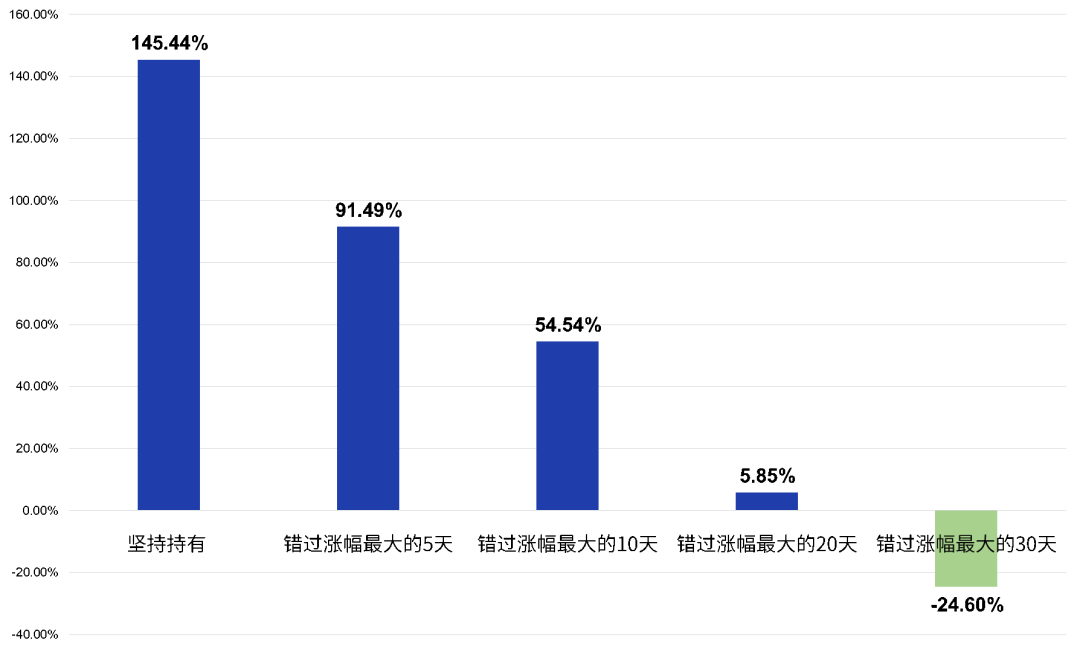

面对波动不断的市场,许多投资者想通过择时来追求更高的收益,然而数据显示,以偏股混合型基金指数为例,在2010年以来的3005个交易日中,精准踩中涨幅最大的5天的概率只有0.17%。倘若因为择时错过这些交易日,收益率将会大幅下降,甚至为负。

数据来源:wind,时间区间为2010-1-1至2022-5-19,偏股混合型基金指数在错过日涨幅最大的5天、10天、20天和30天情况下的累计收益率情况。历史表现不代表未来,基金有风险,投资须谨慎。

投资建议应放眼长期,不因短期波动轻易离场,才能不错过每一次反弹的机会。

03做好资产配置,力求紧跟市场趋势

以长期投资视角来看,投资获取回报的核心是资产配置。在不同的市场趋势中,通过各大类资产之间的弱相关性,力求都能跟上市场变化。

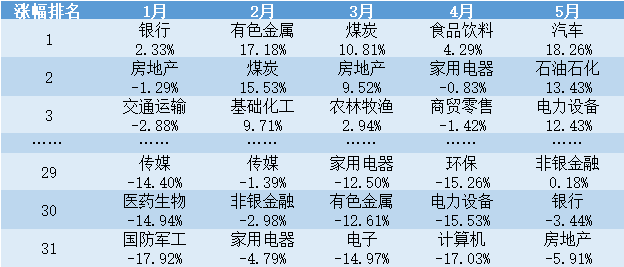

以A股市场为例,近两年都呈现出结构行情、板块轮动现象,头尾差异明显。投资是将资产进行合理的配置,不是赌博,一旦遇到单押某赛道失误的情况,将会大概率与行情“失之交臂”。

数据来源:Wind,采用申万一级行业指数,统计区间:2022/1/1-2022/5/31

从上图可以看出,赛道切换频繁,如果总追热点很容易出现“一步错、步步错”的情况。在投资过程中应当尽量做好资产配置,力求在变化的行情中分散风险、跟上趋势。

投资就像一场马拉松,总有跑不过别人的情况,也会有超过别人的时候,但是重要的是坚持跑下来。只要基金具备成长空间,就不要被一时得失影响情绪,在长跑中坚持,才更可能在某些不经意的时点获取超越。

滑动查看完整风险提示

2022-06-14 17: 25

2022-06-14 17: 24

2022-06-14 17: 18

2022-06-14 17: 17

2022-06-14 17: 16

2022-06-13 21: 44