上次队长提到目前我国公募基金总数量已突破10000只!且各基金风格不一,业绩参差不齐。对于广大基民小伙伴来说,由于缺乏相关专业知识,且存在信息不对称的情况,想要挑选出适合自己的好基金,属实“头大”。

不过,这对于资产配置专家&选基能手——FOF基金经理来说,可谓“小菜一碟”。那么FOF基金经理是如何万里挑“基”?关注哪些指标?如何识别基金经理能力圈?今天队长带大家抄一抄大成基金经理——吴翰博士的选基攻略~

01 明确风险收益目标

正如大家买鞋要选择合适的尺码,选基金的第一要义在于基金的风险等级与自身风险偏好相匹配。选择风险适配的基金才能在经历市场震荡中拿得住,走得远。

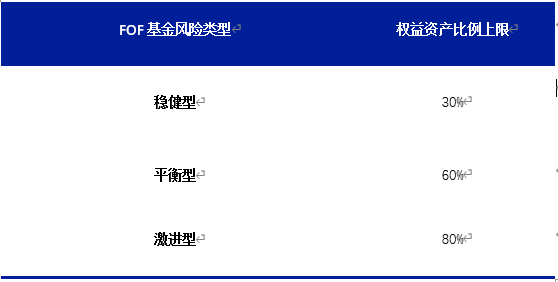

FOF基金经理在构建组合之初,就会根据目标客户的风险偏好来明确FOF产品的风险收益目标,并进行资产配置,进而设定权益类和固收类等不同风险类别资产的比例区间。此外,在不同风险类别下,再进行基金筛选。

例如稳健型的FOF基金通常将权益类资产(股票、股票型基金、混合型基金)的比例控制在30%以下。

02 基金研究基本框架

明确风险收益目标后,在基金筛选中,通常将基金分为两大类:工具型和收益型产品。针对两种类型产品采取不同的分析框架。

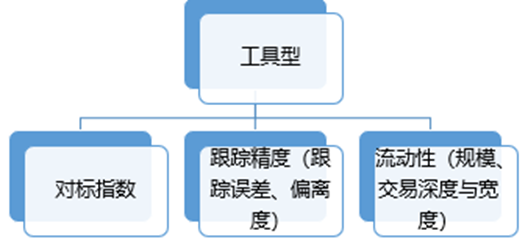

(1)工具型

首先针对工具型产品,也就是通常大家所说的被动指数型基金,其目标是追求特定市场环境下的β收益,允许较高波动性。主要从三个维度考量其配置价值:对标指数、跟踪精度和流动性。

从对标指数来看,主要考虑指数覆盖范围、估值水平、成份股利润增速和ROE水平等。例如大家熟知的沪深300指数和上证指数等宽基指数,还有近期火热的中证上海环交所碳中和指数。对于行业主题指数来说更需要关注行业的景气度和中长期发展状况。

从跟踪精度来看,指数基金与所跟踪指数的跟踪误差和偏离度越小越好。

从流动性来看,通常基金的规模越大、交易越活跃、流动性越高。

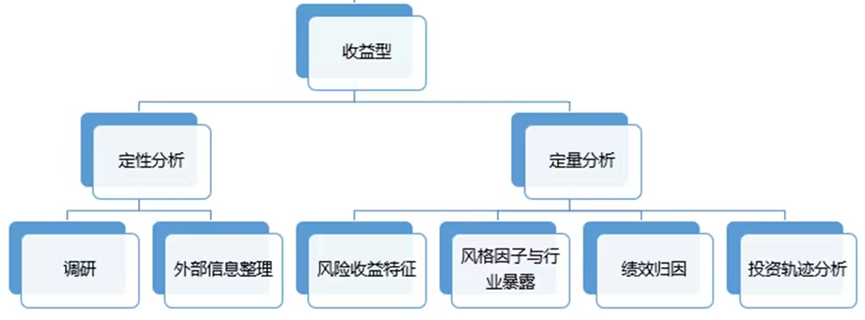

(2)收益型

针对收益型产品,也就是主动型的各类型基金,需要更加注重风险与收益的平衡,选择具有较高中长期配置价值的品种。FOF基金经理通常采取定性和定量两种方式进行研究分析。

一方面,通过大量调研和整理外部信息定性分析基金经理的投资理念、投资风格和盈利模式等。

另一方面,通过Sharpe比率、TM模型、Brinson业绩归因等定量分析基金的风险收益特征、风格因子与行业暴露,并进行绩效归因和基金经理的投资轨迹分析。

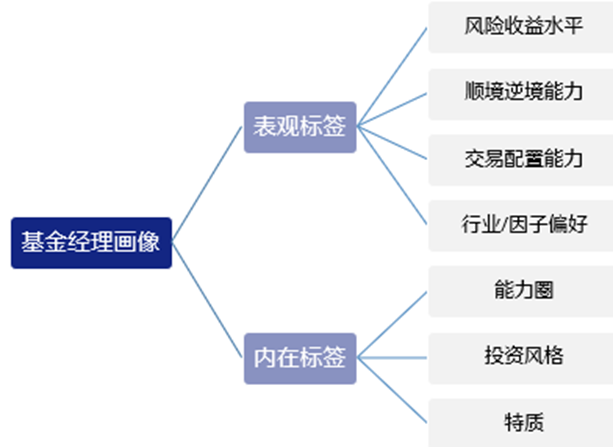

进而对基金经理的能力圈、投资风格、交易配置能力等进行刻画,形成基金经理画像。最终筛选出一批细分领域基金经理的佼佼者,构建基金经理核心库。

03 六大维度评分

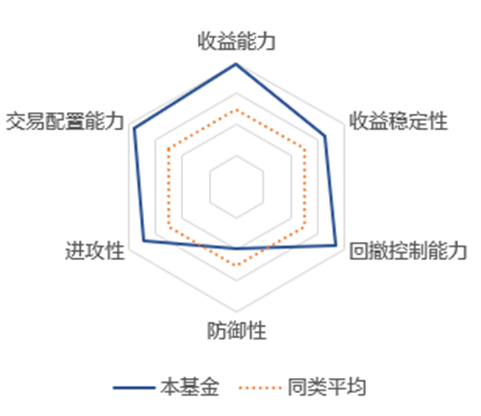

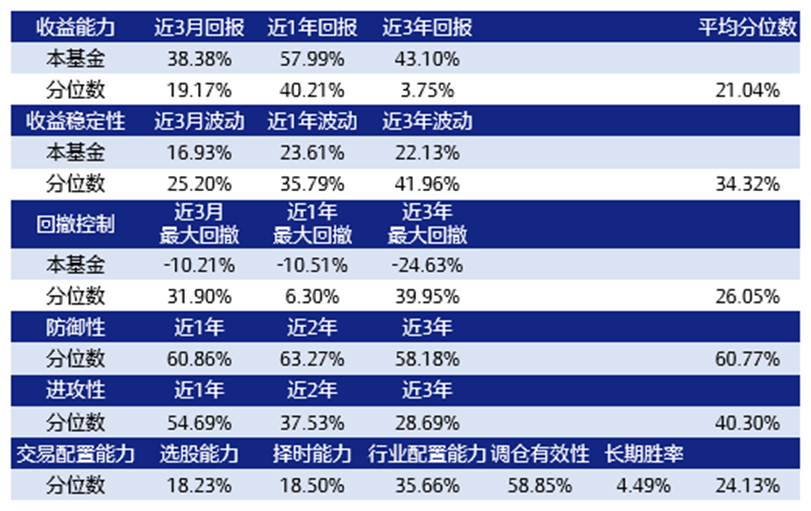

在表观的投资能力分析方面,主要从六大维度进行评分:收益能力(期间收益率排名)、收益稳定性(波动率排名)、回撤控制(最大回撤排名)、防御性(市场下行收益捕获比排名)、进攻性(市场上行期捕获比排名)、交易配置能力(择时、行业配置、个股选择、调仓有效性、长期胜率的综合排名)。

图表:同类基金投资能力排名分位数

04 业绩归因

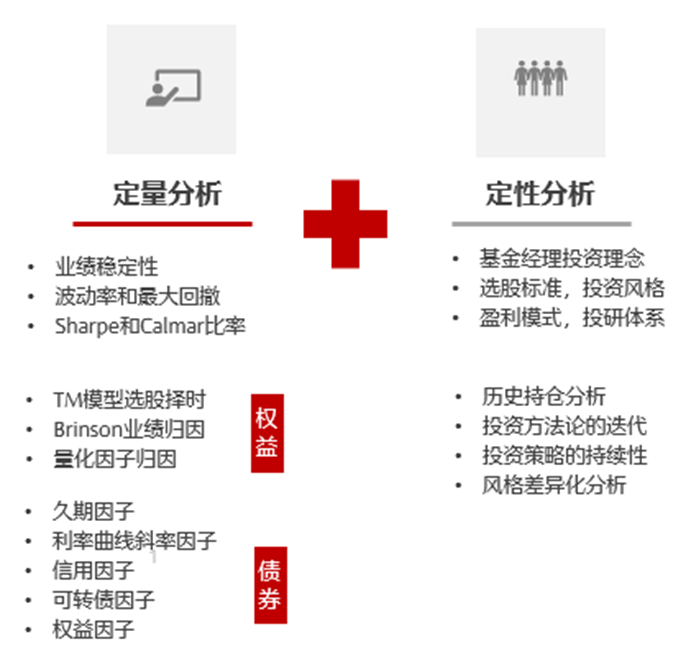

由于底层资产不同,权益和债券基金分别采取两套不同的业绩归因体系。

对于权益类基金,分析其收益主要来源于选股能力、择时能力还是行业配置能力。

具体来看,选股能力主要通过历史重仓股的相对市场超额收益和相对行业超额收益进行分析判断;

择时能力则需要分析基金经理对于股票调仓前后股价收益率变化进行分析,例如基金经理在买入G股后股价在一定时期内是否上涨,在卖出E股后该股股价在一定时期是否出现下跌;

而行业配置能力可通过持仓行业相对市场总体超额收益进行研究分析。

图表:权益基金业绩归因

对于债券基金,则需要分析择时能力、久期配置、信用配置、可转债配置和持有收益等归因评分。

05 能力圈判别

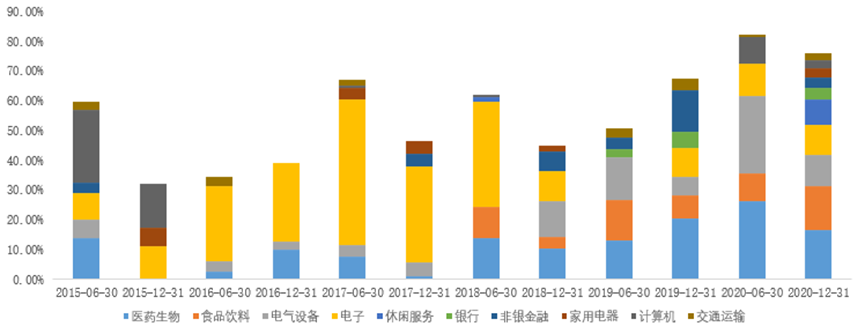

首先,从各基金定期披露的季报分析基金行业配置分布,观察基金经理行业配置的偏好以及在市场环境变化过程中的行业调配。

图表:从季报看基金权益资产的行业配置

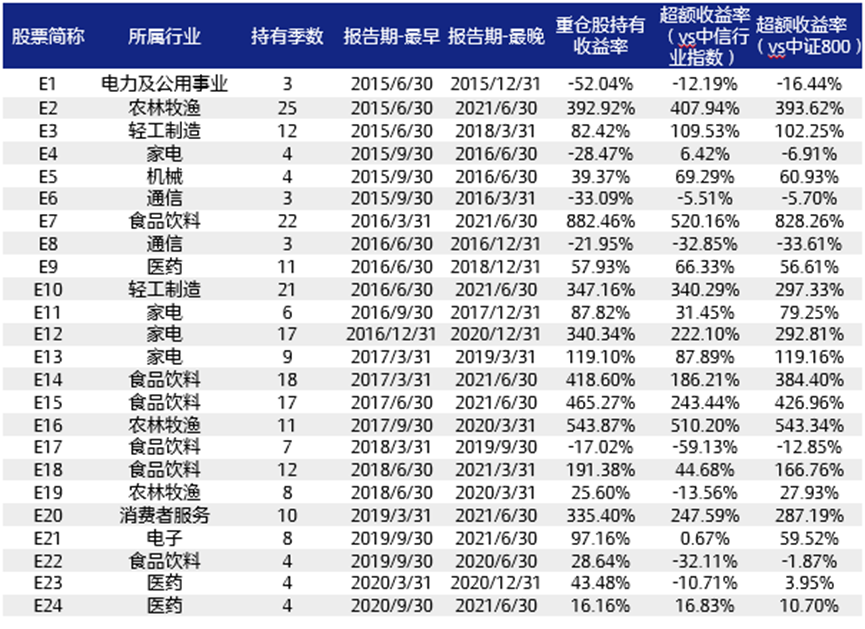

其次,从重仓股总结基金经理的投资得失,发现其擅长的行业(风格)投资、失败的行业(风格)投资,从而发现基金经理能力圈和风格形成,验证其是否契合FOF的选择目标。

举个“栗子”吧~

下图是一位基金经理历史的重仓股行业分布和收益率情况,可以发现该基金经理在历史上重仓小盘股和科技股基本上是失败的,后来逐渐转向中大盘消费股和农业股,持续取得优异业绩,可标签为擅长消费股、农业股行业投资以及中大盘风格投资的基金经理。

举例:多期持有重仓股收益回溯看基金经理风格养成

06 偏好什么样的基金经理

从基金经理个人的角度来说,FOF机构通常偏爱具有4大特征的基金经理:

第一,资历深(研究+投资):市场风云变幻,久经沙场的老将更能积累丰富的实战经验。但资历深并非简单指投资年限,对于新锐基金经理则更加看重研究经历。

第二,有体系(成功有迹可循):宏微观结合,学以致用,在反思中不断进化。

第三,勤奋(天赋难以印证):基金经理大多毕业于顶尖名校,彼此间的天赋差异或许难以印证,但勤奋的基金经理是可以被发现的,例如勤调研、细啃财报与招股说明书、拓展能力圈等。

第四,特质性:哲学性思考(高度)、精辟归纳、独立判断(逆向、左侧)等。

07 风险管理

FOF基金经理注重组合配置的适度均衡化,采取“核心+卫星”策略,以优秀均衡风格基金经理产品为核心配置(或通过多元风格资产基金经理的均衡搭配来实现),根据战术资产配置方法选择成长/价值、高景气行业优秀基金经理作为卫星配置。

此外,注重均值回归规律,逐步阶梯式减配估值、交易拥挤度处于历史高位资产,阶梯式增配估值、交易拥挤度和基本面处于历史低位资产。

并且通过量化方法控制最大回撤,减配波动率扩大资产,注重资产之间的风险对冲作用。

以上就是FOF基金经理吴翰博士的选基“秘籍”,泥萌学会了吗?

或许一些小伙伴看完感叹“学废了”,那么不妨将选基难题交给FOF基金经理。

吴翰博士具有超20年从业经验,现任大成基金大类资产配置部副总监,近3年参与百余场基金经理现场及线上调研,涉及300余基金经理,具有丰富的基金研究、风险绩效评估经验。

风险提示: 基金投资需谨慎。基金管理人管理的其他基金的业绩也不构成对本基金业绩表现的保证。队长提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。

2022-07-12 22: 21

2022-07-12 22: 19

2022-07-12 22: 18

2022-07-12 22: 17

2022-07-12 22: 17

2022-07-12 20: 41