自4月27日至7月初,A股上演了一波长达两个多月的“逼空”行情,权益资产快速“回血”,“逆市布局”投资者享受到了市场的强正反馈!

7月5日以来,通胀担忧、疫情反复、中报业绩等均成为了市场产生分歧的诱因。

上证指数近期走势,市场有风险,投资需谨慎。

当我们透过现象看本质,就会意识到,在中国经济确定性复苏进程中,市场上行过程中的每一波良性调整,大概率是不错的进场时机!

作为投资者,为了获取长期稳健收益,我们需要做的是,坚定保持在场,坚持(多资产)组合配置,与短期波动“和解”。

一、 市场波动的诱因

7月11日,A股三大指数集体走弱,沪指盘中失守3300点,尾盘跌幅收窄,报收3313.58点,下跌1.27%;深证成指、创业板指跌幅均超1.5%。

截图来自wind,历史业绩不代表未来,市场有风险,投资需谨慎。

今天市场的焦点在于某龙头引发新能源车赛道大跌,而赛道股的大波动也充分呈现出市场连续上行之后的各种担忧。

1、通胀上行,担忧货币政策收紧。

3月下旬以来猪价开始上行,6月底生猪均价相较5月底环比上涨30%、同比上涨27%,6月CPI同比上行至2.5%,略高于一致预期的2.4%。通胀上行,市场担忧央行货币政策是否收紧,上周连续进行30亿元逆回购,被市场解读为资金利率逐渐向“常态的适度宽松模式”回归。

2、疫情反复影响市场情绪。

近段时间以来,全国疫情发酵,上海、北京、安徽、广东、江苏、山东、福建等多省市接连出现多例本土感染者,北京、西安、上海出现感染BA.5变异株的情况,对市场情绪造成一定冲击。

3、中报业绩披露窗口,基本面有待验证。

当前正值半年报业绩预告陆续披露窗口,A股市场即将进入业绩验证期。

回溯2020年,在疫情冲击下,7-10月A股盈利预测大幅下修,市场经历前期大涨后估值回升到中高位,市场进入震荡调整阶段。中信建投证券首席策略观陈果认为,今年下半年基本面复苏可能会弱于2020年,而宽松政策退出可能会慢一些,整体看下半年是震荡格局的概率更大。

这些是市场情绪的担忧。总结卖方研究观点来看,未来CPI 虽有阶段性压力,但不会对货币政策有明显的边际影响;疫情虽有反复,但各地疫情防控政策并无加码之意;终其判断,经济复苏和信用扩张的速度才是核心矛盾。

二、 每一波长牛都会阶段性调整

稳增长之年,今年是结构牛、震荡市。当市场经历两个月的单边上涨之后,我们或许需要提醒投资者,要理性看待今年的市场。

自4月27日至7月4日,上证指数区间涨幅17.98%,深证成指区间涨幅27.63%,创业板指区间涨幅31.81%,万得全A区间涨幅24.70%。主要指数已恢复至3月上旬水平。

借鉴历史来看,与近年来熊市见底后的第一波修复行情相比,本轮自底部第一波上涨时空已经明显,阶段性休整很正常。

让我们回溯历史:

2018年,受国内去杠杆、中美贸易摩擦升级等因素影响,资本市场深度调整。wind显示,自2018年1月29日至2019年1月4日,上证指数跌幅约32%。(历史业绩不代表未来,市场有风险,投资需谨慎。)

反转随后出现,自2019年1月5日开始至2021年2月份,上证指数涨幅接近50%。但牛市并非线性上行,期间充满了曲折。

截图来自wind,2018年1月至2019年1月4日,A股大幅下跌,2019年1月起市场上涨,期间亦有波动,市场有风险,投资需谨慎。

2019年1月4日至4月19日,上证指数连涨70天,涨幅32.72%;随后开启持续30个交易日的调整,期间上证指数下跌13.54%。

再往前追溯,2015年6月份至2016年1月份,上证指数从5178.19点一路跌至2638.3点,下跌幅度接约49%。(数据来源:wind,数据统计区间:2015.6.12-2016.1.27)

截图来自wind,2015年6月至2016年1月,A股大幅下跌,2016年1月起市场连续上涨两年,期间亦有波动,市场有风险,投资需谨慎。

反转随后出现,自2016年1月27日至2018年1月份,上证指数涨幅接近30%。但这并非线性上行,自2016年1月27日至2016年4月14日,上证指数连涨51个交易日,涨幅12.09%;随后开启持续31个交易日的调整,上证指数下跌8.43%。

今年4月26日,A股出现双政策底,被公认为市场“反转”的信号。A股随后开启上涨,我们也要认识到两个事情:

1、市场已经反转,上行乃是中长期趋势。

2、宏观数据尚未恢复到3月以前的水平,市场出现短期震荡实为正常现象。

三、 值得关注的数据

所谓追求绝对收益,就是不论环境怎么变化,都要追求持续稳定的正回报。对于追求绝对收益策略来说,净值增长速度可以不必过快,但是回撤幅度必须控制在较小范围内,不要大起大落,但求细水长流。

基金投资有风险,追求绝对收益策略并不是说保本或者保收益,而是说其投资策略的目标是追求“绝对收益”,这也是其与“相对收益”策略最大的区别。

1、股债性价比较高

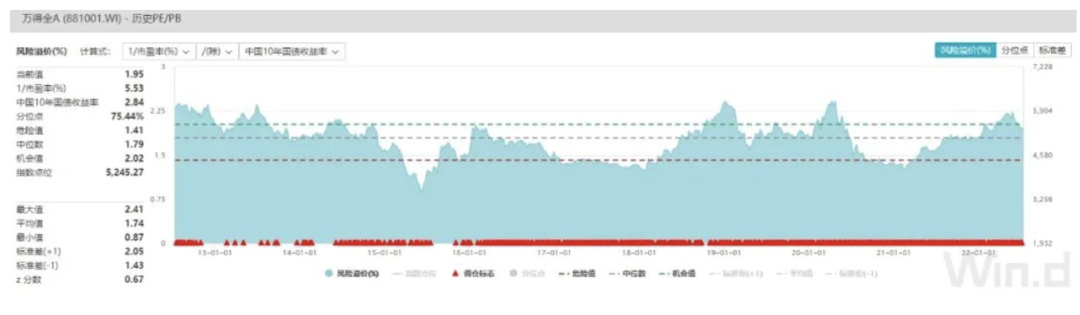

股债性价比,又叫风险溢价,用股票的隐含回报率和债券到期收益率商值来判断(1/市盈率(减)/(除)中国10年国债收益率),当前时间点股票资产相对债券资产的安全边际的高低程度。

一般来说,股债性价比越高,代表投资股票的性价比越高;反过来,股债性价比越低,则说明投资债券的性价比越高。

截图来自wind。

数据显示,当前万得全A的风险溢价为1.95,处于近十年75.44%分位点,相比前期高点有所降低,但仍然具有较高性价比。长期看,权益资产仍可加大配置,但也要注意市场短期的回调风险。

2、偏股混合型基金发行有所升温

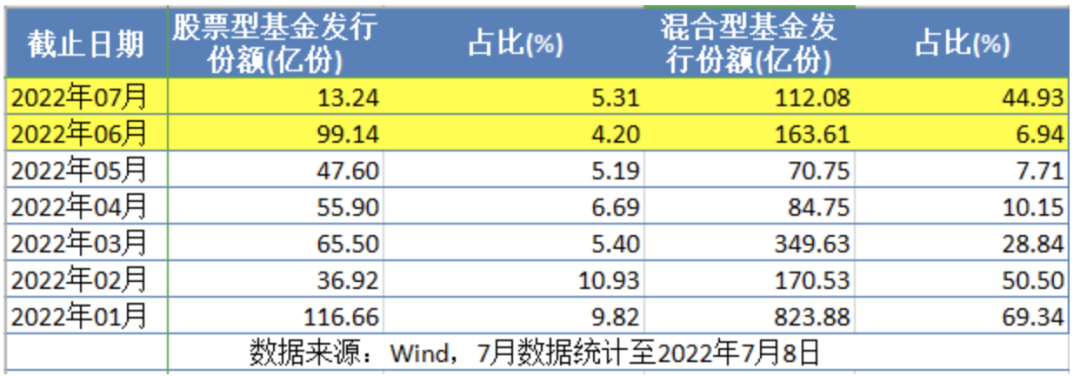

Wind数据显示,今年6月份,股票型+混合型新发基金份额达262.75亿元,超过4、5月份两类新发基金份额之和;

7月份以来,新成立混合型基金份额达112.08亿元,占比从上月6.94%突飞猛进至44.93%,股票型基金发行份额占比也有所提升,意味着市场情绪有所回暖。

四、 总结

每一波长牛自市场大底的第一波上涨,都很可能出现阶段性调整,主要原因在于基本面还需要时间修复。

中国经济复苏正在稳步推进,短期良性调整不改市场上涨趋势。站在当前时点看,A股优质资产依然具有较强的投资价值;从长期视角来看,每一次市场下跌都是难得的入场时机。

不要浪费每一次大跌创造的投资机会,逆市布局,大概率能获得不错的收获!

2022-07-14 16: 40

2022-07-14 15: 26

2022-07-14 12: 50

2022-07-14 12: 48

2022-07-14 00: 21

2022-07-13 22: 14