上周债券市场扭转了节前连续调整的态势,情绪整体回暖。国庆之后,节前担忧的主要利空因素多数被证伪:节后资金面重回宽松;尽管9月份信贷社融数据大超预期,但在节前已快速调整以及目前仍较高的做多势能的情况下,本周债券市场情绪回暖。全周来看主要品种收益率震荡下行,信用债和中短端利率表现略强于长端利率。

策略信号方面,目前处于极值水平的利差指标包括利率互换1*5 spread、国开债Bondswap、10Y期的隐含税率。本周无平滑的中长期债基久期中位数较前周快速抬升,流动性重回宽松,势能角度较前周水平略有降低。动能角度,本周利率引导模型长期信号暂时仍看多债市。汇率和商品引导策略继续看多债市,净价引导策略在周初短暂翻空后继续看多债市。

展望下周,尽管目前债市有汇率贬值以及融资数据可能持续恢复等隐忧存在,但经济弱复苏的格局短期内料仍将延续,宽松的资金面目前仍是债市的最大利多因素,建议短期仍以区间震荡的思路进行后续操作。

1.主要数据与事件

1)金融数据

2022年10月11日,央行公布9月金融数据,9月社融当月增量为3.53万亿元,比上年同期多增6274亿元,社融存量规模340.65万亿元,同比增长10.6%。M1同比增长6.4%,M2同比增长12.1%。人民币贷款新增2.47万亿元,同比多增8108亿元,人民币贷款存量规模210.76万亿元,同比增长11.2%。

图1&2:9月金融数据概况

居民部门看:短期同比少增,中长贷表现不佳。本月居民短期信贷同比少增,原因在于9月疫情反复,居民消费意愿低迷。而居民中长贷仍表现不佳,这与9月房地产销售依旧低迷相印证。此外,9月居民中长期贷款同比少增1211亿元,环比增加798亿元,说明“保交楼”等政策对房地产市场产生积极影响,但仍少于去年同期水平,可见居民购房意愿仍处于较低水平。随着更多城市“保交房”政策的出台与各类政策工具组合的进一步投放,居民购房意愿有望进一步回暖。

企业部门看:企业信贷维持高景气度,中长期贷款增长明显。企业部门信贷结构有所改善,尤其是中长期贷款增长明显,这或许与6000亿元政策性开发性金融工具投放完毕有关。受“稳增长”政策的影响,政策性银行与国有大行持续发力,其撬动作用或在后续进一步体现,企业信贷有望持续走高。

9月社融数据超市场预期,社融存量增速也较上月抬升0.1个百分点至10.6%。根据社融存量规模同比增速和10年期国债收益率走势来看,在社融增速没有出现明显反弹前,国债收益率短期不会出现明显上行。短期看,鉴于专项债结存限额、政策性开发性金融工具、设备更新再贷款、930地产新政等多重政策,年内社融增速有望延续偏稳。后续继续观察上述政策的落地效果。

2.市场表现

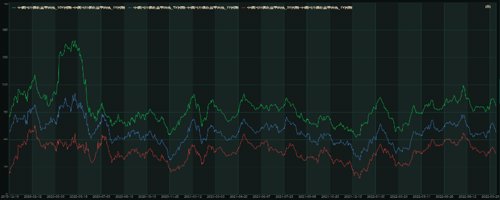

现券方面,上周市场情绪整体偏强。节后资金面重回宽松态势,资金面支持下的债市对社融等利空并不敏感,本周收益率曲线整体下移,下行幅度在4-9bp不等。信用债表现略弱于利率债,下行幅度在2-7bp不等。

图3:利率市场表现

图4:信用市场表现

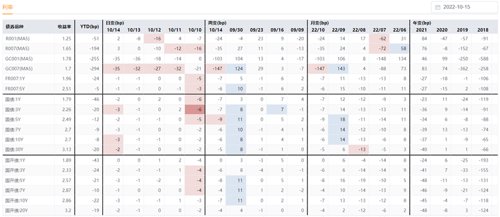

3.利差变动

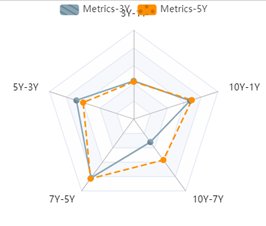

现券方面,国开中长端期限利差在历史中位略偏高的水平附近,短端期限利差在历史中位略偏低的水平。10Y期限的隐含税率过去一周在历史极值水平附近。衍生品方面,1*5继续在历史极值的高位震荡, repo和shibor分别在55bp和83bp。NDD、Bondswap以及TF和T跨期价差维持震荡,变化不大。

图5&6:期限利差分位数及3/5/10Y相对1Y期限利差走势

图7:3/5/10Y国开隐含税率

图8:Repo/Shibor 1*5

图9:NDD 5Y

图10:国开/国债Bondswap

图11:TF/T跨期价差

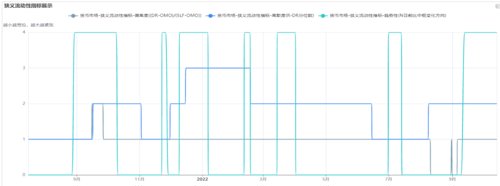

4.策略信号

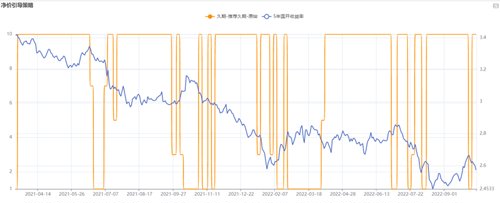

流动性指标层面:本周的趋势性指标较前周无变化。市场情绪方面:本周无平滑的中长期债基久期中位数较前周一度快速抬升,目前在2.55左右,平滑后在2.56。策略信号方面:势能角度较前周水平略有降低,目前处于历史50%分位数左右。动能角度,本周模型信号继续分化,长期信号暂时仍看多债市。汇率和商品引导策略继续看多债市,净价引导策略在周初短暂翻空后继续看多债市。

图12:狭义流动性指标

图13:市场久期中位数水平

图14:势能水平

图15:利率引导模型(短期-5Y国开)

图16:利率引导模型(长期-5Y国开)

图17:汇率引导策略

图18:商品引导策略

图19:净价引导策略推荐久期

5.本周关注

10月17日 周一 9月份5000亿元MLF到期,央行操作量

10月18日 周二 中国三季度GDP以及9月份就业、投资、消费等数据公布

10月20日 周四 中国10月一&五年期贷款市场报价利率(LPR)

滑动查看完整风险提示

2022-10-18 18: 07

2022-10-18 18: 06

2022-10-18 17: 24

2022-10-18 17: 22

2022-10-18 16: 43

2022-10-16 23: 25