4月下旬A股这波红红火火的反弹行情,在7月似乎戛然而止。9月以来,全球主要股市又开启了共振下行模式,在三季度几乎全线收跌。

(来源:Wind,截至2022-9-30)

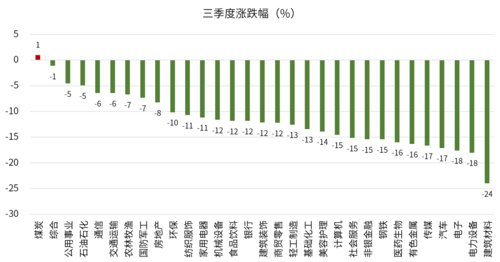

从A股的情况来看,前期市场情绪整体悲观,31个申万行业也是呈现普跌态势,三季度跌幅中位数超过12%,仅煤炭勉强取得正收益,整体赚钱效应差。

(来源:Wind,统计区间2022-6-1至2022-9-30)

事实上,三季度市场行情弱势的原因既有海外环境的扰动,也有内部对于经济复苏节奏的担忧,但冲击更明显的是外因。

一方面,美国通胀数据居高不下,市场预期美联储仍将采取鹰派态度继续大幅加息;

另一方面,欧洲陷入危机、债务危机情况反复,俄乌冲突也再起波澜。多重负面因素叠加,欧美股市遭遇重挫,明显压制市场情绪。

四季度伊始,A股国庆节长假归来经历“最后一跌”后,一改前期的低迷,上证指数虽然一度下探2934点,但仅间隔一个交易日便收复3000点,大部分指数也出现回暖。

行业层面,引领本轮反弹的医药生物、机械设备和计算机,本月涨幅分别达到10.7%、8.8%和8.4%。

(来源:Wind,截至2022-10-18)

最重要的原因是,市场情绪明显修复。

其一,前期市场已经陷入了过度恐慌,招商证券统计9月下旬A股绝望指数再度达到100%,说明股价当中已经充分计入了当下的负面因素,下方又有较好的流动性支撑,进一步向下空间有限。

其二,A股主流宽基指数,例如上证指数、沪深300、创业板指、中证1000等等,估值几乎全部处于历史30%分位数以下的“低估区域”,很多行业估值已接近历史低位,比如说医药生物、家用电器、通信、计算机,都处于近3年和近5年的10%分位数左右甚至以下水平。回调较为充分,中长线收益已经开始大于风险。

跌出了较好的性价比自然就会吸引做多的资金布局,“人心思涨”形成合力。

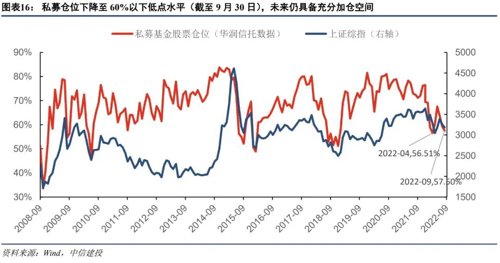

据统计,9月末私募仓位再次回落至4月低点水平,私募作为追求绝对收益的代表,随着股市跌入深度价值区间,风险偏好通常会大幅攀升,从而有望在目前加仓空间较为充分的背景下,在存量资金端支撑市场。

(来源:中信建投证券)

此外,基本面数据和预期也迎来了部分改善。

8月经济数据有所回暖,类似于5-6月的逻辑,政策二度发力,支持金融和经济数据边际回暖,基建和部分政策支持的制造业发力是主要边际拉动力,地产政策也出现了进一步宽松。

随着重要大会的开幕,在“中国式现代化”的大方向之下,报告明确了高质量发展是全面建设社会主义现代化国家的首要任务,有效稳定了国内市场信心。

同时,国内CPI在9月上升0.3%,达到2.8%,但未破3,显示出国内通胀环境较为松和,进一步打消了市场的对于今年政策收紧的顾虑。

(来源:中信建投证券)

昨天开始,基金公司自购潮再现。据统计,自10月17日陆续有基金公司宣布自购计划以来,共计有17家公募基金宣布自购,规模将近17亿元,且自购基金的类型中权益品种占据多数。(来源:每日经济新闻)

从历史情况来看,基金自购潮往往发生在市场下跌的情况下,基金公司通过自购稳定投资者信心,向市场释放出看好旗下基金的信号,且通常出现在市场的阶段性低位,比如今年3月、20年2月和18年12月。(来源:兴业证券、浙商证券)

(来源:Wind、浙商证券)

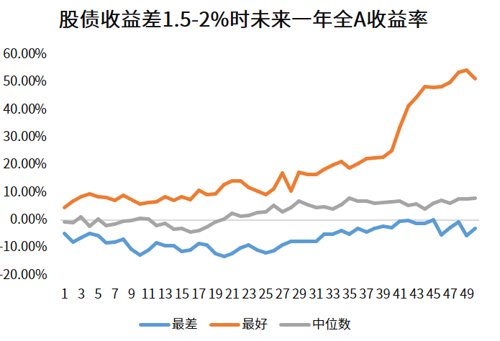

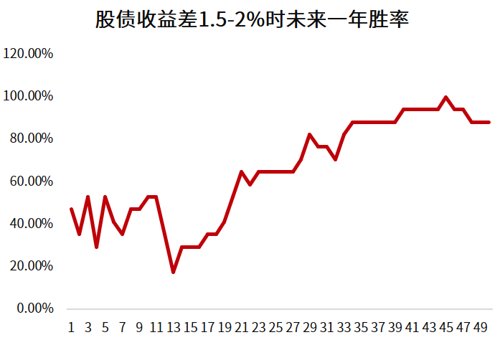

事实上,我们用以观察中长期市场位置的“真实股债比指标”已经提示——当前处于底部区域。

真实股债比采用的是在过去十年的任意一个时间,持有全A或十年期国债一年以上到当前时点,股票比债券多赚的平均年复合收益率。

截至9月30日,真实股债比为1.77%。也就是说,在过去十年任意时点,持有股票和债券一年以上至9月30日,股票仅比债券年均复合多赚1.77%,这一水平已经处于过去十年20%分位数的低位水平。

以史为鉴,每当A股真实股债比处于1.5-2%区间的时候,尽管随后一个季度市场波动仍然较大,但持有1年的平均正收益概率接近90%,收益率的中位数约8%,最大回撤的中位数仅为4%。

(数据来源:华夏基金,Wind,2022年9月。测算数据仅用于讨论历史走势,不预示未来收益,也不作为投资依据。)

种种迹象表明,当下的市场并不缺流动性,缺的就是信心。信心来自于预期,预期必然容易出现反复,所以市场情绪才类似于一个钟摆,总是在“恐慌”和“贪婪”两种状态之间来回摆动。

钟摆的摆动无法预知,但内在价值却可以被计算。当新手因为钟摆的来回摆动不断陷入“恐惧”与“贪婪”的时候,却总有高手看准了内在价值,并利用市场的非理性,逆着人性赚钱。

由此可见,在市场陷入清冷的阶段,对聪明的投资者而言,反倒是择机布局的好机会。

因为对于优秀的资产,价格的阶段性偏离必将随着时间被“摆正”,我们需要的是坚定的信心和耐心。

中信建投证券认为,相比于4月底,本年度两次反弹的涨幅都是国证2000>中证500>沪深300,当下的市场特征相似,符合“前期大跌+超跌股领涨”,因此可能是一波大级别的反弹信号。(来源:中信建投证券)

当然,每一轮反弹都难以一蹴而就,反弹的延续性还需要重点关注增量资金的配合。

但从长期来看,过去十多年的经验告诉我们,3000点附近的A股,大概率只输时间,不输钱。

根据我司策略组的观点,海外方面,未来一段时间海外仍处于通胀和经济数据方向信号不明确的时期,市场担心通胀回落的速度比预想的慢,进而导致美联储不得不进一步加大收紧力度。

因此,美债收益率、美元都有回升(或者高位维持)的动力,现阶段不宜轻易博弈美联储政策转向。

但从国内来看,积极的因素开始出现。目前处于今年第二轮经济小幅复苏的时期,今年宏观政策“以我为主”,重要会议之后,稳增长政策有望进一步发力,经济复苏将成为未来一段时间交易的核心。

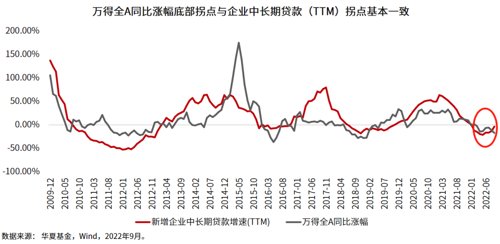

过去十年,市场的底部拐点与企业中长期贷款的底部拐点非常一致。由于企业中长期贷款增速在二季度已经出现拐点,如果四季度能够进一步确认,当前处于市场底部的结论也可以得到巩固。

鉴于目前A股市场处于中长期底部区域,以半年到一年时间维度看,当前位置性价比极高,可以考虑配置积极的权益仓位,围绕复苏主线布局顺周期方向。

对于四季度市场宏观环境的主要判断是“两个复苏”和“一个不变”:

生产要素流动效率复苏;消费场景复苏;海外能源危机主线不变。

风格方面,未来半年可能会呈现剩余流动性向下、盈利小幅复苏的特征,成长风格将逐步过渡为周期和价值,可以考虑增加价值和周期风格的持仓。

行业和板块方面,“两个复苏”如果成立,以国内稳增长为核心的顺周期方向是下一个阶段的配置重点,可以关注:银行、地产、家电、新能源车、光伏、风电、通信。

同时,继续保持海外能源危机主线的配置:煤炭、油运。

今天先说到这里,祝大家投资理财顺利~

风险提示

2022-10-18 17: 22

2022-10-18 16: 43

2022-10-16 23: 25

2022-10-16 23: 25

2022-10-16 23: 24

2022-10-18 16: 20