今日A股高开低走,“白马股”大幅杀跌,午后跌幅扩大,上证指数再度跌破3000点,市场情绪似乎再回冰点。

我们之前一直说,A股正处于磨底时间阶段,反弹也难以一蹴而就。而历史上A股在每一轮走出低谷前的,都伴随着市场的来回反复、方向莫辨。

磨底时刻,最是难熬。在没有行情的时候,我们应该如何应对呢?

01

投资,大部分时间其实是在等

短期的行情变化猝不及防,没有规律可言。事实上,A股在在过往的大部分时间里,都是没有行情的弱势,A股快速上涨只存在于较短的时间段。

回溯近20年来A股的表现,以万得全A指数为例,期间涨幅最大的月份上涨29.15%,跌幅最大的月份下跌-27.56%。从概率上看,总计240个月份中,只有在占比1/4的月份里,万得全A指数的月度涨跌幅超过5%,投资者会感觉到明显的行情“高光”。

此外,有超过一半(53%)的月份的涨跌幅在-5%~5%的区间内,月度涨跌幅相对较小,还有占比22%的月份的涨跌幅低于5%,也就是说,在总计占比3/4的月份投资者都难以感觉到明显的赚钱效应。

万得全A指数近20年月度涨跌幅分布

数据来源:Wind,统计万得全A指数自2002年9月至2022年8月共计240个月的月度涨跌幅分布情况;其中,61个月份月涨跌幅超过5%,占比25%;126个月份月涨跌幅在-5%到5%之间,占比53%;53个月份月涨跌幅低于-5%,占比22%。

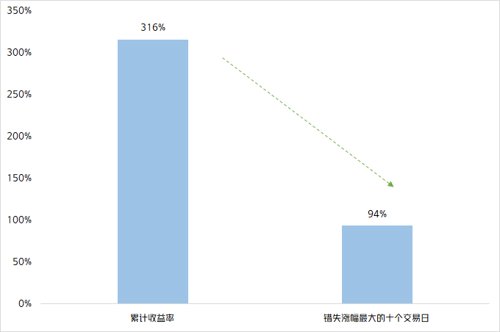

“高光行情”虽然少,但对最终收益率的贡献却很大。还是以万得全A指数为例,近二十年来,如果坚持长期持有、始终保持在场,期间的累计收益率为316%;如果你错失了涨幅最大的十个交易日,累计收益率则将缩窄至94%。

数据来源:根据Wind数据统计,统计区间:2002.9.1至2022.8.31

20多年的投资,可能因为操作错过了其中的某几个交易日的上涨,收益就被大幅削减。

如果说A股真正上涨的时间不超过1/4,但更容易把握的却还是剩下的3/4的时间。也许市场的风雨飘摇还会持续,只有在“垃圾时间”里做好准备,为数不多的上涨时间才可能有你。

02

每次下跌,都是一次复盘的机会

不情绪化、保持冷静理智,是做出正确判断的前提。面对垃圾行情,不妨先进行复盘,构建起属于自己的心理安全边际,有时候心理上的溃败往往让你倒在黎明之前。

「投资的钱有急用吗?能长时间持有吗?」

「审视自己的仓位管理,亏损在能承受范围内吗?」

「扰动市场的因素是暂时的吗?」……

在进行投资决策之前,我们必须优先考虑自己的风险偏好以及资金是否有急用,如果钱另有他用或者想要追求更稳健的投资风格,就可以适度卖出,或者把一部分仓位转换为偏稳健型的基金,比如货基、债基、同业存单等,让账户波动更为可控。

但如果你的风险偏好和资金投资期限没有发生变化,那么当前的盈亏不应当成为交易手中资产的衡量标准。

真正决定是否应该买入/卖出的,是资产目前的价格是否合理。万物皆有周期,即便周期有长有短,但市场不可能对明显的定价错误长期视而不见。

尽管情绪的钟摆总是在“极度乐观”和“极度悲观”中来回震荡,使得市场总是低谷、顶峰交错,但总会回归到正常的主线上来。

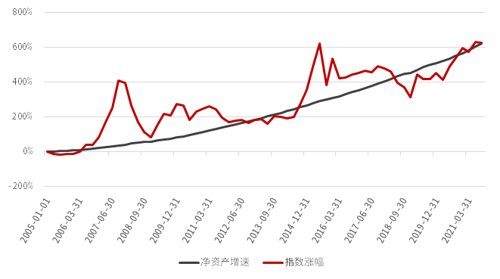

如下图所示,尽管万得全A指数总是在波动之中,但从长期来看,指数的走势总是与净资产的增速高度相关,我们从股市中赚到的其实就是上市公司的价值增值。

数据来源:Wind,中信证券

数据来源:Wind,中信证券

当市场处于低位时,必然是哀鸿遍野,士气低迷,但对于长线投资资金来说,更应该在低谷中保持耐心。这样的坚守固然艰难,但是资本市场是相当有效的,你能了解到的事情,自然也很容易被他人捕捉到。当某个人感觉到一片大好的时候,别人也会有相同的预期,于是就不会有人以便宜的价格卖出手上的股票。

因此,经济的高景气往往对应着股市的高估值,此时买入资产也会降低“安全边际”和预期收益率。相反,如果经济短期承压、市场充满悲观,反而是一次以便宜的价格入手优质资产的时机。

尽管市场是公平的,会把同样的机会给到所有人,但对事物不同的看法以及不同的决断能力,必然会导致截然不同的结局。

即便我们都知道,低估值对应着良好的布局时机,但敢于在市场的“垃圾时间”坚守,是一件典型的知易行难的事情,需要良好的风险承受能力、长期持有的预期和坚守的信念。

而这些特质注定只属于那些能战胜市场的投资者,所以他们才总是能从容地识破市场的情绪波动,并利用人们的恐慌与贪婪赚钱,而新手却常常被情绪带跑,无奈交出筹码,倒在反转的黎明前。

股市在低位的走势的确有些类似于“上战场赤身肉搏”,都充满了人性的煎熬,也都需要等待。

如果能在低位保持勇气、认定一个优质但已经低估的标的坚持到最后,相信最终被击败的必然是那些已经“砸无可砸”的空头。

03

垃圾时间,熬过去便见曙光

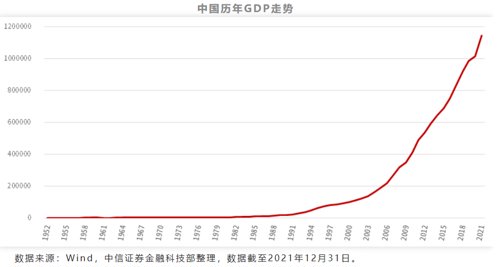

投资中有句话,“短期看情绪,中期看估值,长期看国运”。短期扰动不改A股核心逻辑,面对当前盘整,我们不妨调整心态,不纠结短期收益,拉长投资视野。

遥想2008年、2012年、2015年、2018年我们曾遭遇的多次危机,每一次偏股混合型基金指数都站起来了,逐渐走出了谷底,重新焕发活力。

数据来源:Wind,偏股混合型基金指数自基期以来统计区间:2003.12.31至2022.9.5;偏股混合型基金指数代码885001.WI,我国证券市场成立时间较短,历史数据不代表未来趋势。

Wind数据显示,历史上偏股混合型基金指数经历的四次大回撤幅度分别达到了-56.40%、-32.49%、-43.35%、-28.16%,但拉长时间看,该指数自基期以来至今的累计涨幅达946.88%,期间年化收益率达13.91%。换个角度看,下跌既是当前风险的释放,更是未来机会的酝酿。

数据来源:Wind,偏股混合型基金指数自基期以来统计区间:2003.12.31至2022.9.5;偏股混合型基金指数代码885001.WI,我国证券市场成立时间较短,历史数据不代表未来趋势。

数据来源:Wind,偏股混合型基金指数自基期以来统计区间:2003.12.31至2022.9.5;偏股混合型基金指数代码885001.WI,我国证券市场成立时间较短,历史数据不代表未来趋势。

每当市场没有行情时,总有一些人说“不想参与了”“永远离开市场”。但当下一次上涨行情再次来临,谁又能够真正地置身事外?而如果总是这般随波逐流,跌了就恐慌,涨了就追高,就逃离不了“高买低卖”的循环。

正如逆向投资大师约翰·邓普顿所说,应该要“在危机中选择时机”,因为当所有人都感到悲观的时候,市场进一步崩溃的可能性是很小的。“恐慌和危机给卖家造成强大压力,却为发现低价股创造了良机。如果你能在其他人都夺门而逃的时候岿然不动,好股票就会轻松地落入你的手中”。

面对A股的“垃圾时间”,坚定信心、着眼长期,才是投资致胜的核心和关键。

越是迷茫的时候,我们越是应该坚信价值规律和投资常识,相信优秀标的在长期就应该获得与之匹配的优秀价格。

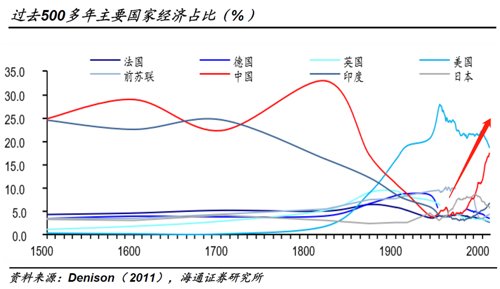

对于全球第二大经济体的中国,即便由于资本市场的固有属性,短期的波动在所难免,但国运长期向上的趋势不会发生改变。

当市场越是陷入了短期混沌,我们越是应该关注那些长期更大的格局。相信正如任泽平所说,未来最好的投资机会就在中国。

风险提示

2022-10-24 17: 23

2022-10-24 17: 19

2022-10-24 17: 18

2022-10-24 16: 34

2022-10-24 15: 51

2022-10-24 15: 35