10月份市场回顾

10月份的A股市场寒气逼人,虽然万德全A指数全月仅下跌了2.51%,但是代表权重蓝筹的沪深300指数和机构重仓的茅指数分别下跌了6.93%和6.48%,沪深300今年以来已经下跌了28%,幅度超过了2018年的25.3%。恒生指数本月更是大跌了13.7%,今年下跌了36.48%。进入10月下旬,港股及A股“核心资产”更是遭受新一轮的抛压,消费龙头公司和电动车龙头公司,股价近期下跌幅度较大,对市场人气杀伤严重。茅台单月下跌幅度为27.37%,新能源车龙头比亚迪由于受到大股东巴菲特减持的影响,H股的股价自6月底以来已经出现了腰斩,投资者短期损失加大,阶段性机构与外资拥挤度过高的行业与公司的抛售压力更大一些。加之10月下旬是三季报披露高潮,一些行业与公司业绩受疫情和消费景气下行的影响较大,业绩不达预期,进一步加大了抛售压力。市场开始进入了“比惨模式”,悲观情绪进一步弥漫。

2022年以来,市场的亏钱效应如此显著,多数人对当下处于熊市中应该不会有太多分歧,大家关注的焦点可能集中在:熊市还会持续多久?何时会出现拐点?眼下及未来该做好什么准备才能不浪费这一轮熊市?

如何看待近期酱油股、白酒股等

消费领域股票的大跌?

10月份以来,白酒这一轮下跌比大盘更惨烈,使得一批此前对消费和白酒投资有信仰的人产生了信仰危机。连浓眉大眼的白酒股都可以如此暴跌?公募机构持仓第一的股王茅台15个交易日暴跌27.4%,泸州老窖同期跌了30%。山西汾酒跌了22.5%,古井贡酒跌了26%......跌幅之大,历史罕见。酱油茅海天味业也同样如此,最近16个交易日大跌了26%,较历史高位大幅回撤58%,市值蒸发4100亿元,现值仅剩2800亿元。由于食品饮料和电力设备是机构持仓最多的两个行业,它们的大幅下跌,对投资者情绪和财富的伤害很大。

本周恰好有机构投资者到访公司,聊起为何我们的组合中配置很少的白酒类消费股?虽然我本人和团队一直也是非常偏爱消费行业的投资,2021年初我们大幅降低白酒类消费股配置的原因主要是这类公司的估值太高,一直远离酱油茅的原因也是相同的。估值太高的潜台词是跑道过于拥挤了,看好这一领域的资金过多,投资者对未来的增长预期过高了。因为我们团队对于深度研究过定性好的公司都会纳入我们的重点股票池中,对于每一家深度研究过定性好的公司我们都有未来3-5年的收入利润预测模型,然后在定性好的重点公司之间进行收益率量化比较,2020年底,我们比较下来就发现白酒股的未来三年收益率空间远小于其他领域的重点公司,因此下决心降低了这些低收益率空间的品种,调仓到其他高收益率空间的品种。虽然我们无法提前预判高估值泡沫什么时候会破灭,那些当下还没有被市场关注但收益率空间大的公司什么时间会启动,但是长期坚持这个远离泡沫、拥抱低估值优秀公司的原则,还是不会吃亏的。

经过这一轮股价的大幅回归,海天味业2022年的估值仍有43倍左右,相对于业绩增速来说也不算特别便宜,可见2020年底,在高举“核心资产”旗帜下,当时这一批优质资产的估值泡沫还是比较严重的。相信,白酒当中的不少优秀企业,经过这一轮挤泡沫后,又到了可以开始逐步重视的时候了。

熊市到了什么阶段?

从一些数据和现象看看本轮熊市的程度。

今年以来,上市公司回购股票的现象大幅增长,截止10月20日,A股上市公司共回购1510次,涉及上市公司1100家,回购金额1589亿元,回购金额相比去年同期增长了85.5%;港股市场发生回购的上市公司有213家,回购金额为753.6亿元,远超去年全年的380.68亿港元。历史上看,上市公司大面积回购自己股票的现象,往往发生在每一轮熊市的后期。今年以来大规模的回购现象,值得我们重视。

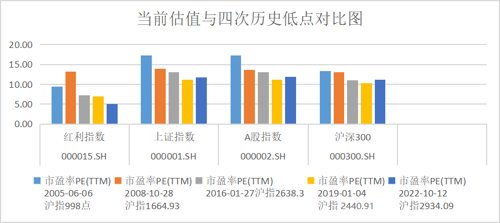

经过了长期下跌后,市场的估值水平到了什么位置了?从市盈率的角度看,当前的估值水平不仅跌破了2008年10月底1664点水平,而且低于2016年1月的2638点与2005年6月的998点的估值水平,仅仅略高于2019年初的2440点。

从股息率的角度看,上证指数、全部A股及红利指数的股息率水平,都达到了历史的最高点。红利指数最新的股息率为6.9%,红利指数的市盈率仅仅为5倍;沪深300指数的股息率为2.86%,对应的市盈率为11.19倍;上证指数的市盈率也仅有11.82倍。

我们从市净率的角度来看看A股与港股的估值水平,以沪深300指数为例,本轮熊市自2021年2月开始,到10月底时间持续了20个月,到10月29日沪深300指数的PB已经到0.93倍,这样的估值水平,打破了历史上2008年和2018年两次大熊市底部的估值水平,当时的PB分别为1.99和1.26,蓝筹指数沪深300的PB破净,A股历史上也是首次见到。港股市场也类似,恒生指数到10月底,PB跌到了0.75倍,已经远低于2008年底次贷危机时的1.2的低位了。

这种低估值的程度,在历次熊市都属于非常非常严重的程度的,这意味着风险还是机会?见仁见智!但对于一名在资本市场摸爬滚打了29年的老兵来说,看到这样的估值水平,我是非常兴奋的,因为我清楚,再一次赚大钱的时间已经很近了。

市场的拐点将在何时出现?

坦率的说,这个问题的答案,事前我真的不知道!我也相信,全市场没有人可以准确的提前给出答案。但重要的是,即便我们事前不知道这个精准的时间点,也丝毫不会影响在即将到来的新一轮牛市(或是结构牛市)中,去获取丰厚的投资回报。就像很多人事前并不知道核心资产泡沫的最高点是什么时间出现,核心资产股价何时会暴跌一样,也同样不妨碍那些谙熟并尊重资本市场规律的投资者适时远离泡沫,规避风险。

市场的拐点不可能提前精准预判,这本身就是资本市场规律的一个组成部分!就像北京每一年最低温度是多少度?发生在几月几号?北京的春天究竟是哪一天开始?即便气象科学发展到今天的高度,这些问题的答案依然是模糊的。可能有很多技术研究的高手不认同我的观点,不要紧,对于同一事物不同流派不同人之间有分歧是正常的。分歧本身也是资本市场必须存在的,只有分歧的存在才有可能达成交易。回过头看,即便对于气象问题的模糊难以精确,但是并不影响谙熟农业规律的农民们适时的春播秋收,生生不息。

资本市场亦是如此,周期性到了底部区间时,我们见到的总是哀鸿遍野、亏损严重、估值便宜、情绪悲观、公司回购这类的场景。与牛市高潮时明星基金经理会场布道、基金销售日光、股神随处可见、投资者信心满满……这些场景都是与周期特定阶段相生相伴的,这些也都是资本市场的规律之一。

为何多数投资者每当到了周期底部,即将面临大的机会时,会呈现出跟随市场一同绝望,以至于没能做到巴菲特老先生说的:“在市场绝望时贪婪,在市场贪婪时绝望”。我个人认为,不同人的原因可能是各异的。总体来说,我们把投资人分成两类来讨论。一类是投资实战时间还比较短,对资本市场周期性规律还没有形成认知与信仰的这类投资人,这类投资者很难脱离阅历,大概率会被身边专家和大众的情绪所裹挟。另一类是经历过一轮以上周期的投资者,虽然可能也清楚周期的力量与规律,但是如果在熊市过程中,如果头寸管理出了问题,在高位没有适当提前降低风险敞口,到了周期底部,巨额的亏损,资金方的压力会迫使在底部区间该大胆反而裹足难前。

近期市场和投资策略思考

市场整体到了周期低位,我相信已经不仅仅是我们一家的看法了。但是是不是已经到了可以全面进攻的时候了?在我们眼中,底部区间与全面进攻还是不同的概念。

过去几年A股演绎的是分步牛市的剧本,因此在挤泡沫的过程也是同样的,有不少行业和公司的估值早已经很便宜了,但也有一些过去拥挤度太高的领域仍然在出清的路上。但是我们相信,就像在牛市顶部,各行业不是同步见顶那样,底部也不会出现同时见底的现象。这就是为何最近一些出清比较彻底的行业易涨难跌,而估值泡沫没有挤压干净的行业和公司依然大幅下跌那样。总的来说,从中长期角度看,眼下的市场的吸引力,比过往两年多任何时候都更大了。

策略上:现阶段仓位仍然暂时保持中性的水平;抓紧时间更新重点品种与核心股票的基本面,为进攻做好充分的准备。

吴伟志

2022年10月30日

2022-10-31 14: 39

2022-10-31 14: 37

2022-10-31 14: 37

2022-10-31 11: 13

2022-10-31 11: 12

2022-10-31 11: 12