打开APP

一、无可奈何花落去

不知不觉,我们经历了如此一轮跌幅巨大的熊市,中概股、港股、部分A股核心资产已然面目全非。异常的市场表现呈现出一个显著的时代特征——强杠杆的地产,强人口红利的互联网,以及强资本导流的模式创新一同走向了尽头。外部矛盾放大了内部矛盾,市场的趋势放大了实体的触知。路径回归的过程往往伴随矫枉过正,于是乎,耳畔徘徊着一个又一个“伤心的故事”。何曾想,2021年初还都是意气风发,骄阳似火都不足以形容市场的热情。彼时的喧嚣犹如此时的落寞。

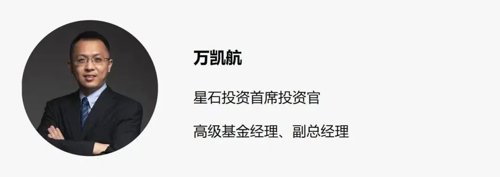

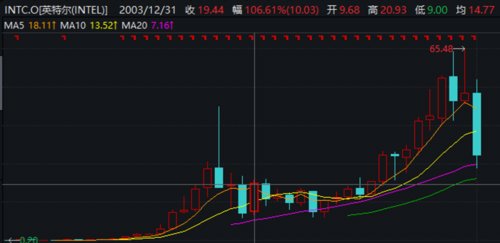

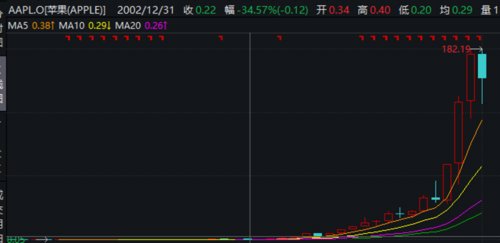

假如在2002年,在Intel、AMD或者台积电里做选择,你会投资哪家公司?

在2002年Q4的PC市场,英特尔占据85%的份额,AMD占据14%,基本垄断了市场。那个年代的英特尔在高频、多核、PC市场上是霸主般的存在,AMD也不过是在低端市场搅局。而彼时的台积电仅仅是代工厂,并且绝大部分技术来自IBM授权。如果做投资,你会在这三家里面选择谁呢?此时,台积电市值约150亿美元,AMD约100亿美元,英特尔约390亿美元。站在当时,似乎从各个角度分析,都会选择英特尔,最多搭配点AMD。

2022年Q4,台积电已经准备量产3nm,领先英特尔1~2个世代;而英特尔于2021年开启了代工之路去摊薄研发成本,并且新一代产品也要开始量产7nm(约相当于台积电、三星的4~5nm)。再看看目前的市场定价:台积电约3200亿美元,英特尔约1200亿美元,AMD约1000亿美元。台积电和AMD的高管都有相当的忧患意识,都锐意进取,用了几十年的坚持换来了竞争格局的变动,正应了那句话:祸兮福之所倚,福兮祸之所伏。科技这种东西,人们往往高估了短期的影响,而低估了长期的力量。

数据来源:Wind

数据来源:Wind

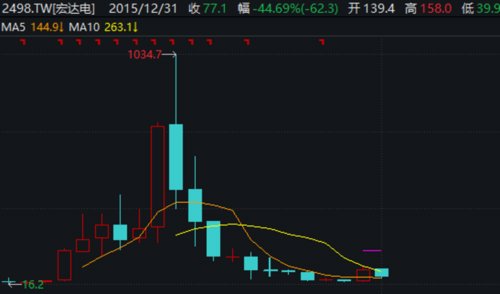

假如在2011年,在HTC(宏达电)、某国产手机品牌里做选择,你会投资哪家公司?

2011年HTC在全球手机市场份额占9.1%,仅次于苹果,最高市值达335亿美元。彼时谷歌的Gphone全都是找HTC代工。反观2011年的某国产手机厂商,则刚刚成立不久。正常的思路都会觉得HTC有先发优势,又地处中国台湾,能够充分利用产业链构建成本优势。然而,事情的发展总是很奇妙。

未来的几年,HTC处于两边被打的状态。一个是欧美市场被苹果、诺基亚用专利围剿,市场份额被迫让出;另一边智能手机产业链转移至大陆,国内品牌应声崛起,牢牢地把握了中低端市场。就这样,HTC错失战机,慢慢的销声匿迹了。再看某国产手机品牌,一步步把用户做起来,尽管有种种诟病,至少目前还是拥有成本优势,依旧把握着中低端消费市场。当然,有绝对核心壁垒的苹果,仍是至今为止最大的赢家,但其地位过于强大,也不便与这两家公司对比。资本导流或模式创新的确能占据早期市场,但是在没有核心技术,客户沉淀或供应链优势下,历史上基本都是昙花一现。

数据来源:Wind

数据来源:Wind

所以历史的定价也总是出错,往往偏向于高估短期而低估长期。此外,倘若公司被高估过多了还大概率会反噬创业的斗志。毕竟躺着都能数钱了,你还能指望原本醉心科研的团队继续心如止水么?所以高于或者低于合理定价太多的资产,结局难免都是口号式传播,这种营销的尽头往往是顶部套牢或者底部割肉。

二、似曾相识燕归来

市场对很多问题都看得很清楚,也都达成了共识。这是一种从未有过的局面,你仔细揣摩,是与不是?简单列举几个,人口、地产、科技、世界格局。是不是百年未有之大局已经比较清晰?既然这些矛盾已经如此的清晰,其解决方案也非一朝一夕,那是否我们已然走在长期正确的道路上呢。至少在“房住不炒”上我们看到了坚定的决心,而在其他方面我们也感到了巨大的变化。历史的脚步从不停歇,时代也在召唤着每个人。

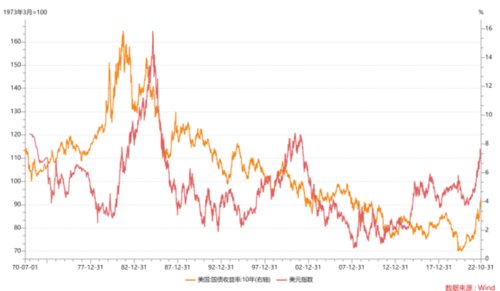

资本和杠杆都是工具,人才、核心技术和产业链才是最终的沉淀。在资本稀缺的年代,集大资干大事有着重要的战略意义。在QE泛滥的年代,泡沫化定价能最大化刺激企业家的激情,也才能承载溢出屏幕的流动性。在通胀回归的后QE时代,资本市场终将重新回归初始定位,更好的映射和服务实体经济。既然我们并不参与实体的经营,那么做好资产的合理定价就是对实体经济最好的回报。

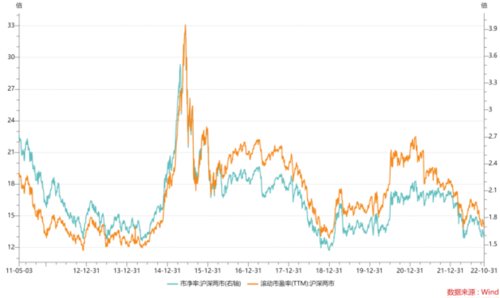

那么现阶段市场的价格到位了么?

从估值上看,我们可以找出一大堆指标证明现在的市场已经跌出了价值。

从情绪上看,朋友圈的段子带着二级狗晃荡于草莽之间,大家都习惯了低迷,从而对变化视而不见。这种感觉我们都似曾相识。

然而,我们已经看到了美联储利率见顶的迹象,看到了企业微观活力触底的苗头,同时还清晰地看到长期发展的路径。那么此时的低点,或许是长周期的起点,无非是斜率缓一点,步伐慢一点,底部更扎实一点。市场最终等到的大概率是“三根阳线改变信仰”,以及那句“干就完了”。在长周期均值回归的规律下,时钟的钟摆终将回拨。

END

风险提示

本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

2022-11-02 15: 21

2022-11-02 13: 37

2022-11-02 10: 42

2022-11-02 09: 14

2022-11-01 21: 00

2022-11-01 18: 00