两市三季报披露落下帷幕,新能源板块整体表现亮眼。能源生产环节的光伏、风电,以及能源消费环节的新能源汽车等龙头业绩增长均较为强劲。

我们认为,在加快推进风光大基地、统筹推进水风光综合基地一体化开发的政策背景下,新能源发电装机规模有望稳步增长。在新能源车购置税免征延期、促进汽车消费配套政策落地等政策支撑下,新能源车行业也有望保持高增长。

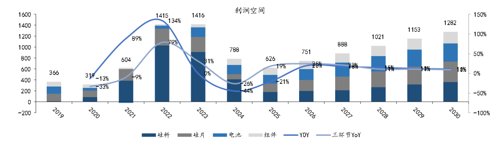

装机规模持续扩张,预计今明两年可能成为光伏行业十年盈利高点,电池、组件有短期盈利修复的机会,全行业盈利仍有望维持高位。

陆上风电进入平价期快速降本,风场回报率超10%,而中长期海风强于陆风,可关注具备海上风电、出海、以及进口替代逻辑的公司。

需求增长超预期,在新能源车购置税免征延期、促进汽车消费配套政策落地等政策支撑下,行业有望保持高增长,可关注龙头自有品牌。

从国内看,考虑到分布式持续超预期叠加地面部分项目需要年底前并网,2022年预计总装机可达95GW。而十四五期间我国将规划新增光伏装机569GW,2025年光伏装机总量将超820GW,保守测算到2025年实现新增169GW。从全球来看,保守测算全球预期2022年可装机230GW,2025年可达396GW。

受益于装机规模增长,光伏行业规模有望持续扩张,行业增速预计将于2022年达到高点。前期硅料供应偏紧,价格持续上涨。下半年以来硅料紧缺情况有所缓解,但硅料价格保持稳定。得益于硅料高盈利性,以及硅料产能释放推升装机量,今明两年可能成为光伏行业10年盈利高点,电池、组件有短期盈利修复的机会,逆变器或具备持续成长空间,全行业2022年盈利仍有望维持高位。

国内陆上风电进入平价期后,受大型化快速降本影响,风场回报率超10%。“十四五”期间,预计陆上风电装机可快速提升至每年80-90GW。而“十五五”期间陆上风电预计将进入成熟期,需求保持每年5%稳健增长。

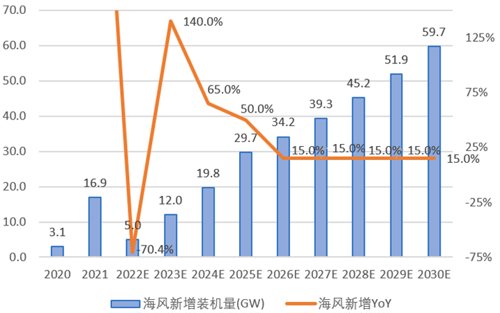

国内海上风电“十四五”期间规划量已超150GW,若其中约一半可以实现装机,同时得益于海风产业链建设,海上风电新增装机在十四五末期将达29.7GW,有望实现15%合理增速。

目前沿海11省市均提出了十四五期间海上风电发展计划,考虑到海上风电装机规划落地性提高,及增长性更强,中长期海上风电成长性有望高于陆上风电。建议关注具备海上风电、出海、以及进口替代逻辑的公司。同时,受益于风电装机量持续攀升,主机、塔筒、海缆、风电轴承等相关组件有望持续盈利。

在政策积极推动下,国内新能源车2022年全年销量超出市场预期。据保险数据统计,2022年国内新能源车销量预计将达到561万辆,同比增长101%。

考虑到可能存在的政策透支效应,市场较为担心明年的增长情况,但中长期来看行业大概率将继续保持高增长。目前国内自主品牌市占率44%,预计国内自主品牌有望达到60%-70%。考虑到未来自主品牌市场占有率进一步提高,以及自主品牌均价达到行业平均水平,自主龙头品牌成长确定性较高,可持续关注。

在电池成本下降和续航里程焦虑共同推动下,电池带电量将有望实现每年3%-5%增长,到2025年动力电池装车需求将达到1400GW,预计未来动力锂电池需求将保持持续高速增长。按照较保守的2025年锂均价18万元/吨去测算锂矿个股的长期盈利空间和对应估值显示,大部分公司PE均处于相对低估的状态,预计部分锂矿股目前市值均还有较大幅上升空间。

根据新能源汽车渗透率、ASP、自主化率(剔除车企自供和外资供应商)综合测算,区域控制器、一体化压铸、线控制动、空气悬挂预计由于基数较低,到2025年具有较高的年化复合增长率,一体化压铸、天幕玻璃、热管理、智能座舱、HUD依然是比较好的赛道。

风险提示:本材料由工银瑞信管理有限公司提供,上述内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表本公司或其他关联机构的正式观点。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人不保证基金盈利及最低收益,基金过往业绩及其净值高低不预示未来业绩表现,完整业绩见产品详情页。投资人应认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,并应在全面了解产品情况及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的产品进行投资。市场有风险,投资须谨慎。

2022-11-02 19: 49

2022-11-02 19: 48

2022-11-02 19: 46

2022-11-02 19: 46

2022-11-02 19: 45

2022-11-02 19: 44