市场热点

上周公布的中国10月官方制造业PMI为49.2%,非制造业商务活动指数为48.7%,综合PMI产出指数为49.0%,均回落至临界点以下。具体表现在:1)生产指数明显回落,或与本土疫情反复和建筑施工旺季接近尾声等因素有关;2)内需回落,外需小幅回升但仍处于荣枯线以下,需求端对于经济增长的拖累依然明显。

美联储再次大幅加息75个基点,将联邦基金利率的目标区间提升至3.75%-4%,符合市场预期。从本次美联储决议声明来看,美联储措辞略偏鸽派,美联储暗示可能放缓加息步伐。

后市观点

上周来自基本面的消息不多,事实上,PMI数据以及联储鸽派表述都对国内债市相对友好,但是最大的变量或是防疫政策预期变化驱动市场风险偏好持续提升。上周权益主要指数涨逾5%,债券投资者恐慌情绪有所蔓延。从高频数据来看,预计即将出炉的10月份消费、地产与出口数据应较9月份环比走弱,并不支持对债市持续看空。建议在债券市场调整幅度较大时,关注阶段性交易机会。

1

资金面

上周DR007运行在1.60-1.94%的范围,R001运行在1.42-2.06%的范围。受跨月因素影响,周一回购利率大幅上行,从周二开始逐渐回落。全周公开市场累计净回笼7370亿元。央行月初持续回收流动性属于正常操作,预计回购利率将逐步回落。

银行间质押式回购加权利率(%)

2

现券市场

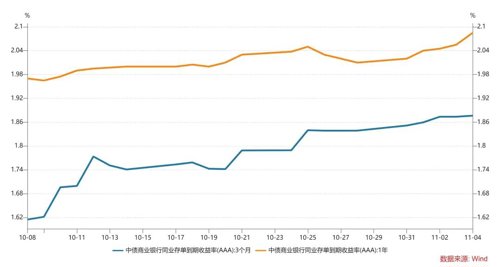

同业存单:存单利率有所上行,3个月存单利率上行1bp至1.87%,1年期存单利率上行4bp至2.07%。存单利率受资金利率处于高位影响,尤其1年期存单利率上行明显,相信随着回购利率下行,存单利率将趋稳。

同业存单收益率走势(%)

利率债:上周发行国债2005亿元,政金债780亿元、地方债2141亿元,利率债净供给环比大幅上升。二级市场方面,上周“股债跷跷板”明显。具体而言,周一PMI数据不及预期,防疫形势趋于严峻也打压风险偏好,尽管资金面紧张,但债市仍然走强,当天220017下行1bp。周二A股大涨,风险偏好抬升利空债市,当天220017上行2bp。周三防疫政策预期变化继续驱动A股走牛,联储加息在即也构成一定利空,当天220017上行2.25bp。周四,资金面转松、A股涨势放缓导致债市情绪转暖,当天220017下行0.5bp。周五,市场风险偏好再度大幅抬升,防疫形势预期变化或驱动A股大涨,当天220017上行2bp。全周十年国债活跃券220017累计上行4.75 bp,十年国开活跃券220215累计上行2.8bp。

10年期利率债收益率走势(%)

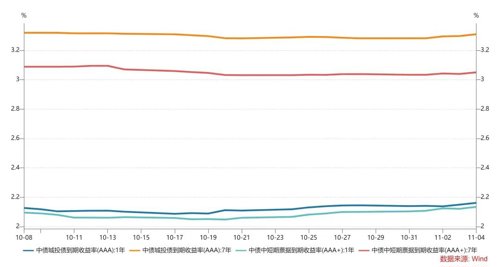

信用债:上周信用债共发行1909.90亿元,较上上周(3969.86亿元)环比下降;由于发行量下降,信用债净融资-67.84亿元。二级市场方面,收益率大多上行。信用利差方面,1年期AA和AAA等级、7年期AA-、AA和AAA等级城投债信用利差走阔,其余各等级各期限均收窄;1年期AA-、AA和AAA等级中票信用利差走阔,其余各等级各期限均收窄。

信用债收益率走势(%)

3

可转债市场

上周中证转债涨幅为2.32%,表现弱于中证全指(6.78%)。分类别来看,超高平价券(转股价值大于130元)涨幅均值为6.38%,表现最优。高评级券(评级为AA+及以上)的涨幅均值为2.38%,表现弱于中评级券(4.20%)和低评级券(3.44%)。截至上周五转债的平均价格为121.36元,分位值为83.05%,处于2018年至今的较高水平。转股溢价率为39.86%,分位值为95.14%,处于2018年至今的极高水平。

2022-11-07 21: 41

2022-11-07 21: 40

2022-11-06 23: 00

2022-11-06 23: 00

2022-11-06 21: 38

2022-11-07 20: 48