一、市场情况

1. 交投行情

本周转债市场下跌,表现弱于中证全指、上证指数。中证转债指数下跌-2.10%,中证全指下跌(-1.52%),上证指数下跌(-1.22%)。

• 分类别来看,本周超高平价券涨幅均值为-4.99%,表现弱于高平价券(-3.63%)、中平价券(-1.80%)、低平价券(-1.99%)。

• 从转债规模看,本周大规模转债的跌幅均值为-1.68%,表现强于中规模券(-2.47%)、小规模券(-2.80%)。

• 从行业来看,本周传媒(0.87%)、农林牧渔(-1.01%)、银行(-1.55%)板块转债表现较好,采掘(-5.27%)、国防军工(-4.46%)、通信(-4.33%)板块转债表现较差。

本周市场成交量继续回落;转股溢价率位于历史高位,本周小幅压缩。

2. 行业走势

钢铁:本周高炉开工率环比上升0.11%,螺纹钢产量下降0.94%,建材终端需求虽有季节性下滑,但累库幅度温和,预计春节前库存压力不大,螺纹钢均价上涨4.40%,铁矿石均价上涨1.89%。

煤炭:稳增长政策频出台,市场对后续终端行业的信心进一步提振,下游钢厂以及贸易商在冬储补库周期以及低库存的带动下原料采购积极性相较之前有所好转,焦煤焦炭期价均有上涨。本周产地动力煤市场以上行为主,南华动力煤指数上涨3.44%。

水泥:本周水泥价格环比下降0.83%,短期来看,水泥市场需求环比有所上升,同比较弱,延续弱势复苏态势。

有色:中国11月经济数据弱于预期,美联储鹰派言论刺激美元指数反弹,本周铜价下跌1.88%,铝价下跌2.23%,其他有色品种基本下跌。

化工:国际能源署(IEA)表示,随着西方国家的制裁措施挤压俄罗斯的石油供应,同时市场需求超出此前预期,明年油价可能会上涨,周五收盘WTI原油报74.29美元/桶,布伦特原油报79.04美元/桶,较上周均有上涨。化工品价格涨跌分化,聚酯基准价上涨2.82%。

猪肉:本周猪价继续下跌,认卖情绪持续存在导致价格难以上涨,同时集团价格波动较大,变动速度也较快,目前全国猪肉价格平均19.09元/kg。

二、机构观点

(一)国君固收

短期理财赎回压力仍在,但对于转债不必过度悲观。近期11月金融数据、经济数据公布,显示短期经济基本面仍偏弱,内需消费仍待修复,地产投资及销售数据仍待改善,经济基本面不支持债券收益率持续上行。12月16日中央经济工作会议提出“要保持流动性合理充裕”,整体基调依然偏呵护,债市有望逐步企稳,理财产品净值有望止跌,继而形成正反馈。

另一方面,当前转债市场整体估值已较前期高点大幅回调,部分转债的估值水平调整至2021年来的低位,性价比凸显。随着债市流动性风波平息,转债的价格变化将紧跟正股。当前疫情防控优化、地产利好频出,海外流动性预期迎来拐点,后续政策效果逐步显现,权益市场向上趋势较为确定,有望带动转债反弹。

短期建议规避转股溢价率较高的偏股型转债,转股溢价率调整较为到位的偏股型和平衡型转债有望在正股带动下上涨。行业选择上,政策落地后市场由政策预期博弈向政策效果博弈切换,疫后复苏的大消费板块和政策利好的房地产产业链仍有望保持市场主线。此外,同样受益于政策支持的高端制造板块在调整后具有中长期配置价值。

(二)兴证固收

权益市场短期把握节奏,中期讲究配置。若经济在后期超预期修复,那么抢跑尚不明显的方向集中在化工、机械、工业金属等有高频数据可跟踪的方向,参考2020年的节奏,股价抬升则到了经济验证时期。若经济并未大幅超过潜在增速,关注点又会回到产业逻辑最顺、业绩增长更明确的硬科技方向。

理财压力下,转债结构上需要更偏向平衡偏股品种。虽然11月以来的理财赎回压力,并非由于固收+亏损带来的,但信用债的低流动性,也将带来赎回压力释放的周期被拉长。转债85%+估值分位下,估值在短期、中期都有一定的压力,但结构上偏股型品种潜在估值压缩的幅度是明显低于偏债品种的,并且更容易通过正股的反弹来对冲这部分潜在的风险。一些定价偏低、资质不错的新券品种仍然是不错的配置方向。

(三)海通固收

赎回压力短期仍需观察,但对明年权益市场相对乐观的预期下,转债估值调整后性价比也会逐步显现。转债相比于信用债等压力较小。截至12月16日,百元平价溢价率在23%左右,仍稍高于今年4月低点,位于17年以来由低到高81%分位数,全市场隐含波动率均值位于70%分位数左右,各价格区间溢价率均处在70%-80%分位数。后续估值压力的缓解除了随着赎回压力缓解外,更重要的是性价比提升后,基金、保险资管等机构的承接。

策略方面,建议以稳健控回撤+控溢价率平衡偏股性策略为主,关注新券及估值压缩后的优质标的,提防赎回风险。行业方面,临近年底,一些相对便宜处于底部的地产链、周期品种或提供短期弹性,目前部分消费领域涨幅较多,可关注如纺服等行业修复空间,成长方向景气度分化明显,建议以细分赛道为抓手,明年全年维度持续关注。

三、未来观点

本周权益市场再度回调,转债跌幅大于主要股指,防疫政策优化带来的疫情扩散导致经济短期承压,叠加理财赎回持续对转债品种的抛压,使本周转债表现相对偏弱。其中股性较强的超高平价券本周下跌幅度最大,表现弱于偏债型品种,加权平均转股溢价率继续压缩,价格中位数重回120元以内。

行业方面,本周消费板块继续领涨,成长类板块如有色金属、电力设备等本周表现相对偏弱。防疫政策优化虽然短期对经济形成压力,但消费复苏的预期仍然较强,周三国务院印发《扩大内需战略规划纲要(2022-2035 年)》,为消费复苏再添一剂“强心针”。

当前纯债收益率整体偏低,同时优质且高息资产相对缺乏,难以满足配置需求,债券市场投资者对转债的配置需求依旧旺盛。当前基本面修复斜率依旧偏缓,11月经济金融数据低于预期,高频数据显示地产修复进程仍然偏缓,疫情反复也对生产造成持续扰动。但本周海外加息和地缘政治风险略有缓和,防疫政策优化落地,市场情绪出现回暖。在强预期与弱现实的结合下,权益市场走势纠结,随着近期转债溢价的主动压缩,投资性价比有所提升,可关注安全边际相对较高的低估值品种,以及近期赔率明显上升的成长品种。

近期新券供应节奏明显加快,部分转债具有一定的配置价值,关注上市价格。

四、转债发行日历

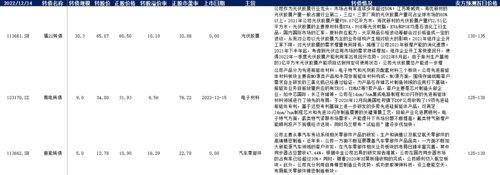

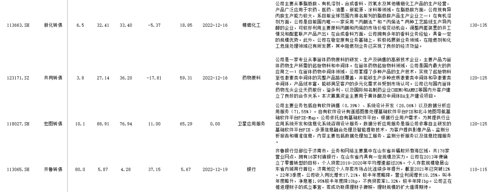

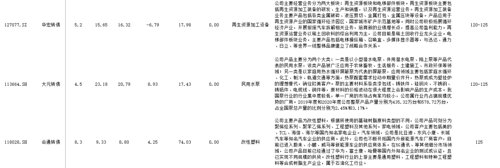

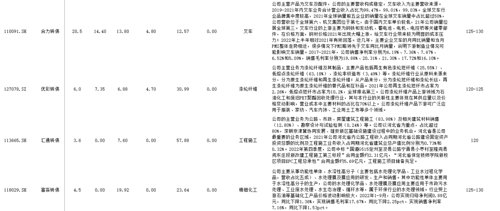

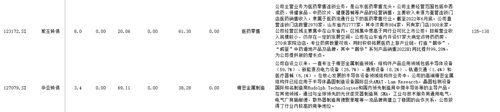

1. 近期待上市

2. 近期待发行

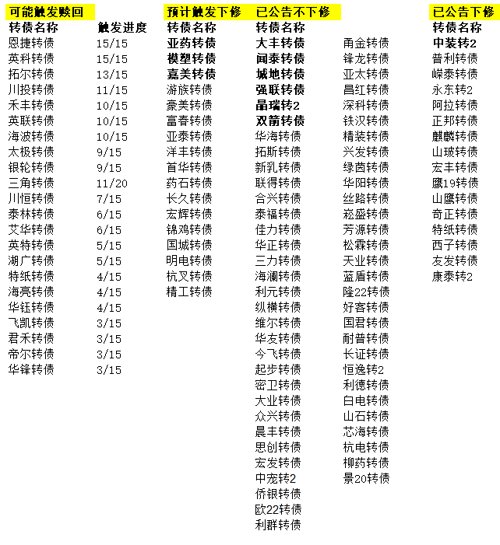

五、转债条款跟踪

风险提示:

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。

申明:内容仅供交流,不构成任何投资建议。投资有风险,入市需谨慎。

2022-12-19 16: 35

2022-12-19 16: 34

2022-12-19 16: 33

2022-12-19 12: 23

2022-12-19 12: 21

2022-12-19 08: 00