“空仓跑赢90%的股民”,2022年,段子照进了现实。

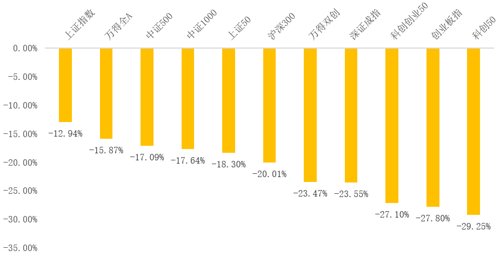

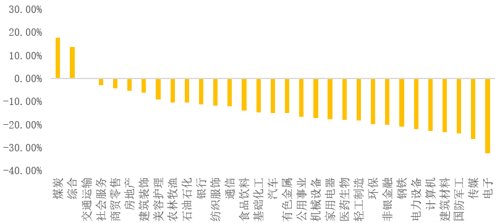

截至12月15日,今年以来A股主流指数全线下跌,31个申万一级行业指数29个跌。

A股主流指数今年以来表现

数据来源:Wind 截至20221215

申万一级行业指数今年以来表现

数据来源:Wind 截至20221215

A股不给力,定投者也陷入迷茫。

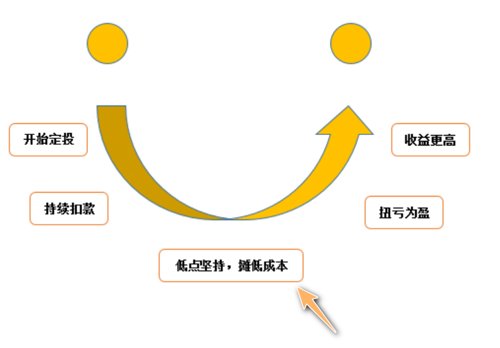

随着市场下跌,很多小伙伴的定投或正处于微笑曲线第三阶段——低点坚持,摊低成本。

图片仅供示例,不作任何投资参考或建议

我们都知道“低点时的坚持”是定投成功的关键,但真正执行起来绝非易事,毕竟不是人人都能克服厌恶损失的人性。

而往往在这个时候,“鸡汤”的作用就体现出来了,它能帮助你建立一些的信念,抵抗一些杂念。

2022年,小通依然煲了很多定投“鸡汤”,陪大家一起熬过那些定投的艰难时光。

01

定投微笑曲线“左半部”,就是下跌的那个阶段,可能是定投最难的阶段。

图片仅供示例,不作任何投资者参考或建议

因为你要忍受指数跌跌撞撞的心理折磨,要有直面账户亏损、却敢于继续买买买的勇气,以及继续坚持的孤独。

但,这或许也是定投最好的时候。

道理很简单。

跌得越多的时候,同样的一笔定投扣款,拉低平均单位成本的效果越明显。

“分批投资、均摊成本”是定投的核心机制。

定投长时间不赚钱甚至亏钱,有望以较低的成本,买到更多的份额,在市场回暖后,可能博取更高的收益。

定投微笑曲线下跌的左半边,很难熬;但如果缺失了下跌的左半边,定投的收益可能就会打折扣。

俗语道,“黎明之前最黑暗,放弃就是大笨蛋”或许就是这个道理。

02

有人迷茫,有人坚定。

9月底,我们做过一次互动,本意是介绍当时很火的美元资产。

然而,在一篇非定投的文章评论区里,却出现很多定投粉丝。

截图来自公众号“融通基金”留言,

仅作示例,不作任何投资参考或建议

为何股市不给力,还是有很多人愿意坚持定投、相信时间的力量?

因为定投:

1、门槛低,参与难度小。很多基金定投的起始金额仅为10元。

2、很多人把定投当作“练兵场”。每期投入不大,容错空间较高,可以体验、试水投资,也是拒绝月光的方式。

3、定投是中长期投资,短期涨跌并不那么重要。开始定投后的相当长时间里,或可做“甩手掌柜”。

4、定投按照协议约定扣款,不判断市场。不管牛熊都有望保持“在场”。

5、定投有望战胜通胀、助力实现长期理财目标。

以定投创业板指数为例。创业板指数于2010年6月1日发布。为更好地与通胀率(CPI)数据对比,我们从年度数据角度看。

如果从2011年1月1日开始定投创业板指数。截至2021年12月31日,创业板指数定投收益率为132.73%(定投年化收益率为7.98%),同期国内通胀率为26%(年化为2.12%)。

在上述统计区间里,如果每月定投1000元的创业板指数(不考虑手续费),12年累计投入14.4万元,累计收益19.1万元,账户合计33.5万

这笔钱无法成就富翁,但助力子女教育还是有可能的。

历史数据并不代表未来收益,但定投给了很多工薪族战胜通胀、争取“钱不贬值”、助力长期理财目标的机会。

数据来源:Wind。统计区间创业板指数涨187.65%,年化收益率为10.06%。以上定投测算,均以每月定投1000元、以每月第一个交易日为定投日、当日收盘价为成交价计算,不考虑手续费。定投收益率=[(sum(每期定投金额/每月月初收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1。以上测算为采用足够长期间内的市场主流指数的历史数据进行的测算。上述采用指数的历史数据对定投业务进行模拟的结果不代表定投业务的真实收益,亦不作为定投业务未来收益的保证,市场行情及历史业绩也不代表未来收益。基金定投不一定盈利。

如何做到“坚持”呢?

一位定投15年的“定投老人”总结到:对收益率和进入时机“看得开”、对收获“等得起”、对短期亏损“放得下”。

详见《还在坚持定投的人,到底在想什么?》、《定投15年,我是如何坚持下来的?》

03

有人在坚持定投,有人在“假装”定投。不少人往往在股市低迷时,才想到定投。

为什么熊市或者下跌行情中,定投存在感更强?

因为市场下跌时,投资者更谨慎,不太敢一把梭。

定投分批买入、闲钱买入的特点,或能减少市场大幅波动的“刺激”,也对日常生活影响较小,而且很多人认可“定投下跌买便宜份额、降低成本”的观点。

所以在弱市中,定投逐步找到了“存在感”。

但“下跌时定投才有用”或是美丽的误会。

定投,并不是行情不好时的大招,也不是下跌时的救命稻草,它是普通投资者日常理财、资产配置的重要工具,是我们陪着国内优秀企业、优秀指数共成长的良器。

牛市或上涨行情中坚持定投,或仍有意义。

首先,我们无法判断,某个阶段是不是牛市、行情会持续多久,这些只有事后才知道。很多小伙伴会因牛市踏空而懊悔。踏空的本质,就是“缺席”。而定投不用、也不需要预测市场。

另外,虽然在市场上涨过程中,定投买入的价格相对熊市“价格”可能会贵,但没有人可以一直买在最低点。

如果真能做到“每次买到最低点”,直接一把梭就行,不用考虑定投,但这基本不可能实现。

04

与一把梭相比,定投还有一个隐藏“技能”,那就是定投有“后手”。

投资中,没有“后手”很可怕。一上来就买买买,把子弹打光、满仓被套后,每一次下跌都可能是“最后一根稻草”,让你承受不住压力,匆忙割肉。

我们无法控制市场的走势,但可以控制自己的仓位。

如果还有“子弹“,每次下跌反而是加仓时机,心态自然也就不一样了。

定投的人,永不满仓。

因为定投用每月入账的“长钱”,总有“弹药”可以持续补仓。

即使处于亏损之中,也不再茫然。因为你不再被动等待市场上涨,而是通过定投扣款进一步摊低成本,加快回本速度,提高了博取更高收益的概率。

详见《买基金的苦,是不懂定投的甜》、《有没有“基金亏钱,基民不亏钱”?》

05

除了讲道理,我们也摆数据。

今年,我们推出“数说定投”系列视频,通过10期视频、上万组数据分析,分享了定投选什么基金、定投要不要择时、定投为何亏钱、定投如何赚钱、定投需要“投多久”等关注度极高的话题。

从定投体验看,2022年可能不是“收获”之年。对长期定投而言,2022年更像是“蓄势”之年,不“甜”但酝酿着希望。

不论牛熊、不论涨跌,在今后的定投岁月里,小通的定投分享也会继续陪伴大家。

我们一起等待微笑曲线“笑起来”。

2022-12-19 22: 13

2022-12-19 22: 12

2022-12-19 22: 12

2022-12-19 21: 55

2022-12-19 20: 55

2022-12-19 20: 54