市场热点

从中期来看,我们维持相对更看好股票和转债资产的观点不变。从短期来看,我们认为纯债的调整可能已经告一段落,其中因流动性冲击而超调的信用债和二永债的配置价值逐渐显现。

从宏观角度来看,目前整个市场都在交易“强预期”,但一类资产的走强或者另一类资产的走弱要形成持续趋势,那一定需要后续的数据验证。

从估值角度看,利率债调整幅度不算太大,可能是对未来一段时间经济复苏的预期的定价相对谨慎,而城投债、商业银行二永债的调整幅度明显更大,从绝对收益来看,1-2年期品种的收益率从11月以来已经调整150-200bp,从信用利差角度看中,短期限信用品种的利差也已经达到历史峰值。除去基本面因素,信用品种的超调可能更多是因为赎回冲击下缺少买盘带来的。

从机构投资者配置角度看,一般来说每年年初,银行自营资金均有较强的配置需求,对于超调后的上述信用品种的需求应该也会明显提升。

综上,我们认为对于负债稳定的资金,这些品种已经具备良好的配置价值,甚至可能存在阶段性的交易机会。

后市观点

各地疫情已经或即将迎来一波爆发高峰,叠加冬季开工下滑,春节返乡等影响,未来一个季度大概率经济数据和消费数据可能都不会有明显改善。所以我们认为未来市场的关注点可能会阶段性的回到“弱现实”上来。

1

资金面

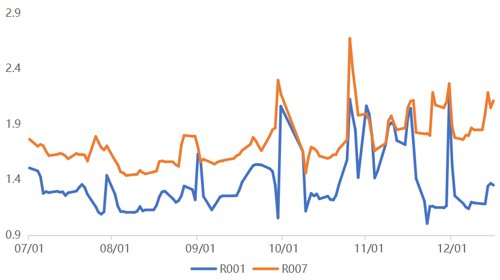

上周MLF超量平价续作6500亿,逆回购490亿,合计净投放1890亿。银行间质押式回购日均成交额为5.91万亿,环比下降0.55万亿。上周资金利率总体上行,其中R001和R007分别报收1.35%和2.11%,分别比上上周上行16bp和26bp。

上周资金价格略上行

数据来源:wind

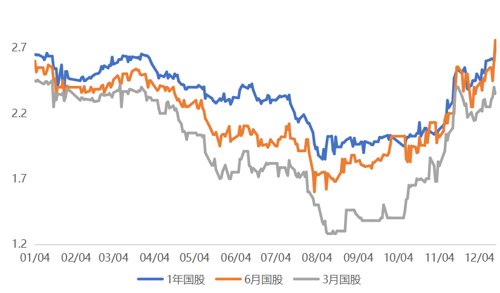

同业存单利率延续上行趋势。上周商业银行发行同业存单3566.20亿元,前值4927.70亿元,上周较上上周发行量减少1470.50亿元。上周同业存单到期 5222.50 亿元,净融资-1656.30亿元。上周不同期限同业存单利率延续上行趋势。分期限看,上周1Y、6M和3M国股存单收益率分别上行11bp、24bp和10bp至2.71%、2.76%和2.35%,目前已经超过年初水平。

国股同业存单利率延续上行趋势

数据来源:wind

2

现券市场

上周债市震荡为主,周中出现明显一定交易性机会。

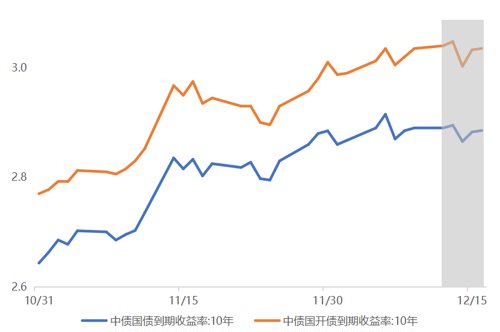

利率债:上周前半周因理财赎回压力信用债继续被抛售,债市情绪持续偏弱,后半周理财赎回抛压减轻,叠加经济数据低于预期、MLF超量续作以及政治局会议提经济“高质量发展”,带动利率下行,上周全周来看,长债收益率走平。

10年利率债初步显示

数据来源:wind

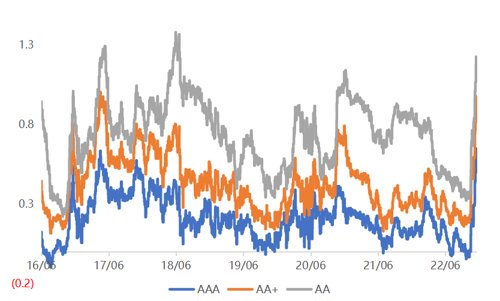

信用债:在赎回压力下,信用债的抛压依然存在,信用利差相比上上周有所走阔,具体来看,3年期AAA、AA+和AA中票相对5年国开的信用利差分别上行14bp、17bp和20bp。

3年期信用利差已经达到历史高点

数据来源:wind;说明:利差数据由不同评级3年期中票减去5年期国开收益率计算得出。

3

可转债市场

上周全周来看,A股缩量弱势整理,上证指数跌1.22%,中证1000指数跌2.4%,行业分化明显,其中仅社服、食饮、农林牧渔、美容护理和医药生物取得正回报,有色、电力设备、基础化工、建筑装饰和煤炭跌幅明显。

上周转债表现比正股更弱,溢价率进一步压缩,而且这次的压缩不仅体现在低价品种,高价偏成长的品种上也出现了压溢价的情况。我们认为转债近期的弱势可能主要还是来自于赎回潮的影响滞后反映在了转债资产上。整体上看,我们认为目前的溢价率水平已经反映了较为悲观的预期,转债资产已经出现了良好的配置价值。

2022-12-19 22: 12

2022-12-19 22: 12

2022-12-19 21: 55

2022-12-19 20: 55

2022-12-19 20: 54

2022-12-19 20: 54