“基金赚钱,基民不赚钱”的问题在投资圈中由来已久。

早在2021年发布的《公募权益类基金投资者盈利洞察报告》中,就分析过基民的收益来源,并得出了“基民收益=基金损益(基金经理的投资管理水平)+基民的行为损益”的结论。基民想要赚钱,不仅需要所购买的基金产品拥有出色的业绩表现,还需要基民约束自身的投资行为,避免出现非理性申赎操作。

该报告还指出频繁买卖、跟风追涨和过早止盈止损等投资行为会给最终收益带来接近-60%的损耗率。尽管大部分投资者都明白投资需要克服无处安放的心和频繁操作的手,但这些行为会对最终收益产生如此巨大的负面影响,的确有些出人意料。

为了解决“基金赚钱,基民不赚钱”的痛点,替“拿不住”的投资者管住追涨杀跌的手,养成长期持有的投资习惯,持有期基金产品应运而生。

从产品特点看,持有期基金在基金正常运作期间可以随时申购,但认购之后在合同规定的持有期内不可提前赎回,待持有到期后可随时赎回。这类基金从产品设计角度出发,希望能降低交易摩擦对于基金收益的损耗,让“基民收益”更接近“基金收益”。

目前市场各家基金公司纷纷加大在持有期产品上的布局力度,这类产品究竟有何优势?

持有期基金助力提升投资体验

提高投资胜率

短期市场的超预期调整往往能击破投资者的心理防线,引发抛售、割肉等行为。刚刚经历过2022年权益市场波动的投资者一定深有体会,这样的“杀跌”行为不仅将账面亏损变为实际亏损,同时还错失了未来市场反弹时“回本”的机会。

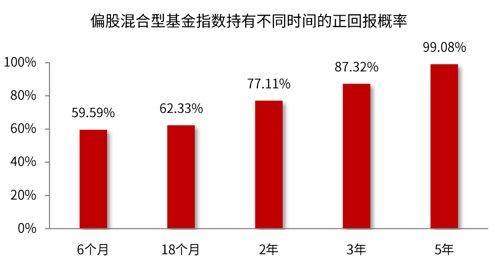

如果你购买的是一只持有期的产品,最终的收益结果可能大相径庭。回顾历史数据可以发现,自2015年以来任意时点买入并持有偏股混合型基金指数(885001.WI),随着持有时间不断延长,获得正收益的概率逐步攀升。其中持有该指数3年以上,获得正收益的概率为87.32%。

基础数据来源:Wind,统计区间2015.1.1-2023.2.17。统计该时间区间内任意一天买入万得偏股混合型基金指数,持有6个月、18个月、2年、3年、5年的指数增长率;持有6个月的正回报概率=持有6个月的指数增长率大于0的数据组数÷持有6个月的指数增长率的数据总组数×100%,以此类推,相关指数历史业绩不代表相关类型基金未来业绩表现。

由于短期市场的不确定因素较多,容易对股价形成短暂的扰动,而随着时间的推移,短期事件的扰动影响也会逐渐消退,股价将重新回归以基本面主导的局面。

提升收益表现

除了投资胜率,投资者更关心产品的持有体验,即最终“落袋为安”获得的收益水平。我们仍以偏股混合型基金指数(885001.WI)为例,统计自2015年以来任意时点买入并持有该指数的平均收益率,可以发现持有时间越长,获得的平均收益率和收益率中位数均越高。

基础数据来源:Wind,统计区间2015.1.1-2023.2.17。统计该时间区间内任意一天买入万得偏股混合型基金指数,持有6个月、18个月、2年、3年、5年的指数增长率;持有6个月的平均收益率=持有6个月的指数增长率数据之和÷持有6个月的指数增长率的数据总组数×100%,以此类推,相关指数历史业绩不代表相关类型基金未来业绩表现。

事实上,持有期基金是一类让基金公司和投资者“双赢”的产品,一方面,持有期的设置有利于基金规模的相对稳定,有利于基金经理更加从容地执行中长期投资策略,力争更优的投资回报;另一方面,避免投资者追涨杀跌,降低净值波动对心态的影响以及频繁申赎带来的交易成本,帮助投资者培养长期持有的投资习惯,以期获得更好的持基体验。

“理想很丰满,现实很骨感”。尽管从历史数据来看,相较于开放式基金,持有期基金普遍拥有更高的投资胜率。但现实中也有一些持有期产品成立不久便遭遇净值下挫,甚至部分产品持有到期仍然亏损,这也让不少基民对持有期产品望而却步。

进一步来看,造成持有期基金不赚钱的主要原因有两点。

一是没有选择合适的基金产品,或基金经理的投资风格与持有期产品不匹配。比如,赛道型的产品波动大,在行业轮动较快的市场对投资者的择时能力要求很高,具有高风险高波动的特征,因此如果是押注单一赛道或是持股比较集中的基金经理管理的产品,受行业贝塔的影响较大,即使持有到期也不一定能获得正收益。相比之下,换手率偏低且在行业配置上适度分散的均衡风格类基金经理与持有期产品的运作模式契合度更高。

二是买入时点的问题。比如,买在人声鼎沸时,高位入场且持有期又相对较短,即使是投资能力出色的基金经理也无法在短期内发挥出自己的实力,此时基民的持有体验可能会很差。因此,选择合适的基金经理和产品、在正确的时点买入并持有较长时间,才是基民收益=基金收益的有效方式。

那么问题来了,当前时点是否适合买入持有期产品呢?

布局持有期产品正当时

市场震荡往往孕育着新的投资机遇

回溯历史数据,可以发现,自2014年以来偏股混合型基金指数仅在2016、2018、2022年出现下跌,且从未出现过连续两年增长率为负的情况。正所谓“涨上去的是风险,跌下来的是机会”,我们相信“每一次下蹲都是为了更好的起跳”,下跌之后的市场往往也蕴藏着新的投资机会。

数据来源:Wind,统计区间2014-2022各单年度。相关指数历史业绩不代表相关类型基金未来业绩表现。

权益资产配置性价比凸显

目前A股市场正处于震荡期,上证指数在3300点附近徘徊,梳理历史数据,自2014年以来,当上证指数在3300点以下任意时点买入偏股混合型基金指数,可以发现持有18个月,2、3、5年后获得正收益的概率超87%,平均收益率超33%。

基础数据来源:Wind,统计区间2014.1.1-2023.2.17。统计该时间区间内任意一天买入万得偏股混合型基金指数,持有6个月、18个月、2年、3年、5年的指数增长率;持有6个月的正回报概率=持有6个月的指数增长率大于0的数据组数÷持有6个月的指数增长率的数据总组数×100%,以此类推;持有6个月的平均收益率=持有6个月的指数增长率数据之和÷持有6个月的指数增长率的数据总组数×100%,以此类推,相关指数历史业绩不代表相关类型基金未来业绩表现。

上周四,一年一度的Daliy Journal(每日期刊)股东大会如期举行,刚过完99岁生日不久的芒格大谈延迟满足,其中就提到了投资中要时刻保持耐心。延迟满足天生就是逆人性的游戏,知易行难。我们看到的是光鲜亮丽的投资大神巴菲特,忽略的却是这条财富之路他走了50多年。唯有保持耐心,学会延迟满足才能做时间的朋友,享受时间复利的奇迹。

而持有期产品,实际上也是一种延迟满足,更是一种帮助投资者保持理性的智慧产物。在纷纷扰扰的资本市场中,借道持有期产品,我们相信时间会给予耐心等待的人以合理的回报。

·风险提示

2023-02-23 21: 54

2023-02-23 21: 04

2023-02-23 21: 04

2023-02-23 20: 25

2023-02-23 20: 24

2023-02-23 20: 23