■ 在我的研究领域,我总被问到:“为什么散户总是被割韭菜,还是有那么多人进来炒股?”

■ 牛顿在科学领域是天才中的天才,但炒股票也会亏得一塌糊涂,以至于他说出了那句著名的话——“我可以计算天体运行的轨迹,却计算不出人性的疯狂。”

■ 在我看来,基金公司远不只是安抚投资者情绪就足够,而需要更有针对性地理解投资者行为,这样才能真正地建立长久的信任。

以上是著名行为金融学家刘玉珍在【泉果无限对话】的内部分享观点。她现任北大光华管理学院金融学教授、北京大学金融发展研究中心主任。刘玉珍教授长期致力于行为金融学的研究,是上海证券交易所、监管机构、行业协会等的专家课题组成员。她的重要观点得到了诺奖得主丹尼尔·卡尼曼(Daniel Kahneman)的推崇。

刘玉珍认为,尽管每个人都希望在投资上获得成功,但事实上,即使是最聪明、最有经验的投资者也难免出现误判。这些行为偏差的原因,很多时候极难察觉,甚至很可能在投资者出生的那一刻,就已经被埋在了他的脑神经构造中。

也许我们可以利用诺贝尔奖获得者的前沿研究成果,来提升我们的投资决策质量。

诺奖得主丹尼尔·卡尼曼在他的著作《噪声》中说过:“凡有决策,必有噪声”。决策偏见和行为偏差之所以值得注意,正是因为它隐形而致命。

因此,投资者对于个人思维和行为的觉知,至关重要。

以下是刘玉珍教授分享实录精选:

诺奖智慧No.1

行为偏误影响投资

散户交易亏了多少钱?

我想分享的题目是:超越投资误区,做智慧投资人。我特别想用智慧这两个字,怎么样能够做到智慧投资呢?

在我的研究领域,我常被问到的问题是:“为什么散户总是被割韭菜,还是有那么多人进来炒股?”

我为此写过一篇论文《个人投资者在交易中损失了多少?》(Just How Much Do Individual Investors Lose from Trade),发表于2009年。丹尼尔·卡尼曼(Daniel Kahneman)在《经济学人》杂志的文章《我们能相信直觉吗?》中推荐了这篇论文。

图1. 丹尼尔·卡尼曼文章《我们能相信直觉吗?》

来源:《经济学人》杂志

卡尼曼因为他在人类偏见和理性决策领域的心理研究,获得了诺贝尔奖。他的著作《思考,快与慢》被列入美国情报人员的必读书目,他的另一部著作《噪声》,分析了决策中的噪声来源以及如何降噪,我在后面也会展开。

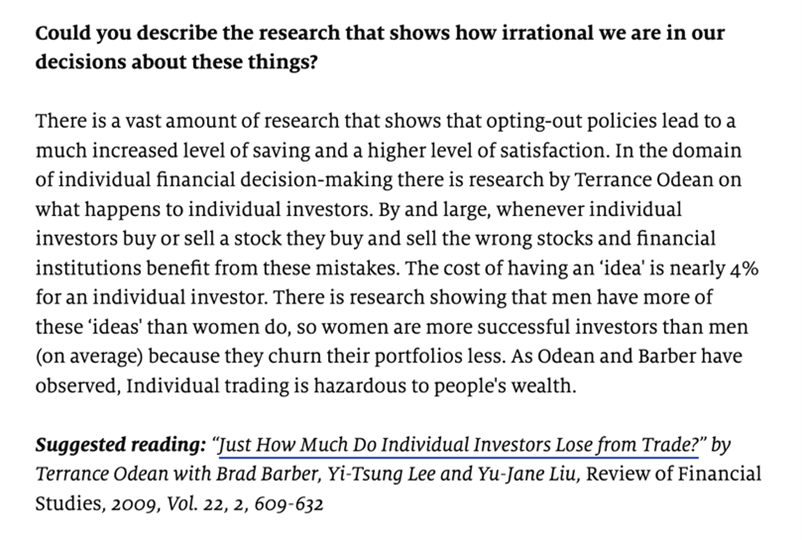

图2. 卡尼曼引用论文的片段

来源:《经济学人》文章《我们能相信直觉吗?》

这篇论文中,我们通过对中国台湾地区个人投资者的研究,发现个人投资者的交易行为会导致系统性和经济上的巨额损失:在1995年至1999年期间,中国台湾地区的个人投资组合每年会遭受3.8%的损失。从总量上看,个人投资者损失相当于个人总收入的2.8%,相当于中国台湾地区生产总值的2.2%。其中,行为偏误是个人投资者产生亏损的重要原因,比如过度自信和小概率偏好等。

* 过度自信:投资者倾向于低估风险并夸大自己对事件的掌控能力。

* 小概率偏好:指投资者对以小概率出现高收益的金融资产存在特殊偏好。

我觉得我们对投资者的理解很重要。欧洲国家也非常注重投资者的福利,他们会研究投资人到底为什么会发生损失,以及背后的原因。

比如荷兰交易所发现某些变量,像换手率过高,是导致投资者遭受损失的最重要因素。所以他们会和投资者做一些知识性的沟通,去改善投资者这方面能力,这可以将投资者的整体收益水平提高8%到12%,效果是很好的。

图3. 行为偏误是个人投资者产生亏损的重要原因

来源:刘玉珍教授泉果基金内部分享资料

诺奖智慧 No.2

处置效应

“出赢保亏”是人的本性

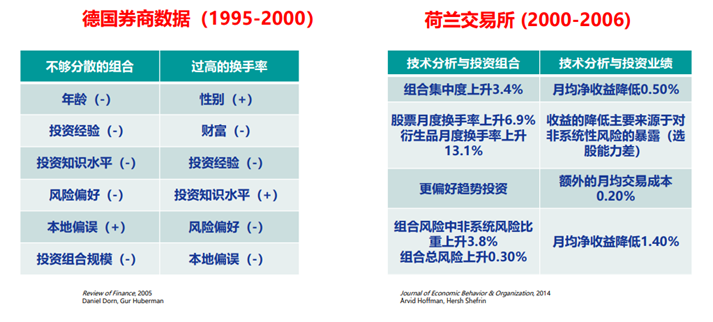

那A股市场以及基金基民的状态是怎样的呢?

下面这张图是A股全市场基金投资人在2017年到2019年的状态描述。纵轴代表赎回率,横轴代表持有收益率。可以看到,在纵轴右侧正回报的区域,基金持有人在挣一点点钱时就大批卖掉了,赎回的高点是在5%的收益率以下。同时持有人也会在稍微亏一点点钱时大批卖出,比如跌幅在3%以内的区域,但在左侧亏损区域的尾端,也确实有一些基金没有及时止损。

图4. 全市场基金投资人2017~2019年状态描述

注:赎回率= 期间赎回份额/(期初份额+期间申购份额)s

来源:刘玉珍教授泉果基金内部分享资料

这现象可以总结为三点:

1. 整个市场的权益类基金的赎回水平呈现中间高两头低的形状,正收益部分(右侧)的赎回率高于负收益(左侧)。

2. A股市场牛短熊长,当基金持有人处于盈利状态时,会倾向于回避风险卖出止盈,即“拿不住”赚钱的基金。

3. 当基金持有人处于亏损状态时,会变成相对的风险偏好者,不愿意在损失高时止损。比如总体左侧亏损时的赎回率是低于右侧盈利时的赎回率的,这也影响了持有人的总体收益率。

这一现象体现了一个获得诺贝尔奖的心理偏差——“处置效应”。

我们大家经常讲风险偏好,但其实每个人的风险偏好是会波动的。“处置效应”发现,当投资者处于盈利状态时是风险回避者,而处于亏损状态时是风险偏好者。

诺奖智慧No.3

凡有决策 必有噪声

聪明人也会做“傻投资”

在卡尼曼的《噪声》一书中提到:“凡有决策,必有噪声”。决策偏见和行为偏差之所以值得注意,正是因为它是隐形而致命的。

这种偏差并不会因为学识广博而被避免。

研究表明,受教育程度高和受教育程度低的人的行为偏差之间没有显著差异。这就解释了为什么“聪明人也会做傻投资”,很多其他领域内的顶尖高手也会做出失败的投资决策。

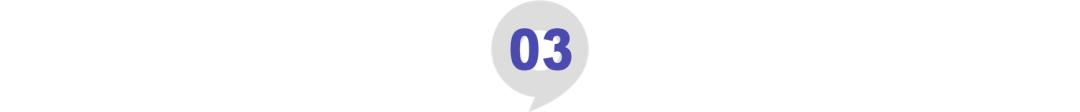

比如牛顿,他是物理学家、数学家、天文学家、自然哲学家,在多个领域都是开创者,既在大学任教,也是英国皇家学会会长、法国科学院会员,还被受封为爵士。但如此异于常人的智商和履历,并没有让他在股票市场上做出更加明智的决定。

牛顿因投资正当红的南海公司股票,在暴涨两倍后仍然高位加仓,结果因泡沫破裂而惨败收场。因此他说出了那句著名的话,“我可以计算天体运行的轨迹,却计算不出人性的疯狂。”

图5. 聪明人牛顿的笨投资

来源:刘玉珍教授泉果基金内部分享资料

诺奖智慧No.4

助推法

最优选择 轻轻一推

如何通过避免或者改善行为偏差,而改善决策质量?如何能把行为金融理论,转换成可以执行的投资心法和理财咨询模式?

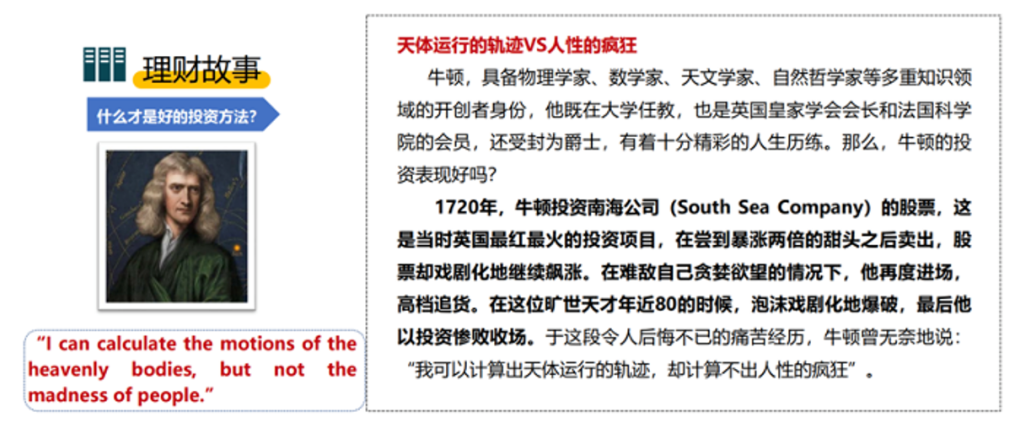

如下图所示,行为偏误可以分成两类,左边是情绪性的偏误,右边是认知性的偏误。

图6. 偏误种类及纠偏方式

来源:刘玉珍教授泉果基金内部分享资料

认知型偏误是可以通过知识交流来改善的,但是情绪性偏误,比如过度自信、损失厌恶、规避后悔……是很难通过宣讲来提升的。尤其一些偏误是有深刻的神经科学的根源,很难靠自身来纠正。

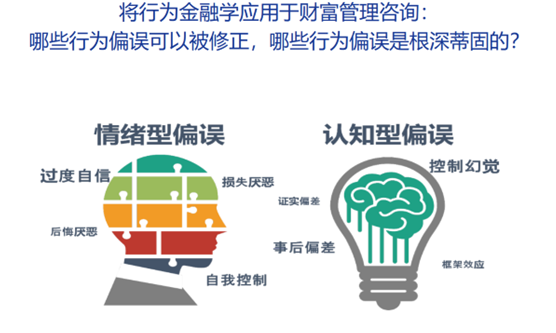

在这种情况下,诺贝尔奖得主理查德·塞勒认为可以通过改变决策环境,来改善决策行为,并提出了“助推理论”。轻轻推动你做出最优选择的力量,就是“助推”。

“该理论的精妙之处就在于,不用硬性规定,却能保证你同时收获‘最大利益’和‘自由选择权’”。

图7. 基于决策环境的投教方法:助推

来源:刘玉珍教授泉果基金内部分享资料

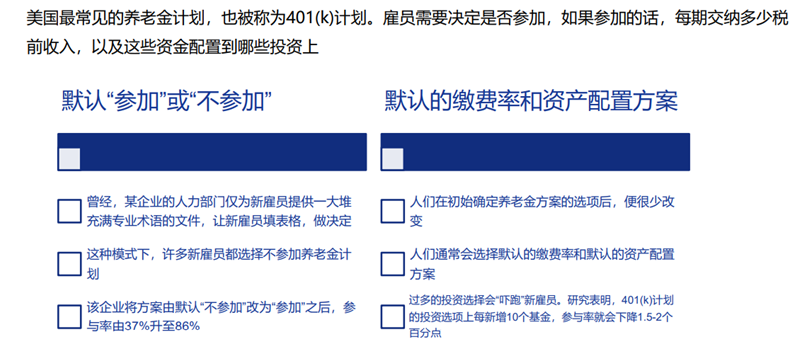

举一个“助推”的例子。

比如怎样鼓励更多的年轻人去提高储蓄率、参与养老金计划呢?按照原来的模式,当年轻人拿到加入养老金的表格时,这看上去是个很复杂的决定,要权衡是否要参加、要绑定我几十年,文件有很多术语并不是很明白。但人在面对模糊问题、或不确定的情况时,是倾向于回避的。此前表格的默认选项是不参加,所以很多人就选择了不参加。

此时可以用过一个简单的设计去“助推”更高的参与率,就是把默认选项从“不参与”改为“参与”。仅这一个小改动就将该企业的养老金参与率从37%提升到了86%。

图8. 决策框架对养老金账户的影响

来源:刘玉珍教授泉果基金内部分享资料

所以,其实金融机构大数据发展的下一步不只是关心客户买了什么,在哪里买,更要去理解为什么买这个产品、什么时候会买?

从基金公司的角度来看,也远远不是说只是安抚投资者的情绪,要更加有针对性地去理解投资者行为,真正地建立信任,正向地去引导更有助于提升投资体验的行为。

篇尾彩蛋

泉果博物馆

《思想者》

雕塑家:奥古斯特·罗丹

《思想者》是法国著名雕塑家罗丹的代表作之一,它原本的名字其实是“诗人”(The Poet),是罗丹传世雕塑群《地狱之门》中的一部分。这个主题的灵感源于诗人但丁《神曲》,取意:“从这里我走进苦恼之城”。“思想者”最初描述的是诗人但丁坐在地狱门前,面对地狱的罪恶以及人间的悲剧陷入沉思,他满含着对人的同情,但内心也隐藏着苦闷及矛盾。

一个人的形象和姿态会在多大的程度上显露出他心中的情感?作为一尊“每一寸肌肉,甚至连脚趾都在思考”的雕像,“思想者”代表了人类反思的力量和行动的潜力。

罗丹的研究者说:“这是一种蕴藏着爆发力的静思状态。他让我有一种感觉,他马上会站起来,走下基座,坚定地去完成,他构思过的事情。”

法律声明

本资料不作为任何法律文件,不代表泉果基金的任何意见或建议,不构成泉果基金对未来的预测,所载信息仅供一般参考。前瞻性陈述具有不确定性风险,泉果基金不对任何依赖于本资料而采取的行为所导致的任何后果承担责任。

• END •

2023-03-16 20: 48

2023-03-16 17: 24

2023-03-15 19: 05

2023-03-15 19: 05

2023-03-15 19: 05

2023-03-15 18: 17