2023年已过半,回顾上半年市场行情——

年初,市场是踌躇满志的“强预期”状态,但经济基本面相对偏“弱现实”,于是市场走出了一轮“抢跑行情”,虽然热闹但尚未开启大的趋势;

转换至春节后,又因为“弱预期、弱现实”,增量资金不足,存量资金反复博弈,给大家上演了一轮找不着方向的“电风扇”主题行情;

随后市场终于慢慢形成共识,确立了结构性行情,“AI+”和“中特估”有了一番表现;

在这种“反差感”强的市场行情下,大家实在摸不清了,就干脆去选择一些更为中长期成长性更强的资产,所以今年上半年的结构性行情一定程度上体现了市场对成长和确定性的溢价。

一、市场修复好了吗?

那么下半年还会延续这样的走势吗?市场究竟修复到什么程度了?继续调整的空间和压力大吗?

我们可以从这么几个方面来寻找线索:

1、国内经济多数指标降中趋缓并逐步稳健

从已发布数据看,上半年工业增加值增速虽然还是不高但是已经有所改善;

工业利润方面,在4月阶段性下跌后,5月迎来了一定程度的恢复,下半年有望随着PPI同比改善而稳步修复;

A股盈利方面,上半年压制业绩的价格性因素、滞后性影响以及全球性因素在下半年也有望逐渐消退,届时盈利增速可能会迎来温和修复。

中信证券认为,未来多项政策措施呵护下,有望推动下半年经济持续回升向好,当前经济中的各方面分化或将走向均衡状态,形成更高水平的新经济均衡。(信息来源:【中信建投策略】A股构筑“W型底”,市场情绪逐步回暖——市场情绪跟踪6月报,发布时间:2023年7月2日)

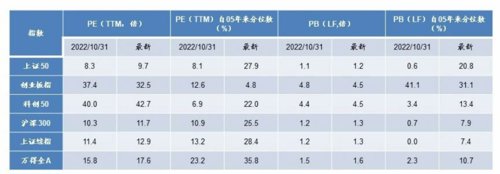

2、当前A股估值已处在相对低位区域

从整体估值看,尽管当前多数指数估值水平与去年10月底仍有一定差距,但也都回到了历史相对低位区域。

资料来源:wind,海通证券研究所,截至2023.6.21,注:创业板指数自2010年开始

图片发布日期:2023.6.27

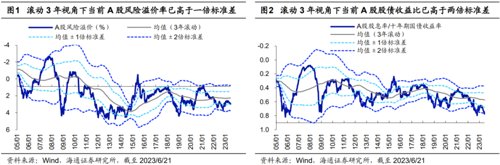

3、A股回到高性价比位置

如果从A股性价比考虑,海通证券认为,截至2023年6月21日,当前A股风险溢价率(1/全部A股PE-10年期国债收益率)为3%,处于自2005年以来从高到低排序的26%位置,已经高于自2005年以来的平均值加上一倍标准差。

这意味着当前市场的风险偏好相对较低,这就会导致投资者对风险的要求较高,承担风险之后收益的预期也会相对更高,不然吸引不到投资。

同时,如果用全部A股股息率/10年期国债收益率来计算当前A股股债收益比,会发现当前A股股债收益比为0.77,已经处在2005年以来均值+2倍标准差的位置,接近去年10月底水平。

这意味着,当前的股票相对于债券来说,投资的性价比已经超过了过去几年的平均水平,并且超过了过去几年收益差异的波动范围。也说明,当前A股预期收益会相对债券更高一些。所以说,当前A股的投资性价比是比较高的。

图片发布日期:2023.6.27

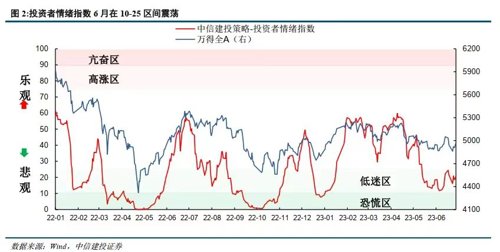

4、市场情绪跌至相对低位逐步回暖

经历了大幅回调之后,市场在5月份时候,悲观情绪已经比较充分地反映在A股里了,根据中信建投构建的投资者情绪指数来看,已经与年初疫情高峰时水平相当了。进入6月后,市场情绪先是低位震荡,全月情绪指数徘徊在10-25之间,最后在月末出现逐步走出低位的迹象,小幅回升至接近25的水平。

图片发布日期:2023-07-02

虽然当前市场情绪依然低迷,但相比于去年10月的情绪冰点(情绪指数接近0)、今年年初的情绪恐慌(情绪指数低于10),可以看到,目前市场情绪指数已有了一定的回暖。

所以综合来看,市场继续回调的空间和压力都已经不大了,市场无论是从估值和性价比来看,都处于适合长期布局的“舒适区”,而市场情绪也逐渐回暖,预计下半年随着市场不断修复,A股或将有望“否极泰来”。

二、“修复市”下更注重投资范式的变化

当然,市场的修复或难以一步到位,下半年或还需经历一个基本面的修复和市场博弈的过程,宏观复苏的形态、政策的力度与形式,均存在着一定的不确定。

这种情况下,下半年的投资,可以重点关注三条主线思路:

1、消费板块的复苏

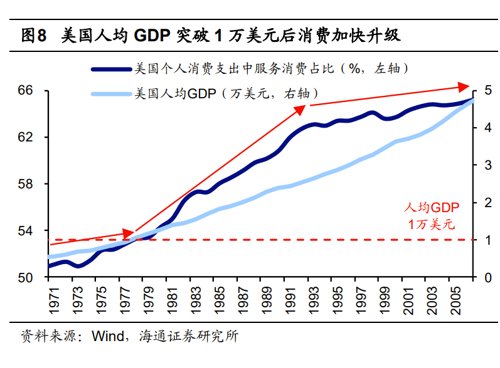

2022年以来,关于“消费降级”的讨论逐渐增多,今年在五一和端午假期旅游消费量升价未升、高端白酒板块持续疲弱的背景下,“消费降级”一度成为热词。但是,中国消费真的降级了吗?

海通证券回溯过去,发现2018年其实也曾出现过消费降级被市场高度关注的现象,结果事后证明仅是短期波折,并且后来随着消费复苏,2019-2020年以白酒为代表的消费行业表现尤为亮眼。

2022年以来所发生的宏微观现象与2018年较为相似,核心原因还是在于消费复苏斜率放缓,消费升级进程阶段性放缓,市场的担忧可能更多是消费阶段性休整时期悲观情绪的表达方式。

图片发布日期:2023-07-01

接下来,随着国内温和复苏的趋势得到经济数据确认,居民部门的消费是有回升倾向的,而且过程和幅度甚至有可能会超出当前市场预期。

2、远端盈利资产

下半年,我们可以从远端来把握“确定性”,比如说数字经济发展带来的“科技奇点”确定性。

围绕人工智能和安全的科技主线,科技变革有望加快推进中国式现代化、推动国内经济结构性提升,包括以信创和数据要素为代表的软科技安全、以半导体为代表的硬科技安全和能源安全,以及全球共振中人工智能领域的涌现式迭代创新。

3、永续经营资产

第三类具备盈利提升能力的、低估值、高股息资产的价值重估,主要是围绕国企改革的中特估主题。

当前,全球和A股都在给予安全资产以“确定性溢价”,在中特估的明确政策指向之下,市场仍然可能继续偏好有“政策扶持”、低估值、高股息、且能永续经营的“中特估”这类资产。

总之,咱们要记得,“A股历史上没有永恒的赛道,只有投资范式的更迭。”与其不断追逐主题、板块、热点,不如针对下半年的市场环境把握市场主线,可能会带来更好一些的投资体验。

参考文献:

1、【海通策略】走向业绩驱动——2023中期股市展望,荀玉根、吴信坤、郑子勋等,海通策略,股市荀策,2023-06-24

2、【广发策略|“新投资范式”系列重温】戴康:新投资范式:拥抱确定性!—2023年中期策略展望,广发策略戴康团队,戴康的策略世界,2023-06-22

3、【中信建投策略】把握机遇,坚定布局,陈果 夏凡捷等,陈果A股策略,2023-06-25

4、【海通策略】中国消费并非在降级,郑子勋、王正鹤、荀玉根,海通策略,股市荀策 ,2023-07-01

5、【中信建投策略】A股构筑“W型底”,市场情绪逐步回暖——市场情绪跟踪6月报,陈果 夏凡捷,陈果A股策略,2023-07-02

风险提示:诺安新经济股票型证券投资基金、诺安益鑫混合型证券投资基金、诺安积极回报灵活配置混合型证券投资基金、诺安创新驱动灵活配置混合型证券投资基金、诺安中小盘精选混合型证券投资基金基金风险等级为R3,适合风险等级为C3及以上投资者,具体的产品风险等级请以产品购买时的详细页面展示为准。不同的销售机构采取的评价方法不同,请投资者在购买基金时,按照销售机构的要求完成风险承受能力等级与产品或服务的风险等级适当性匹配。

市场有风险,投资须谨慎。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成投资建议或保证,亦不作为任何法律文件。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

2023-07-05 19: 06

2023-07-03 19: 51

2023-07-03 19: 50

2023-07-04 18: 49

2023-07-02 18: 44

2023-06-26 18: 41