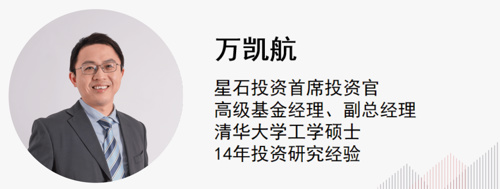

本期作者

金无足赤,人无完人,市场没有必胜的策略。事物都在持续演变中,稳健的投资框架也需要不断的更新完善。如果没有自洽的逻辑,那么框架的基础是不牢固的。资本市场的投资反射弧有时候很长,有时候很短。在经年累月的投资生涯中,难免会遇到方法失效的水逆期。在多年的摸爬滚打中,个人摸索出些许办法,或有帮助,仅供参考。

一、降低情绪困扰,避免堕入长期被动策略

趋利避害是人的本性,因而顺境和逆境都会放大欲望和恐惧,持续的时间越久,人性的弱点就会暴露的越彻底,区别只有程度的不同。有时候想要赢,需要先学会输,所以抗击打能力是任何拳击手的必修课,而大心脏也是所有优秀的运动员所必备的素质。实际上投资也是一样,只不过周期放得更长更慢(交学费阶段)。运动员通过锻炼可以肉眼看到每天的进步,而投资者通过学习不见得每天都能有收获也不见得以后能持续复用。换句话说,运动员的锻炼反馈周期更短更有效(惯性相对小),投资者的学习反馈周期更长更不容易预测(惯性相对大)。如果说中短期的逆境有助于激励投资者去更新认知,那么偏长期的逆境对投资者绝对是致命的打击,它会破坏整个投资框架,动摇持仓或交易信心,甚至腐蚀能动性,并将其彻底淘汰出市场。投资要尽量避免长期逆境实际上就是要避免“过大或过久”的回撤。实际投资过程中,我们最常遇到的是下面两种被动策略。

1、个股上的鸵鸟策略

只要不卖就仅仅是浮亏。这个策略本意是避免损失,发生在绝大部分套牢,尤其是深度套牢的投资行为当中。投资者将其删除自选,甚至删除软件,躺平等解套,实际上是一种自我安慰的鸵鸟策略。这个策略最大的好处是避免了频繁交易造成新的损失,但坏处也是很突出,因为其无助于完善投资框架,无助于避免今后踩入同一个坑。

套牢躺平的那一刻学费早已经上缴,沉没成本不应该是思考的起点。继续持股的核心在于“究竟哪个环节出了问题”,是标的公司、行业、宏观有了突然的变化,亦或者投资者结构、资金面有了重大的不同。把各方面因素思考清楚以后,重新代入投资框架,会得到更客观的答案。

解决套牢一般唯有割舍换仓,套得越深越难下决心,犹如被对象辜负那般。对于习惯全仓持有少数个股的投资者,提前设定好交易规则(比如异常止损)有助于避免落入深度套牢,从而陷入被动鸵鸟策略的囧境。对于具备更广泛专业知识的投资者,做好适度的组合分散也有助于降低个股异常波动对整体组合的冲击,也便于在纠错时更从容地从中选出替代品。

2、组合上的羊群策略

一般经历过较长时间的低迷期,投资者往往会尝试去学习、理解,并且试图跟随市场。其背后的驱动是,既然主动投资持续跑输市场,那么被动跟随市场或许能降低跑输的概率和幅度。过去两年我们看到了相当部分的投资者采取了跟随热点,随波逐流的被动策略。这种策略在经济学意义上必须假定市场定价有效,然后在被动跟随热点行业的同时,适当做主动选股的Alpha。这种跟风策略在大牛市中有突出效果(趋势市场),但是在其他市场上效果并不好,而一旦趋势反转则是灾难性的,也基本来不及调仓。A股作为波动巨大的市场,由于各种原因造成定价体系不成熟,故而这个策略长期是失效的。一个简单的例证就是,美股定投指数的效果远远好于A股。

投资者如果长期身处逆境,其理念与框架必然会被不断冲刷,自我否定,价值观发生扭曲,投资思绪堵塞,节奏紊乱,假如又因为各种原因无法暂时远离市场,不经意间也就会采用这个策略,久而久之变成了羊群。这类投资者有时候也很勤奋,每天复盘行情,研究市场的新方向,似乎学到了什么,却又迷失在混沌的秩序里。

摆脱羊群策略的方法需要分阶段去完善自己的投资框架,重新找回失去的节奏感。在新的合适的体系重构之前,牢记羊群策略只是用于短暂缓解焦虑,以及争取学习时间的。

二、审视交易清单,找到投资的节奏感

市场很大很复杂,当资产同向共振时,犹如一曲亢奋的交响曲,投资者都为之疯狂;当市场涨跌犬牙交错时,却是噪音难耐,需要仔细甄别里面的篇章。任何乐章都有此起彼伏,不同的是波浪不同,高度不同,阶段不同。找到自己喜欢的“谱子”,让投资踩着节奏呼吸,气自然就慢慢通畅了。

1、审视交易清单,了解自己

常年审视交易清单,有助于了解自己。投资不是掷飞镖,买卖不是随机事件。一笔交易的一进一出构成了一个循环,这个循环反映了投资的底层逻辑,哪怕是最原始的交易冲动,也可以进行统计分析。激情的人容易亢奋,理性的人容易错过,质疑的人容易执着,轻信的人容易上车。有些人天生就是交易高手,有些人天生就适合长期持有。只有了解了自己,才能对症下药,进而扬长避短。所谓自知者明,开明了自然更容易客观,坦然接受得失。

2、匹配持股周期与投资逻辑,窥视规律

常年审视交易清单,常学常新,有助于更全面的了解市场规律。有些规律可以简单重复,有些则不能;有些投资在当初的市场似乎是理所应当,而事后才发现是火中取栗。客观规律有个最典型的特征:具备时效性,并且越长期的规律作用力越大,比如康波周期(资本与人口)>库兹涅次周期(地产为主)>朱格拉周期(产能周期)>基钦周期(库存周期)。

假如投资持股不超过一个月,那就应该归类为交易行为,因为投资者根本不关心股票的定价合不合理,只关心短期消息或者事件驱动有没有在图形上反应。假如投资持股超过2年,那就大概可以归类为长期投资行为,投资者更关注公司的长期价值有没有得到体现,是否已经超过合理定价,而非常淡化短期影响。拉出交易清单,看看自己的投资逻辑与持股周期是否匹配,看看真实的涨跌逻辑是否“如己所愿”。有些事情在当时看起来是朦胧的概率行为,回头再看则是相对清晰的“原来如此”,这大体也是贝叶斯概率的投资实践。

三、持之以恒的执行,并适度试错

虽然投资的门槛不高,但是知识会老化,思想会固化,生态会变化,持续做好投资的要求实际非常高。一个好的主动管理策略并不是频繁交易,而是持续不断的完善自己的认知,投资框架,以及对市场的理解。这是一种孜孜不倦学习的苦行僧行为。当然,你也可以专注于投资长期护城河深的东西,能有效降低强度,但大体上只有在消费和垄断领域能做到,并且这类公司已经被市场所熟知。所以,在短暂的休息调整后,你得继续行动起来,保持着谦卑和敬畏,持之以恒的学习。因为,鼓不打不响,钟不敲不鸣。

当你看到不确定的投资机会,或者偏离自身投资框架的定价,可以根据实际情况小仓位试错。这种试错是为了打开视野,掌握更多不熟悉的规律,因为不下水你学不会游泳,至少印象不会深刻。适度试错的关键在于度,这个度不能过多影响组合回报,但能积累对投资的认知。

经过上述的自我再认知,情绪调节,投资归因,重归学习后,投资者一般能逐渐找回投资节奏。假如还是迷茫,要学会和自己和解,把投资交给更专业的投资者,至少折磨的是别人。