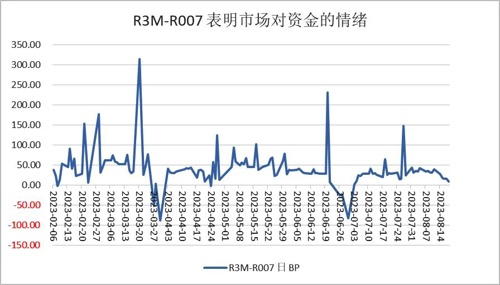

本周(8/14-8/18,下同),央行公开市场全口径净投放7,580亿元,环比上周由净回笼转为净投放,近两周合计净投放7,230亿元。银行间主要回购利率的均值和周五收盘值均普遍上行;流动性总体保持合理充裕。

本周,央行共开展7天期7,750亿元逆回购操作,到期回笼180亿元, 净投放7,570亿元;本周4,000亿元MLF到期,央行进行了4,010亿元、中标利率为2.50%(此前为2.65%)的超额降价续做。这意味着本月央行MLF实施了10亿元净投放,为连续第九个月超额续做。综合下来本周央行公开市场全口径净投放7,580亿元(7,570亿元+10亿元)。上周(8/7-8/13,下同),央行公开市场全口径净回笼350亿元。本周环比上周由净回笼转为净投放,近两周合计净投放7,230亿元。下周(8/21-8/27,下同),央行公开市场将有7,750亿元逆回购到期,其中周一至周五分别到期60亿元、2,040亿元、2,990亿元、1,680亿元、980亿元。此外,8月21日还将有600亿元国库现金定存到期。“降息”意外落地。本周二,央行开展7天期公开市场逆回购操作和1年期中期借贷便利(MLF)操作,中标利率分别为1.80%,2.50%,上次分别为1.90%,2.65%,分别下行10bp、15bp。央行午后调整常备借贷便利利率,隔夜期下调10个基点至2.65%,7天期下调10个基点至2.80%,1个月期下调10个基点至3.15%。本周,银行间质押式回购平均日成交量7.29万亿,较上周(8.33万亿)低1.04万亿,本周五成交量6.70万亿;其中隔夜回购平均日成交量6.58万亿,占总回购成交额90%(上周为92%),较上周(7.69万亿)下降1.11万亿。从本周银行间主要回购资金利率周均值看,环比上周普遍上行。其中,R001/R007/DR001/DR007周均值环比上行约41BP/15BP/41BP/14BP。本周银行间主要回购资金利率收盘值,环比上周普遍上行。8月18日本周五收盘,较8月11日上周五收盘,R001/R007/DR001/DR007环比上行约61BP/21BP/60BP/16BP。表1:银行间市场主要回购利率周变化情况 数据来源:同花顺、九泰基金整理(下同)

数据来源:同花顺、九泰基金整理(下同)

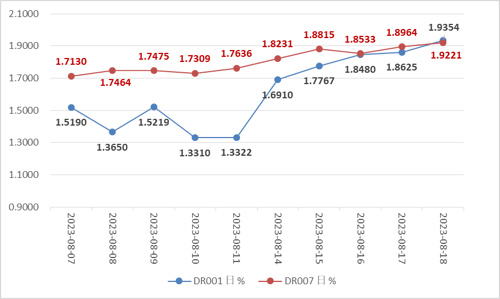

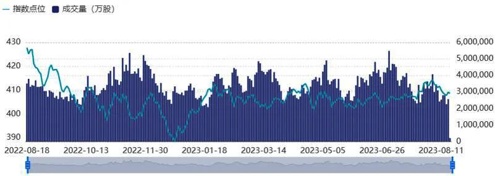

总体而言,本周资金价格,总体窄幅震荡,略有上行。DR001本周稳步向上,周五收在1.90%之上,与上周五相比上行约60BP;DR007本周窄幅震荡,走势平稳上行,周五收在1.92附近,与上周五相比上行约16BP。图1:最近2周DR001与DR007走势

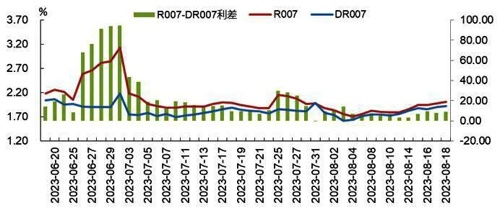

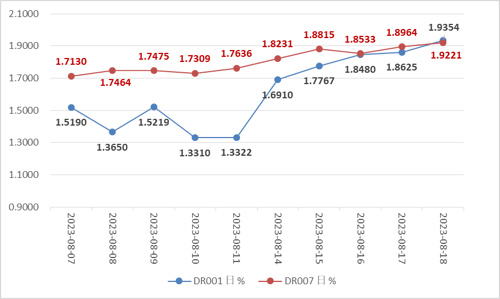

本周,R007与DR007基本同向而动,两者利差有所走阔。8月18日本周五两者利差为8.70BP,而8月11日上周五两者利差为3.12BP。今年3月27日至3月31日,两者利差均大幅走阔,走阔幅度均在100BP以上;7月31日两者利差转负为-0.20BP。图2:最近2月R007与DR007走势

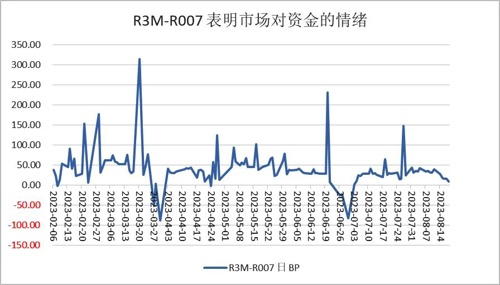

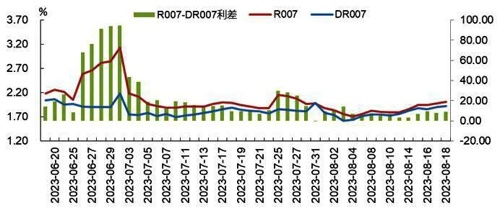

R3M-R007是一个资金市场预期变化的指标。当货币政策收紧时,机构更关注资金可得性而非成本,长线资金需求上升,期限利差上升。反之,流动性宽裕,市场更在乎资金成本而非可获得性,期限利差下降。2023年2月8日,3月27日、30日,4月24日,6月26日、27日、28日和30日两者利差倒挂,分别为-2.17BP、-52.43BP、-88.28BP、-2.48BP、-25.61BP、-23.33BP、-45.33BP、-83.00BP。2023年2月21日、2月28日、3月20日、3月21日、4月27日两者利差飙升至153.04BP、177.32BP、315.32BP、144.67BP、124.82BP。本周两者利差均值为17.12BP,较上周均值34.08BP,利差有所收窄。8月18日本周五的利差为9.09BP,较8月11日上周五的39.42BP,利差有所收窄。图3:最近6月R3M-R007变化走势

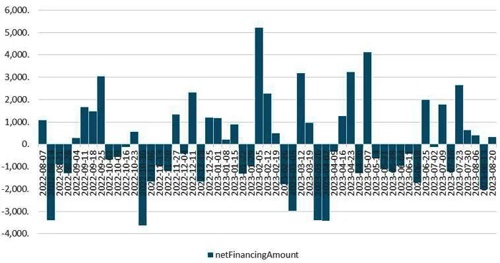

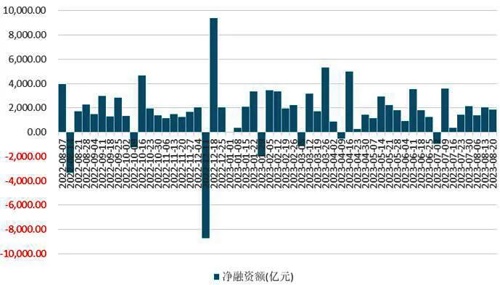

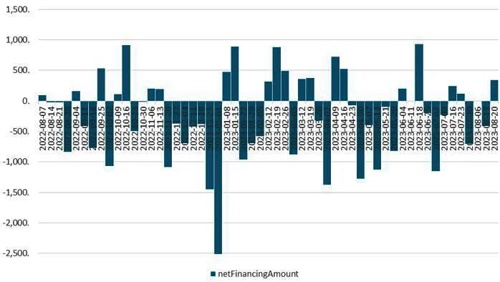

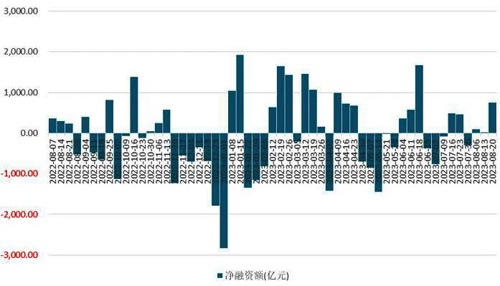

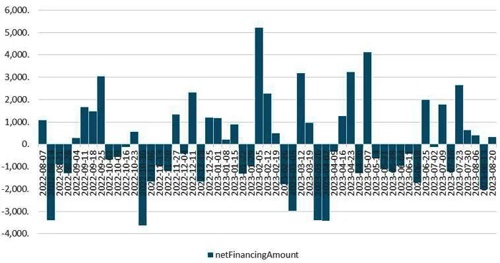

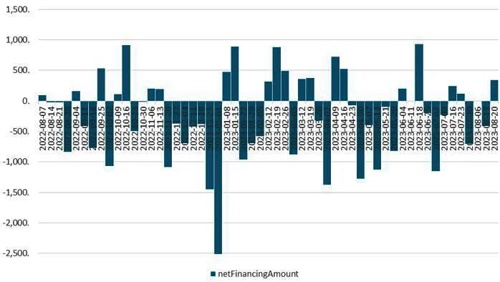

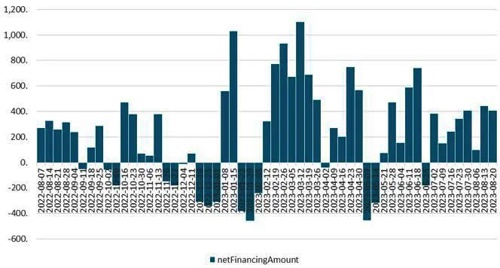

一级存单,发行规模环比上周增加,净融资环比增加;AAA级1Y发行利率下行。(wind 8月19日数据)本周同业存单总发行量为4,435.70亿元(日均887.14亿元,高于上周日均846.88亿元),环比上周增加201.30亿元;净融资额为344.00亿元(日均68.80亿元,高于上周日均-404.40亿元),环比增加2,366.00亿元。

AAA级1Y同业存单发行利率本周均值为2.3200%,较上周下行2.02BP(上周均值为2.3402%)。图4:同业存单净融资额近一年的变化情况(周)

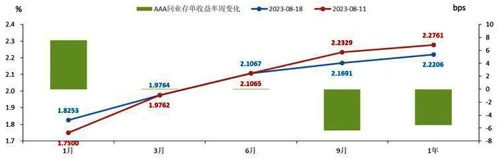

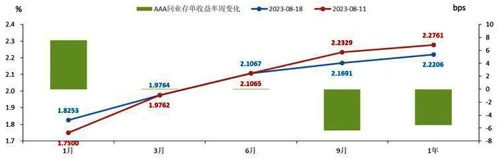

本周,AAA同业存单各期限收益率有所分化。其中,1月期上行最大,上行约7BP;9月期下行最明显,下行约6BP。1年期8月18日周五环比下行5.55BP,报2.22%附近,创2022年11月10日以来的新低(2.1898%),其3月7日曾报收2.75%之上,创2022年12月14日以来的新高,当日1年期报收2.7706%。图5:上周与本周AAA同业存单收益率周变化情况

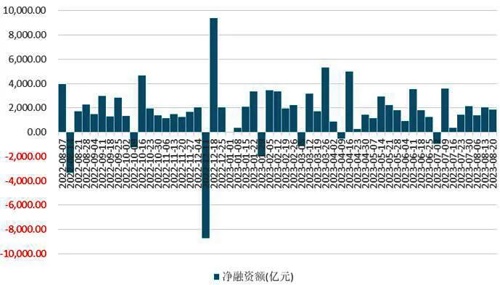

一级市场方面,本周利率债发行规模环比减少,净融资额环比减少;总体需求尚可。

二级市场方面,本周国债期货普遍上涨;现券方面,国债/国开债各期限收益率,环比上周下行为主。国债/国开债关键期限利差收窄为主。

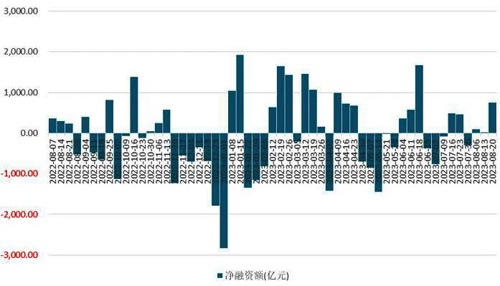

(wind的8月19日数据)本周新发利率债93只,融资5,182.58亿元,环比-628.59亿元,总偿还量为3,309.74亿元,净融资额为1,872.85亿元(前值为2,062.87亿元),较上周增加-190.02亿元。其中,国债、地方债净融资有所增加;政金债净融资有所减少。

图6:利率债净融资额近一年的变化情况(周)

下周(8/21-8/27),发行计划方面,国债3只,共2,550.00亿元;地方债99只,共4,500.52亿元;政金债4只,共210.00亿元。

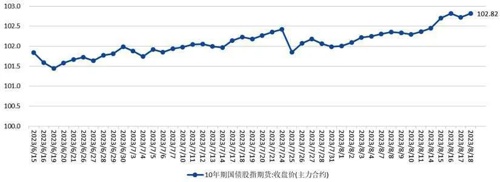

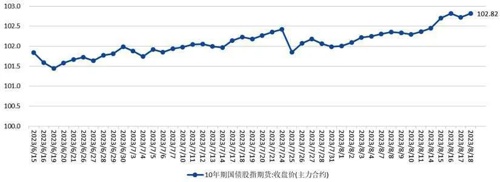

截至8月18日,一般债发行进度为71.4%,专项债发行进度为72.3%;国债净发行进度为46.2%;政金债发行进度为71.7%。本周,国债与政策性金融债招标效果一般,全场倍数均值为4.79,较前一周的4.92倍有所降低;而发行价格大部分超过100元,发行需求较强。(1)全周看,本周国债期货普遍上涨。

全周来看,30年期主力合约涨1.22%,创上市以来最大周涨幅;10年期主力合约涨0.45%,5年期主力合约涨0.27%,2年期主力合约涨0.08%。其中,10年期主力合约在去年8月17日收在102.02,创2020年5月以来的新高后,2022年国庆节前一直在盘整中回调,一度回到去年7月中旬位置,国庆节后反弹明显,冲高到101.77后有所调整,最低跌至99.20,创2021年10月底以来的一年新低。之后持续震荡。今年2月20日大跌0.33%。8月11日上周五报收102.36,本周震荡上行,8月18日周五报收102.82,和8月16日周三,共同创出2020年4月底以来的新高(102.94)图7:最近两个月10年期国债股指期货:收盘价(主力合约)走势

(2)现券方面,国债/国开债各期限收益率环比上周,均下行为主。

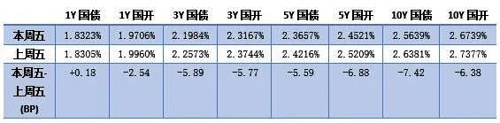

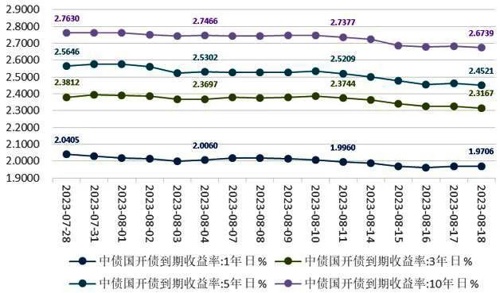

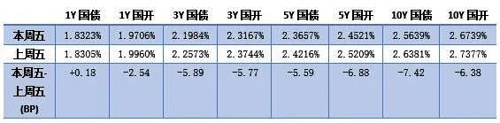

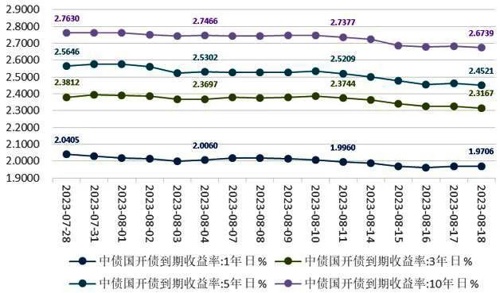

相对8月11日上周五,8月18日本周五,国债方面,各期限收益率环比上周,下行为主。其中,1Y有所上行,8Y、9Y和10Y国债收益率下行最大(均超7BP)。本周五,10Y国债下行7.42BP,报收2.5639%,创2020年4月30日以来的新低(2.5380%)。1月28日,10Y国债曾报收2.9341%,创2021年11月12日(报收2.9391%)一年多以来新高。国开债各期限收益率环比上周普遍下行。其中,4Y、5Y、15Y国债收益率下行最大(近7BP)。10Y国开债下行6.38BP,报收2.6739%。3月2日报收3.0966%,创2022年3月10日以来的近11个月新高(报收3.1210%)。表2:关键期限利率债周变化情况

图8:近三周关键期限国债收益率走势

图9:近三周关键期限国开债收益率走势

图10:8月18日与8月11日关键期限国债收益率情况

图11:8月18日与8月11日关键期限国开债收益率情况

图12:近半年中债国债到期收益率:10年期走势情况 国债10Y-5Y、3Y-1Y、10Y-1Y利差分别收窄1.83BP、6.07BP、7.60BP。国开债3Y-1Y、10Y-1Y利差分别收窄3.23BP、3.84BP;国开债10Y-5Y走阔0.50BP。

国债10Y-5Y、3Y-1Y、10Y-1Y利差分别收窄1.83BP、6.07BP、7.60BP。国开债3Y-1Y、10Y-1Y利差分别收窄3.23BP、3.84BP;国开债10Y-5Y走阔0.50BP。表3:国债、国开债本周与上周关键期限利差变化情况

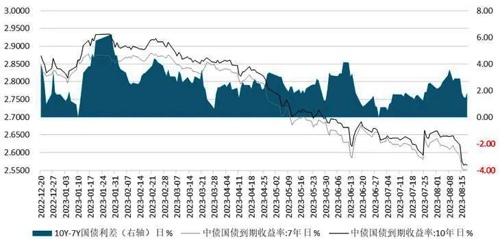

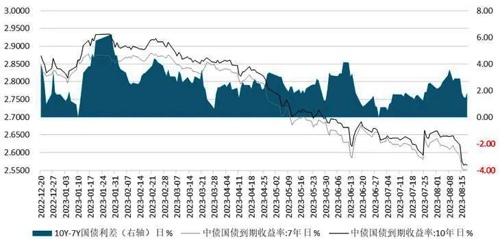

国债10Y-7Y利差的本周均值为1.91BP,较上周均值3.11BP有所收窄,表明市场交易活跃度有所上升,边际上偏好交易而非配置,交易盘较上周边际占优。图13:10Y-7Y国债期限利差变化情况 国债10Y-1Y利差的本周均值为74.88BP,较上周均值84.35BP有所收窄,表明市场对经济的乐观程度有所下降。

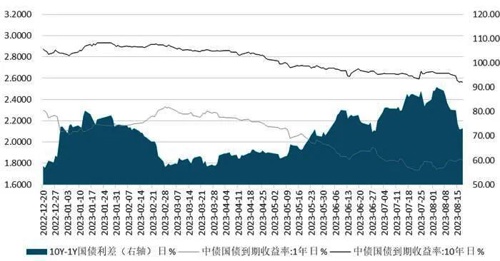

国债10Y-1Y利差的本周均值为74.88BP,较上周均值84.35BP有所收窄,表明市场对经济的乐观程度有所下降。图14:10Y-1Y国债期限利差变化情况

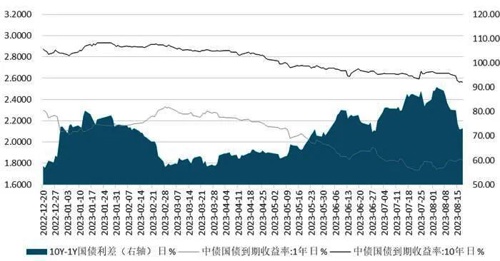

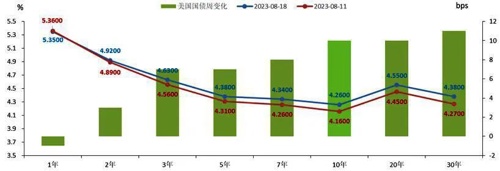

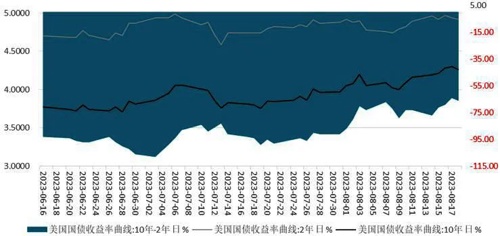

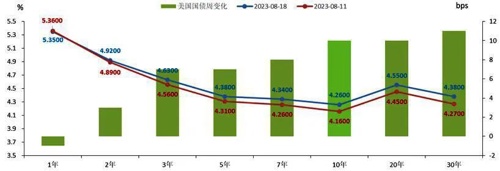

(3)海外主要债市收益率方面,环比上周,美日德英债各期限收益率普遍上行。美国国债各期限收益率,周环比以上行为主;期限收益率倒挂依旧。8月18日本周五,较8月11日上周五,各期限收益率环比上行为主(1Y有所下行)。其中,30Y上行最大(约11bp)。本周,2Y期国债收益率上行3BP,报收4.9200%;7月6日2Y期国债收益率曾报收4.99%,接近5%关口。5月4日曾报收3.75%,追平2022年9月13日(3.75%)以来的低点;3月8日曾报收5.05%,追平2007年6月15日(5.05%)以来的近16年高点。10Y期国债收益率,本周环比上行10BP,报收4.0%关口之上的4.26%;本周四8月17日,10Y期国债收益率曾报收4.30%,追平2007年12月26日以来的16年高点。4月5日和6日,10Y收益率曾报收3.30%,创2022年9月8日(3.29%)以来的新低。图15:8月18日与8月11日美国国债收益率周变化情况

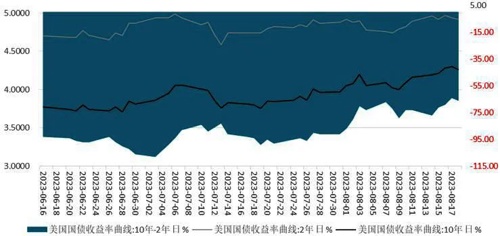

美国10Y-2Y国债收益率继续倒挂中,倒挂幅度较上周有所变浅,8月18日本周五倒挂至-66BP(上周五8月11日为-73BP)。3月23日、24日和5月4日10Y-2Y国债收益率为-38BP,回到2022年10月底的利差水平(-34BP);7月3日,两者利差曾倒挂至-108BP,再创1981年9月19日以来的四十一年倒挂值新深度(当日-111BP)。本周美国10Y-2Y国债收益率利差均值为-69.40BP,上周均值为-72.80BP,倒挂均值有所变浅。图16:最近2个月美国10Y-2Y国债收益率变化情况

日本政府债券各期限收益率普遍上行。

(因山之日假期,上周五休市一日)本周五8月18日,相对于上周四8月10日,日本政府债券各期限收益率普遍上行,收益率曲线熊陡。2Y期政府债券收益率,2023年1月12日和1月17日曾报收0.0410%,创2015年2月中旬以来新高,本周五8月18日报收0.0220%(环比上行1BP)。10Y政府债券收益率本周环比上行4.10BP,报收0.6320%;8月17日本周四,报收0.6570%,创2014年1月23日(0.66100%)的8年半高点。图17:8月10日与8月18日日本政府债券收益率周变化情况

德国国债各期限收益率环比普遍上行,收益率曲线有一定期限倒挂。

环比上周,本周各期限收益环比普遍上行。本周五8月18日,环比上周,10Y期收益率上行6BP,报收2.62%;3月2日,报收2.76%,追平2011年8月1日(2.76%)以来的新高。1Y期限品种上行1BP,收在3.33%(7月12号报收3.46%,创2008年9月底(3.51%)以来的新高),收益率曲线仍有一定期限倒挂。而作为欧元区基准的2Y德债收益率则在2月27日升破3%关口后,大幅下行至3%关口之下,本周环比上行4BP,报收3.03%。3月8日和9日2Y德债收益率报收3.31%,创下了2008年10月2日(3.51%)以来的最高位。图18:8月18日与8月11日德国国债收益率周变化情况

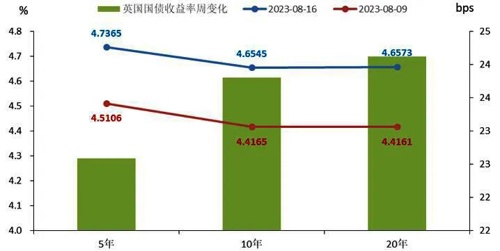

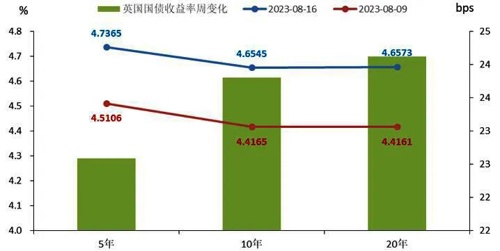

英国国债收益率上行为主(截止8月16日,相对一周前的8月9日)。

其中10Y上行约24BP,报收4.6545%。7月11日,报收4.6843%,创出2008年10月以来的新高。图19:8月9日与8月16日英国国债收益率周变化情况

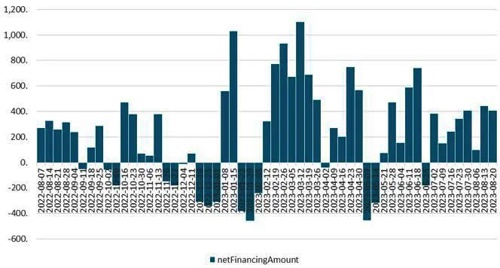

一级市场方面,本周信用债融资环境环比有所改善;产业债/城投债发行规模均有所增加,产业债/城投债净融资有所增加/略微减少;两者合计发行规模环比增加,净融资额环比增加。

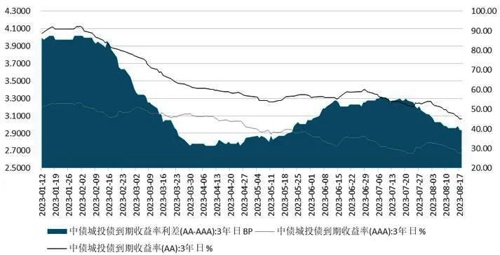

二级市场方面,AA级产业债/城投债各期限收益率均下行为主;AA级产业债/城投债信用利差以走阔/收窄为主;3Y产业债/城投债AA-AAA等级利差均有所收窄。(wind的8月19日数据)本周新发行产业债(wind口径)279只,融资2,756.46亿元(环比增加986.10亿元),总偿还量为2,415.40亿元,净融资额为341.06亿元(前值为-417.87亿元),较上周环比增加758.93亿元。

图20:产业债(wind口径)近一年净融资额变化情况(周)

城投债方面

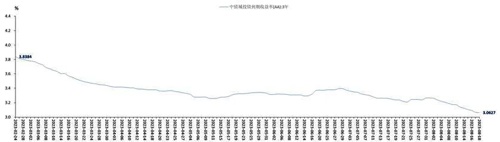

(wind的8月19日数据)本周新发行城投债(wind口径)203只,融资1,372.39亿元(环比增加102.39亿元),总偿还量为964.21亿元,净融资额为408.18亿元(前值为442.07亿元),较上周环比-33.89亿元。图21:城投债(wind口径)近一年净融资额变化情况(周)

产业债+城投债

产业债+城投债两者本周发行规模合计为4,128.85亿元(前值为3,040.36亿元),环比上周增加1,088.49亿元。两者净融资合计为749.24亿元(前值为24.20亿元),环比上周增加725.04亿元。

图22:产业债+城投债(wind口径)近一年净融资额变化情况(周)

AA级产业债收益率环比上周普遍下行。

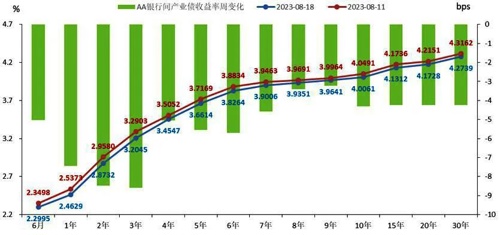

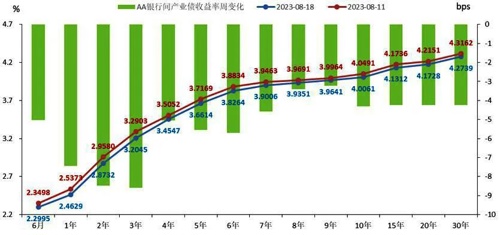

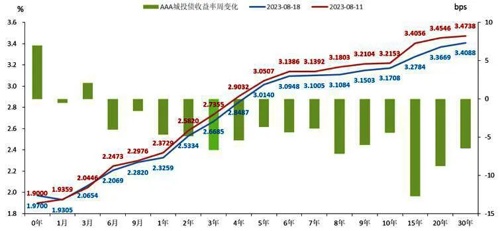

其中,3年期AA级产业债收益率下行最大(约8BP)。3年期AA产业债收益率,本周五8月18日收至3.2045%,较上周五8月11日下行8.58BP,维持在3.50%关口之下。其2022年12月14日曾报收的4.1414%,创2021年5月中旬以来的一年半新高。图23:8月18日与8月11日AA产业债收益率曲线变化情况

图24:近半年3年期AA产业债收益率曲线变化情况

AAA级产业债收益率曲线期限结构与AA级产业债收益率曲线较形似。图25:8月18日与8月11日AAA产业债收益率曲线变化情况

AA级产业债信用利差以走阔为主。

除中短期AA级产业债信用利差有所收窄外,其他期限信用利差普遍走阔。其中,2年期AA级产业债信用利差走阔最明显(超2bp)。3年期AA产业债信用利差收窄了2.81BP,其中3年期AA产业债收益率下行了8.58BP,而3年期无风险收益率下行了5.77BP。3年期AAA产业债收益率利差走阔了0.88BP,评级溢价下调了3.69BP。3年期AAA利差走阔说明流动性有所收紧,评级溢价下调表明市场对3年期AA产业类主体忧虑程度有所减少。图26:8月18日与8月11日AA产业债信用利差变化情况

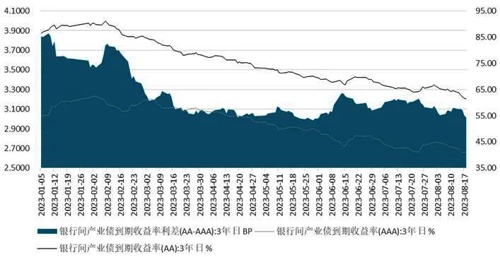

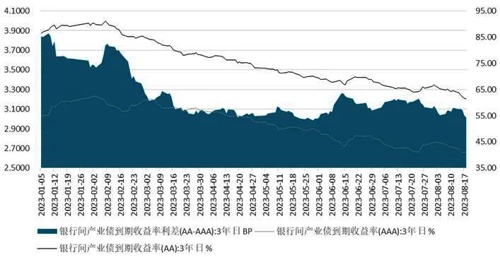

本周,3年期银行间产业债到期收益率AA-AAA等级利差均值为56.30BP,而上周其均值为56.79BP,有所收窄。

图27:最近半年AA-AAA产业债等级利差变化情况

AA级城投债方面

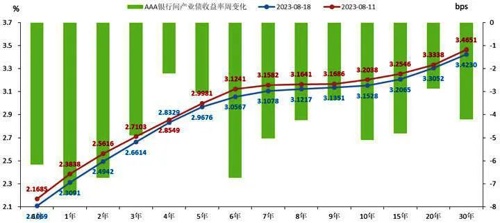

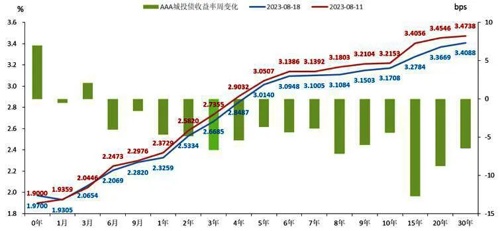

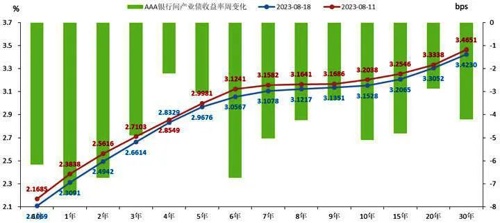

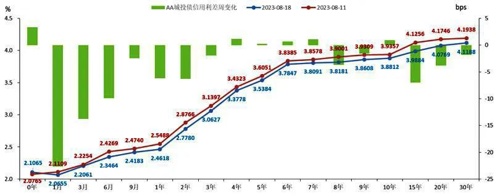

除了9年期、10年期AA级产业债收益率有所上行外,其他各期限收益均环比下行,其中,2期下行最大(约12BP)。3年期AA城投债收益率,8月18日本周五收至3.1397%,较8月11日上周五下行7.77BP,维持在3.50%关口之下。其2022年12月15日曾报收4.3254%,创出2020年11月底的两年多新高。图28:8月18日与8月11日AA城投债收益率曲线变化情况

图29:近半年3年期AA城投债收益率曲线变化情况

AAA级城投债收益率曲线期限结构与AA级城投债收益率曲线相似。

图30:8月18日与8月11日AAA城投债收益率曲线变化情况

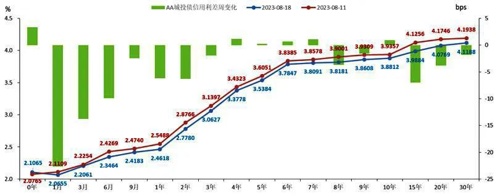

AA级城投债信用利差收窄为主。

3年期AA城投债信用利差收窄了1.93BP,分解看3年期AA城投债收益率下行7.77BP,3年期无风险收益率下行了5.77BP。3年期AAA城投债收益率信用利差收窄了0.93BP,评级溢价下调了1.00BP。3年AAA信用利差收窄说明流动性有所放松,评级溢价下调表明市场对3年期AA城投类主体忧虑程度有所减少。图31:8月18日与8月11日AA城投债信用利差变化情况

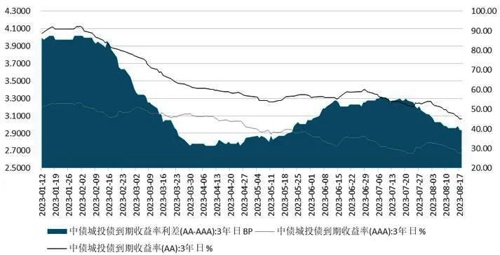

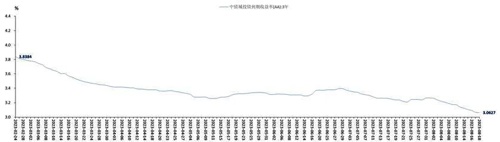

本周,3年期城投债到期收益率AA-AAA等级利差均值为40.22BP,而上周其均值为41.82BP,有所收窄。

图32:半年多以来3年期AA-AAA城投债等级利差变化情况

其中,中票成交金额2,917.65亿元(前值为2,700.02亿元),短融成交金额2,099.55亿元(前值为2,116.67亿元),本周二级信用债成交总金额为6,624.77亿元(前值为6,350.02亿元),较上周小幅提升。一级市场方面,本周13只转债上市;2只转债发行。

二级市场方面,本周转债市场下跌;全市场转债价格(中位数)下跌,转股溢价率(中位数)上行。本周13只转债上市。其中,兴瑞转债、神通转债和聚隆转债上市首日收盘涨幅均高达57.3%;立中转债上市首日收盘价为143元;信服转债上市首日涨幅达30%;而天源转债、煜邦转债上市首日收盘价不到120元;其余转债上市首日涨幅不到30%。

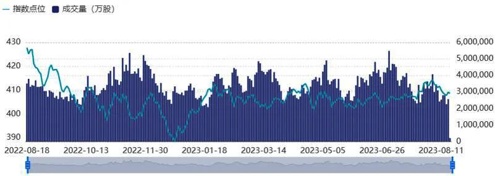

本周转债市场下跌,交易环比量减。本周中证转债指数较上周下跌0.34%。成交量方面,两市成交金额环比量减。本周成交2,028.56亿元,日均约405.71亿元(低于上周日均474.47亿元)。

同期,本周权益市场指数普遍下跌,万得全A下跌。上证指数、深证成指、创业板指、科创50、上证50、沪深300、中证1000分别下跌1.80%、3.24%、3.11%、3.68%、2.39%、2.58%、2.97%。全市场看,万得全A周跌2.35%。图33:近一年中证转债指数及成交量走势变化情况

板块方面,转债市场跌多涨少。转债市场29个行业中,7个行业收涨,22个行业收跌。其中社会服务、美容护理和交通运输行业居市场涨幅前三,涨幅分别为3.22%、0.85%、0.77%;汽车、电力设备和石油石化等行业领跌。

个券方面,转债市场跌多涨少。总共526只公募可转债,170只个券上涨,354只下跌,2只收平。跌幅靠前的转债为大叶转债、岱美转债、明泰转债、上声转债、塞力转债,周跌幅在8%以上;涨幅靠前的转债为神通转债、聚隆转债、兴瑞转债、立中转债、华设转债、信服转债、众和转债、阳谷转债、宏微转债、天源转债、东宝转债、燃23转债、煜邦转债、长久转债、万顺转债,周涨幅在10%以上。从绝对价格来看,高价券数量与占比较上周均降低。转债绝对价格看,100以下的低价券个数为9个,占比2%,较上周持平;100至110之间的低价券有48个,较上周增加4个,占比9%,较上周持平。而130以上的高价券达到147个,较上周减少10个,占比28%,较上周降低3个点;其中150以上的超高价个券有54个,较上周减少2个。转债价格(中位数)下跌,转股溢价率(中位数)上行。截至8月18日周五,全市场可转债的中位数价格是122.50元(上周为122.81元),与上周相比下跌0.31元;全市场中位数转股溢价率为41.48%(上周为40.53%),与上周相比上行0.95pct。

免责声明

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证,不就该等信息之任何错误或遗漏承担责任。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议或投资承诺,任何在本报告中出现的信息仅做参考,不应作为投资者投资决策与基金交易的依据。本报告版权归九泰基金管理有限公司所有。投资有风险,请谨慎选择。

风险提示:材料仅供参考,不作为任何投资建议或投资承诺,不代表报告撰写人所管理基金的投资承诺或实际投资结果。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当投资者购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等产品法律文件以详细了解产品信息,并充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

数据来源:同花顺、九泰基金整理(下同)

数据来源:同花顺、九泰基金整理(下同)