今年以来,在内外部多重因素影响下,A股市场震荡走低,市场情绪低迷,投资者风险偏好处于低位。

今人不见古时月,今月曾经照古人。改革开放三十余年来,国人的经济社会生活发生了日新月异的变化,资本市场在波澜起伏中破浪前行。回顾过往,历史总是惊人的相似,狂风骤雨之后终将迎来雨过天晴。市场经过大幅调整,投资情绪非常悲观的时候,往往也是价值洼地出现的时候,在这个时候如果能多一些信心并坚定持有,结果大概率不会差。

我们从历史的角度看待当下,发现了几个非常有意思的事实,分享给大家,或许能带来一些有益的启示。

同样是3000点左右

今时不同往日

截至9月21日收盘,上证指数收于3084.70点,再次接近许多投资者重要的心理位——3000点。从2007年2月26日上证指数第一次向上突破3000点,至今十几年的时间里,乍一看,上证指数又回到“最初的起点”。

然而,通过其他代表A股市场的指数来看,中国资本市场长期向上的趋势是确定的。2007年2月26日至2023年9月21日,沪深300累计上涨了36%,国证A指累计上涨127%。

而即便是在上证指数看起来没有涨幅的区间,主动基金凭借良好的管理水平和专业能力,超越市场取得优异回报。2007年2月26日至2023年9月20日,偏股混合型基金指数震荡上行,即便经历了近几个月较大的回调,累计收益依然达到225%。

同样是“3000点”的位置,主动权益基金并没有原地踏步,为投资者贡献了可观的收益。

偏股混合基金指数与上证指数走势对比

注:数据来源于Wind。指数数据仅作展示,不代表未来表现。

中国经济和资本市场长期向好,基金管理人不断发掘市场中优秀公司的价值,使得主动权益基金具有很强的韧性,我们看到即使大盘跌破3000点之后,偏股混合型基金指数也屡次从短期回调中再度崛起。

所以下跌并不可怕,远见者会看到更多机会,积累更多的廉价筹码,坚持长期持有也大概率能获得不错的收益。

从指数估值来看

现在已经处于历史低位

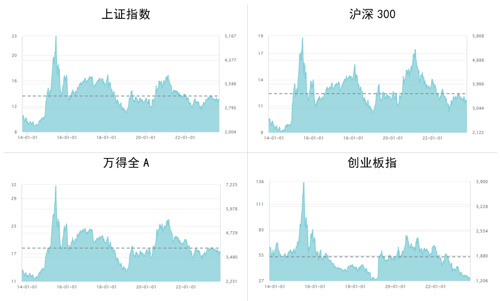

那么,现在市场价格究竟在什么位置,真的处于底部区间吗?从过去十年的历史估值来看,目前各大主流指数的估值分位数均在40%或者更低水平,意味着现在的估值比过去大部分时间更便宜,从绝对数字上看与2018年底或2019年初的市场低点较为接近。

具体来看,截至9月20日,上证指数当前滚动市盈率为13.1,位于近十年的37%分位;沪深300为11.6,位于近十年的23.6%分位;万得全A为17.3,位于近五年的33.2%分位;创业板指为29.2,位于近五年的2.3%分位。

可以说,A股市场估值水平已经处于历史较低位置,从长期角度看具有较高的配置性价比。

注:数据来源于Wind,截至20230920,图中灰色虚线为估值中位数

市场底部是一个区间

不要奢望一买就涨

波动是资本市场的常态,任何时候都是如此。下跌不会一蹴而就,而长期向好大趋势也是由无数的上涨下跌交织而成。

回顾历史,上证指数在跌破3000点之后,并不一定马上反弹回来,而是需要经历一段时间的底部调整,这个过程短则几个交易日,长则需要花费两三年时间。

投资基金道理相通,一买就涨是大家的美好愿望,但是基本没人能够预测最低点在哪里,更理智的做法是认识到可能会有一段相对较长的底部区间,并为此做好资金和心理上的准备。当确认市场处于底部区间的时候,分批买入静待反转,可以获得更好的投资体验。

注:数据来源于Wind。指数数据仅作展示,不代表未来表现。

市场低位震荡时

定投效果更佳

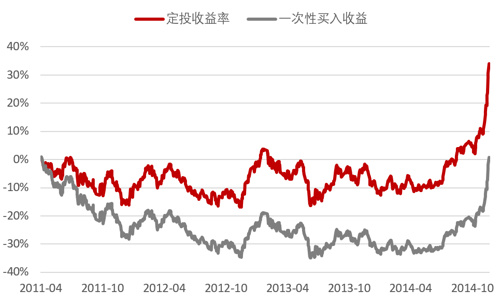

定投弱化择时,不需要判断市场最低点,看似简单机械却能获得良好的效果。弱市更是定投大展拳脚的舞台,在下跌时候坚持定投,每一次下跌都能用同样多的钱买到更多的基金份额,从而让整体持仓成本进一步下降。当基金净值回升时,定投可以更快地扭亏为盈,当基金净值回到下跌前的时候,不仅能回本,还能积累一定的收益。

例如2011年4月19日至2014年12月8日,上证指数跌破3000点再回到3000点,横跨881个交易日。采用按日定投的方式,不考虑分红以及相关手续费,结果如下图所示。

注:数据来源于Wind,定投方式为日定投,定投收益计算公式为:[(sum(每期定投金额/每期点位)*期末点位)/(sum(每期定投金额*投资期数))]-1

我们可以发现,在下跌到涨回来的过程中,定投相较于一开始的单笔买入具有较为明显的优势。

当定投收益开始由负转正时,一次性投入依旧处于亏损状态。而在指数重回3000点的时候,定投收益为34%,已经实现了不错的正收益。

定投在下跌区间积累更多的低价份额,拉低了整体的投资成本,在市场上行时能很好地享受到上涨。

写在最后

波动是资本市场的天然属性,极端情况也是有可能会发生。黑天鹅发生之前基本没人能预知,我们能做的,就是不要在它真的来临时毫无准备。

所以,在投资前就需要做到这几件事情:

1、认清自己的风险偏好,投资超过自己风险承受能力的资产是很危险的。高收益的确很诱人,但是“欲戴王冠,必承其重”,需要想清楚是否能承受潜在的下跌与回撤,会不会在极端情况下做出不理智的决策。

2、用短期不用的闲钱来投资。投资是一件长期的事,诗与远方固然浪漫,“眼前的苟且”却可能是更早发生的事情。闲钱投资会让我们在弱市多一份从容,有时候甚至会决定我们会不会倒在黎明前。

3、做好资产类别上的分散和时间维度上的分散,前者即资产配置,后者即定投(分批买入)。做好这些,可以让投资收益更稳健,更容易坚持下去。

当然,如果您已经在市场中,经历了较大幅度的回撤,我们建议您放平心态,眼光放长远,对中国经济多一份信心,对资本市场多一份耐心,这或许是投资的必经之路。

2023-09-21 19: 52

2023-09-22 19: 50

2023-09-25 19: 49

2023-09-25 19: 47

2023-09-25 19: 42

2023-09-20 19: 36