一、市场表现

数据截至2023/11/24,来源Wind。

二、重要资讯

1、国务院总理、中央金融委员会主任李强主持召开中央金融委员会会议,审议通过推动金融高质量发展相关重点任务分工方案。会议强调,要着力提升金融服务经济社会发展的质量水平,在保持货币政策稳健性的基础上,加大对重大战略、重点领域和薄弱环节的支持力度,围绕做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章,抓紧研究出台具体政策和工作举措。要全面加强金融监管,压紧压实金融风险处置责任。

2、人民币对美元汇率创超3个月新高。在岸、离岸人民币对美元强势走高,双双升破7.17关口,分别涨超800个基点、500个基点,创8月初以来新高。昨日人民币对美元中间价报7.1612,创8月11日以来最高,调升116个基点,调升幅度创9月12日以来最大。消息面上,人民币超越欧元成为全球第二大贸易融资货币;中国央行与沙特央行签署双边本币互换协议,规模为500亿元人民币/260亿沙特里亚尔;10月份境外机构净买入人民币债券超400亿元。在岸人民币对美元夜盘收报7.1655。

3、多家房企确认监管部门正在拟定50家房企“白名单”,强调对入围企业的正常融资需求应当满足。国有和民营房企均会被列入白名单,可能将包括万科、龙湖、碧桂园、旭辉等规模房企,其中不乏已经出险房企。监管部门在17日座谈会上明确要求,各行自身房地产增速不低于银行行业平均房地产增速,对非国有房企对公贷款增速不低于本行房地产增速,对非国有房企个人按揭增速不低于本行按揭增速。

4、美联储会议纪要显示,所有决策者一致认为适合一段时间保持限制性货币政策,直到通胀显然朝目标大幅下降为止。若收到的信息暗示实现通胀目标的进展不够,适合进一步收紧货币。所有FOMC成员都同意在利率问题上“谨慎行事”。决策者仍认为有通胀上行和经济下行的风险。相比前次,本次纪要提到的通胀上行风险新增地缘政治紧张局势,经济下行风险新增信贷环境收紧的影响超预期、全球油市可能受干扰。

5、OpenAI宫斗大戏落幕!OpenAI官方宣布,联合创始人奥特曼重返公司担任CEO,另一位联合创始人布罗克曼同步回归。同时,OpenAI董事会进行重组,新董事会初始成员包括Salesforce前联席CEO布雷特·泰勒、美国前财长劳伦斯·萨默斯以及Quora联合创始人兼CEO亚当·德安吉洛,其中泰勒将担任董事会主席,“宫变”发起人、OpenAI首席科学家苏茨克维等三人出局。作为重返OpenAI协议的一部分,阿尔特曼及布罗克曼不再加入董事会。

6、央企重组再添新例。经报国务院批准,中国电子科技集团有限公司与中国华录集团有限公司实施重组,华录集团成为中国电科控股子公司,不再作为国务院国资委履行出资人职责的企业。A股市场上,中国电科旗下共有16家上市公司,包括海康威视、电科数字等;华录集团旗下有1家上市公司(易华录)。

三、宏观点评

1、1-10月累计,全国一般公共预算收入187494亿元,同比增长8.1%;全国一般公共预算支出215734亿元,同比增长4.6%;全国政府性基金预算收入43795亿元,同比下降16%;全国政府性基金预算支出72899亿元,同比下降15.1%。

点评:

随着经济修复,财政收入整体呈增速回升趋势。(1)全国一般公共预算收入同比增长8.1%,较前值回升3.9个百分点;分税种看,国内增值税同比增长51.8%,两年平均同比增长8.1%,受到去年同期留抵退税和小基数影响,增速大幅上升,扣除留抵退税后因素增值税增速仍小幅上升;受去年同期基数大以及9月应税消费品零售额增速回落影响,国内消费税同比下降4.8%;进口货物消费税、增值税和关税降幅收窄,进口增速明显改善;个人所得税增速降幅扩大,同比下降0.5%;土地和房地产相关税收增速改善,均出现上升与下降收窄势头;工业企业利润大幅改善,企业所得税降幅收窄。(2)10月一般公共预算支出提速,同比增长11.9%。10月目前完成公共预算支出进度的78.4%,快于2020-2022年的水平,慢于2016-2019年82.5%水平;分类型看,基建领域的支出维持平稳,城乡社区事务、农林水事务和交通运输的同比增速14.3%、14.6%和17.5%,整体维持平稳,或受到政策性开发性金融工具到期影响,10月处于短暂真空期使得基建投资小幅下滑;民生领域财政支出回升,教育、社保和卫生健康的同比增速分别为13.7%、15.5%、-2.2%,民生领域为重点财政倾斜对象;(3)10月政府性基金收入同比增速-18.4%,较前值-20.4%低位改善;1-10月全国政府性基金收入完成全年预算的56%,明显低于2021年以前水平;其中中央收入增速上升到15.7%,地方收入增速-20.3%,降幅扩大,国有土地使用权出让收入增速同比-25.4%,前值-21.3%,降幅扩大。10月政府性基金支出同比增速17.7%,较前值26.1%有所下降。受到收入下滑影响,1-10月全国政府性基金支出完成全年预算的61.8%,仅超过2021年水平。后续来看,“三大工程”保障性住房、城中村改造、平急两用对于政府性基金收入与支出或有所提振,另一方面,10月全国人大通过增发的1万亿国债,今年拟安排使用5,000亿元,或带动未来财政支出增速上行以及基建投资增速。

四、流动性分析

1

公开市场操作及资金面

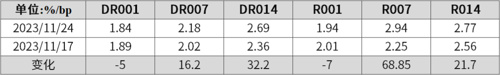

本周央行公开市场累计进行逆回购操作21670亿,逆回购到期17610亿元,最终本周央行净投放4060亿元。本周隔夜利率下行,其余期限利率均上行,隔夜下行5BP至1.84%;7天上行16.2BP至2.18%。

数据截至2023/11/24,来源Wind。

2

一级发行

本周,利率债发行32只,总发行量6,270.88亿元,较上周增加716.38亿元,总偿还量493.56亿元,较上周减少975.07亿元,整体净融资额为5,777.32亿元,较上周增加1,691.44亿元。

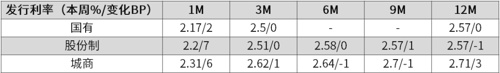

本周发行存单557只,总发行量3,263.60亿元,净融资额为-1,143.60亿元,较上周减少2,643.70亿元。本周短期限存单较上周利率震荡,短端整体上行,长端略有下行。

数据截至2023/11/24,来源Wind。

五、债券投资策略

1

市场分析

周一LPR报价维持不变,国债期货窄幅震荡。11月20日,央行公开市场OMO投放2050亿,到期1130亿,净投放920亿。资金方面,当天整体均衡,不紧不松,但隔夜价格并不算低,R001加权来到了2.02%。资金价格仍没有很松,情绪一般,LPR报价公布维持不变,符合市场预期。人民币汇率大幅走强,股市盘中拉升,国债期货整体在较弱的位置震荡,远月继续维持强势,TF近远月倒挂。

周二资金价格维持高位,指导信贷投放传言扰动市场。11月21日,央行公开市场OMO投放3190亿,到期4240亿,净回笼1050亿。资金方面,今天与昨天类似,整体均衡,不紧不松,价格仍然维持偏高的位置。资金情况没有改观,市场情绪依然偏弱。午后彭博消息称央行指导明年信贷节奏,不宜过快,适当移至今年年末,消息对期货有所提振,不过尾盘再次转弱。

周三国债发行一般,资金未见改观,债市续弱。11月22日,央行公开市场OMO投放4600亿,到期4950亿,净回笼350亿。资金方面,当日依然没有什么改观,维持均衡偏贵的趋势。资金继续维持均衡偏贵局面,叠加国债发行一般,市场情绪全天较弱,收益率继续平坦化上行。由于对后续资金情绪较弱,机构并不想持有短券跨月。

周四资金依旧紧张,现券曲线继续平坦化上行。11月23日,央行投放5190亿元OMO,到期3770亿元,净投放1420亿元,资金价格依然偏紧,R001及R007加权分别为2.02%及2.73%。债市方面,昨晚深圳楼市新政,放松二套房的首付比例以及对豪宅放宽界定,有助于改善型需求及稳定楼市预期。资金方面持续紧张,市场对后续资金面较为悲观,债市继续大幅调整,早盘国债期货低开低走,午后一度小幅拉涨,但尾盘又重新走弱。

周五资金未见改观,债市先涨后跌。11月24日,央行投放6640亿元OMO,到期3520亿元,净投放3120亿元,跨月资金依然较紧张,R001及R007加权分别为1.94%及2.93%左右。现券方面,近日监管打击资金空转的担忧再起,加之资金持续偏紧,短端抛压较大,当日早盘情绪有所缓解,短端现券有所回落,但随着期货尾盘再次走跌,现券也小幅上行,全天曲线上行0.5BP左右,10Y国债活跃券230018上行0.6BP至2.705%,10Y国开活跃券230210上行1BP至2.80%。

2

投资策略

本周资金价格始终维持高位,市场开始对监管打击资金空转有所担忧,短端利率大幅上行,深圳房地产政策有所放松,二套房首付比例大幅调降,市场对一线城市继续出台政策的预期增强,加之其他诸如GDP增速目标的预期,长端情绪走弱,10Y国债230018上行至2.70%以上,现券曲线大幅平坦化上行。国债期货目前已经低于支撑位,T2403本周跌4毛3,TF2403跌近4毛,10Y国债上行5BP,2Y国开上行11BP,5Y国开上行8BP。短期继续关注资金面及央行操作。

信用债方面,本周信用债表现好于利率债,其中中低等级信用债利差收窄幅度最大,市场持续青睐短端低评级信用债,1Y、3Y期AA-城投债信用利差,分别压缩24 BP、15BP, 1Y、3Y期AA-二永债信用利差压缩10-20BP左右。目前1Y期信用债信用利差均在10%以内,配置性价比不高,而3Y期AAA/AA+资质城投债、二永债分别处在历史20%、35%左右分位数,利差尚有一定压缩空间。往后看,信用债方面久期策略胜率相对更高,建议关注1-3Y信用债。

转债方面,本周转债市场估值持续压缩,资金面偏保守,转债相对权益市场偏弱。行情方面,跟随正股以小盘主题走势为主,偏债大盘转债表现落后于偏股型转债。短期内,正股下跌概率不大,转债相对正股性价比减弱,中证转债指数全年收益率再次跌至年内低点,叠加年末绝对收益机构止盈情绪持续,转债资金面预计维持偏紧态势,短期建议跟随正股概念主题进行交易;但中长期权益震荡筑底较为明确,中长期可关注顺周期板块配置机会。

六、股票投资策略

1

股票市场回顾

A股市场整体表现:本周A股主要指数下跌,上证综指为-0.44%,深证成指为-1.40%,创业板指为-2.45%,沪深300指数为-0.84%,科创50为-2.98%,仅北证50大涨20.96%。

行业表现:本周行业涨跌互现,房地产、农林牧渔、煤炭、医药生物和食品饮料收益率分别为4.17%、3.28%、2.26%、1.61%和0.96%;但TMT和科技制造表现较差,通信、电子、计算机、电力设备和国防军工的收益率为-3.82%、-3.72%、-3.65%、-3.45%和-2.25%。

港股市场整体表现:本周港股市场震荡上行,恒生指数收涨0.60%,恒生科技收涨1.12%。

行业表现:除工业、医疗保健和非必需消费下跌外,其余行业均为正收益;其中地产建筑业收益率为3.79%、电讯业为1.92%、资讯科技业为1.73%。

2

投资策略

本周市场整体偏弱,但北证却异常强势。主板维持在3050上下徘徊,在分子端和分母端的边际变化不明显下短期或仍将延续震荡。反观北证,多重积极因素合力推动近期强势表现,其一,9月初发布的“深改19条”将逐步落地,引导增量资金入市,提升交易活跃度;其二,北证相比主板而言,投资性价比较高,北证容量小且市值较小而少量增量资金即可推动股价上行,杠杆资金、机构资金参与度低筹码结构较为干净,平均市盈率显著低于其他板块;其三,北交所主要以创新型中小企业为主,尤其是先进制造业,符合当前国家产业发展方向等其他制度性因素。我们认为,高端制造是高质量发展的必由之路,北证具有长期投资价值;而短期上市盈率水平仍显著低于其他板块,性价比仍在,但北证规模较小,无法容纳大规模资金,因此北证火爆程度或无法长期持续,需警惕盲目炒作。从北证热度即可表明,当前投资者期待市场带来赚钱效应,因此当出现短期主线时即资金迅速涌入;当前博弈点为国内经济和美国加息,中美摩擦缓和以及财政政策的加持或推动经济修复的确定性,以及美国加息仍需观察后续通胀表现,但近期数据表明加息接近尾声,因此12月有望提前开启春季躁动行情,需要坚定信心迎接暖冬。行业方向上,关注科技制造和高股息的哑铃策略;一方面是中美关系缓和下推动的出口相关板块,以及流动性压力缓和且持续催化的更具弹性的科技板块,包括创新药、华为链、游戏、CPO等方向;另一方面是北向资金有望回流且经济弱修复下的“现金牛”偏好,包括煤炭、白酒、家电等。

港股表现明显好于A股,主要在于两个方面:其一,央行及金监局等召开座谈会推动房地产合理融资需求,对正常经营地产不惜贷、抽贷、断贷,而据传闻共50家国有和民营房企列入白名单,此外融创亦宣布境外债重组成功等利好消息推动地产股强势领涨;其二,美国通胀预期拐头的背景下,美联储12月加息概率走低,美元亦持续走弱,进一步刺激人民币汇率走强,叠加监管对地产的支持,人民币大幅拉升,周一即突破7.16创3个月新高,则预期港股市场中海外资金回流。地产的崛起表明政策面的效力得到市场认可,即经济修复的确定性进一步加强,而分母端亦需观察美国经济和通胀数据目前来看仍是偏积极,总体上看,港股可以进一步持进攻态势。行业方向上,其一是主题持续炒作的科技板块,OpenAI带来的热度,国内大模型不断落地,华为链和小米链汽车持续发酵;其二是对流动性敏感的医药板块,受近期流感高发催化且港股中医药企业质地较好,包括减肥药、创新药等;其三是政策催化的方向,包括“三大工程”的推进,关注城中村改造下土储丰富的地产开发商,以及下游建材等板块。

2023-11-26 14: 23

2023-12-18 14: 34

2023-12-03 14: 22

2023-12-10 16: 21

2023-12-17 14: 20

2023-12-15 11: 08