2023年对于投资者来说,注定是充满“拧巴”感的一年。热点不断在变化,市场反复在波动,预期一会高一会儿低,市场情绪也是忽上忽下。

一季度 “电风扇”行情

2023的一季度,是板块频繁轮动的一个季度,市场在不同阶段,演绎着不同逻辑的轮转,被大家戏称为“电风扇”行情,说的就是市场轮动起来快得像“电风扇”一样,别说“追热点”了,一不小心就容易被“扇着”。

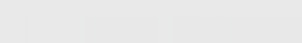

行情演绎大致可分为三个阶段:

阶段一,疫情结束,市场一方面对疫后复苏充满了期待,一方面又对经济修复的速度带有一些怀疑。在这种情况下,“春季躁动”行情展开,外资推动A股核心资产上行,复苏逻辑下消费等顺周期板块占优;

图片发布日期:2023-04-14

阶段二,春节期间一系列高频经济数据出来之后,居然意外地强劲,打了一个漂亮的“开门红”,一下子点燃了大家对于未来经济快速恢复常态的预期,内资接力外资入场,市场的成交放量。

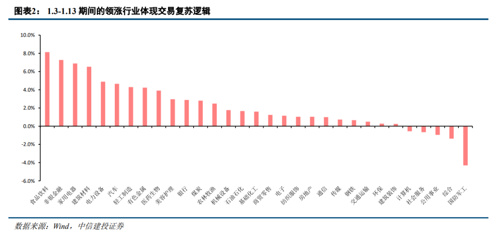

市场的交易风格也从符合外资审美的大盘向中小盘切换,AIGC板块则在OpenAI的催化下节节攀升、势如破竹。于是,复苏逻辑告一段落,主题投资承接起了市场的做多情绪。

而后,面对数据真空期、政策真空期和资金过渡期的“三期叠加”,主题的热度也退潮,市场风格轮动加速;

图片发布日期:2023-04-14

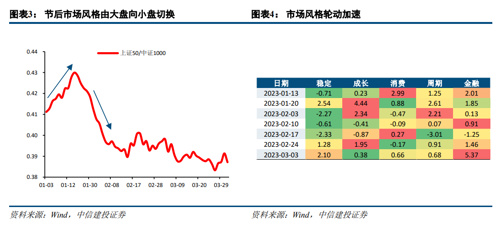

阶段三,经济复苏预期由强转弱,与此同时,在二月底以来一系列重磅政策和业界巨头动作的持续催化下,“中特估”和数字经济一跃成为市场的两大主线,赚钱效应大超预期,TMT交易拥挤度迅速攀升。

图片发布日期:2023-04-14

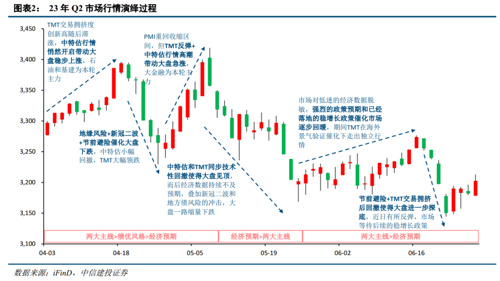

二季度 无序中的有序

到了二季度,市场行情的复杂程度,相较一季度,不仅没有降低,反而进一步提升。

四月上旬,TMT板块继续向上,一度达到新高,但交易也变得非常拥挤,而后开始高位震荡;此时“中特估”悄然开始向上,带动大盘也跟着稳步上升,石油和基建成为该阶段主力;

到了四月下旬,市场受到新冠二阳和地缘风险的冲击,迅速回调,TMT大幅调整,但“中特估”仅有轻微调整;

四月末开始,在 “中特估”行情进入高潮以及TMT上涨的共同推动下,大盘的强势V型走势带来了一波行情,大金融为该阶段主力;

五月初,伴随着中特估短期超涨和TMT整体反弹的同步结束,大盘到达了阶段性的高位区间之后出现快速下跌,而后经济数据持续不及预期,大盘一路缩量下跌;

五月末开始,市场逐渐对持续低迷的经济数据脱敏,转而期待稳增长政策的出台。政策预期和已经落地的一系列稳增长措施带动市场情绪逐步回暖,大盘企稳后小幅回升,期间TMT在海外景气度先行验证的催化下走出独立行情;

端午节前后,交易拥挤度再次攀升至高位区间的TMT又一次迎来回调,情绪仍然脆弱的市场再次下行。

图片发布日期:2023-07-10

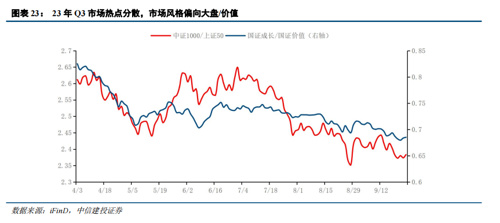

三季度 比耐心

三季度,市场在低位区域,反复博弈。纵览三季度各行业涨跌情况,证券、地产等顺周期板块的表现给我们留下了深刻的印象,把握政策预期从而把握风格切换,在此阶段显得尤为关键。

7月中上旬市场持续缩量调整,7月24日政治局会议“活跃资本市场”、不提“房住不炒”,一场政策“及时雨”强化市场信心,连续缩量后市场交易情绪高昂,证券和房地产带领顺周期行情崛起,但同期AI板块出现了加速下跌。在市场3次上攻3300点均以失败告终后,周期行情结束,投资者信心在多重因素影响下再度回落。

八月中下旬,房地产和证券板块行情相继结束,伴随着经济数据走弱,北向资金持续净流出,市场持续走低。

8月27日,资本市场政策“四箭齐发”,大盘当日大幅高开后却迅速走低,证券板块成为当天大盘高开低走的“领头羊”。虽然此后市场再度震荡缩量回落,但市场热点的赚钱效应已经凸显,投资者等待经济修复信号明确。

图片发布日期:2023-10-12

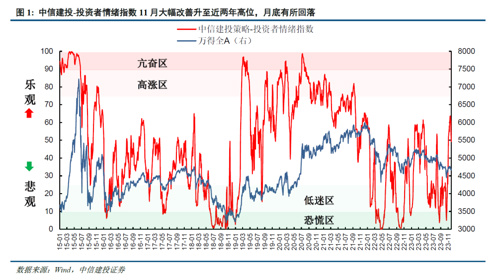

四季度 信心比黄金更贵

到了四季度,市场上经常被提起的一个词变成了“情绪”。

四季度伊始,市场情绪低迷,但是随着地产宽松、降息降准、化债举措等一系列政策的落地,逐步推动经济基本面的回暖,经济数据延续了此前的修复趋势,三季报显示上市公司的业绩也进一步企稳修复。

10月底,市场行情有所回暖,市场热情渐渐被“点燃”,在外围市场普跌、全球避险情绪上升背景下,A股还一度出现了逆势上涨,此前“风声鹤唳”的市场情绪对利空因素开始反应钝化。

11月,因为受到如美国国债收益率回落、巴以冲突缓和、国内政策发力和人民币汇率升值等多方面因素的影响,市场情绪出现明显好转。根据中信建投统计,市场情绪改善力度超过了市场此前的预期,情绪指数一度升至2022年年初以来高位区间,不过还未升至“高涨区”、“亢奋区”,且月底情绪再度回落。

图片发布日期:2023-10-12

此阶段,小市值主题的活跃驱动,许多小盘股和微盘股创造了明显的赚钱效应,而大盘指数在情绪回升中表现平淡,弹性不足。而后,小盘股受到阶段性调整压力,市场情绪在11月底12月初,又延续了下行趋势。

尽管在12月中还出现过一日之内,大盘午后“奇迹”拉升的情况,不过之后由于市场资金量相对有限,且增量资金主要集中在两融领域,而公募外资流入又相对较少,市场重新震荡下行。

复盘后的感悟

复盘了这一年的市场之后,如果说我们能够从中悟到什么,那么我想,可能有以下几点:

一、今年到底是什么影响了市场?

那为什么今年的预期会一会儿高、一会儿低,市场情绪也是忽上忽下的呢?

其实我们从今年的市场表现来看或许可以一窥端倪。以沪深300指数为例指数在四月初修复到相对较高的位置,而后一直处于反复震荡之中。站在现在回看过去,会发现4月份地产在修复过程中,大幅走弱。

本轮地产下行周期始于2021年中,当前我国房价已经较高点回落两年以上。地产在我国经济中的占比相对较高,据海通证券统计,2022年地产链相关行业的GDP占比达34.1%,对经济的重要性影响较大,市场担心地产持续走弱可能会对经济增长造成压力,故而导致市场预期变动。

同时,从外围环境来看,5月份到10月底期间,受到美联储加息的预期以及通胀抬升和美元走强的预期的影响,人民币汇率受到了比较大的压力。根据人民银行数据显示,在5月17日至10月31日期间,在岸人民币对美元汇率累计走贬约5.1%,最低触及7.3510。

而后,随着我国内需延续修复态势,基本面复苏动能进一步稳固,基本面对汇率的支撑正在逐步凸显,同时美联储停止加息周期,对人民币汇率有利的国内外因素也在逐渐增多。

进入11月份后,人民币汇率震荡走强,根据人民银行数据显示,截至12月22日,在岸人民币对美元汇率累计升值幅度约为2.3%、离岸人民币对美元汇率累计升值幅度约为2.6%。

所以整体来看,今年的人民币汇率呈现出一种“双向波动、弹性增强”的特征,这也是今年市场预期的左右摇摆的原因之一。

二、“预期的反复”可能是一种常态

全年其实都处于一种市场预期与现实表现反复拉扯的过程之中,看似难以捉摸,实则也是市场的一种典型特征。

当经济先行指标开始企稳回升时,市场预期开始好转,对经济趋势充满期待。一波上涨过后,市场如果想要继续演绎,通常会需要核心经济数据验证复苏,市场才能够进一步上行。

在经济复苏的过程中,市场预期不是固定不变的。市场预期与经济基本面之间的“预期差”,才是我们需要把握和警惕的,而不是跟风市场预期,扩大自己的乐观和悲观情绪。

如果用彼得•林奇的话来说,我们需要做的是“保持谨慎,但不要被恐惧所左右。” 冷静面对市场变化,在恐慌和贪婪之间保持平衡,保持谨慎和理性决策是至关重要的。

三、保持主线思维

今年上半年的市场,都在告诉我们两个字“主线”。

一旦市场对主线形成共识,这不仅意味着它可能将在未来成为市场的主导逻辑之一,还意味着它可能将是投资机会出现概率较大的区域。

一、二季度市场的起落都和主线的涨跌高度相关,且主线内的大多数细分赛道都可能有机会被轮动到。

所以在未来的投资中,我们也可以适当关注一下主线思维,特别是一些大长期的市场主线,对于我们的组合配置以及寻找市场方向,可能具有比较重要的意义。

四、时间是你的朋友

巴菲特曾说,“时间是你的朋友,短期波动是你的敌人。”

今年的行情轮动尤其之快,让很多喜欢在短期波动中寻找交易性机会的投资者深受其苦,消费、AI、TMT、中特估、金融、地产、基建等等,各个主题都曾经冒过头,但大多是昙花一现,根本来不及反应,大多数人刚追进去行情就结束了。

回头来看这一年,不得不让人感慨,投资还真是件长期的事情,不是什么一夜致富的游戏,而是需要时间来释放潜在回报的过程。想要在短期波动中,通过交易获利,犹如“火中取栗”,风险巨大。对于咱们基金投资者来说,还是保持耐心,不要被短期市场噪音所左右,聚焦于长期投资目标,相信时间才是我们最好的朋友。

在新的一年,让我们平常心面对波动,放长眼光看市场,始终保持宝贵的信心,谨慎,但不被恐惧左右,收拾好心情,重新踏上新的征程。

参考文献:

1、【中信建投•策略深度】深度复盘2023Q1——A股观往知来系列之一, CSC研究权益策略团队,2023-04-14

2、中信建投陈果:深度复盘2023Q2——A股观往知来系列之二,陈果、何盛,中信建投证券研究,2023-07-10

3、中信建投策略陈果:深度复盘2023Q3,陈果、何盛,中信建投证券研究,2023-10-12

4、【中信建投策略】小市值主题活跃,A股情绪冲高回落——市场情绪跟踪11月报,陈果、夏凡捷,CSC研究权益策略团队,2023-12-03

5、【海通策略】逆向思维看2024——兼论当前市场三大预期,吴信坤、余培仪、陈菲,海通策略,股市荀策,2023-12-24

风险提示:市场有风险,投资需谨慎。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成投资建议或保证,亦不作为任何法律文件。投资者投资于本公司的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。

2023-12-29 19: 31

2024-01-04 19: 30

2023-12-13 19: 29

2023-12-22 17: 28

2024-01-04 19: 27

2023-12-15 17: 26