近期,新“国九条”重磅发布,开启中国资本市场新的十年。整体而言,在新“国九条”对上市公司实行全链条和市场交易严监管的背景下,投资者将更加重视公司基本面因素,价值投资或可得到进一步强化。

而作为价值投资的代表指数,沪深300指数涵盖了A股较核心的蓝筹大盘股,多数公司通常具备良好的盈利能力和流动性,新“国九条”发布后,投资性价比或可获得抬升。同时,当前市场环境下沪深300指数部分成分股或具备的“高股息率、高盈利、低估值”等优势也尤为突出。

沪深300指数构成优势尽显

一、 高盈利

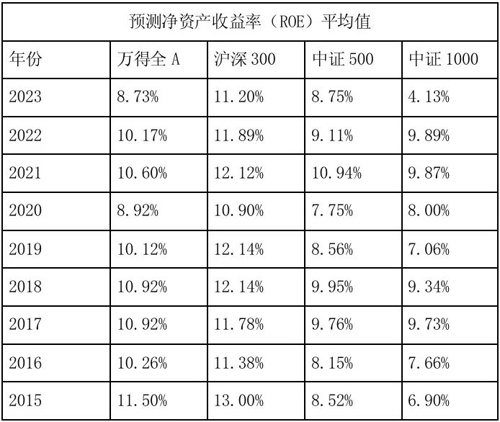

沪深300指数的成分股多为A股市场的蓝筹股,这些公司一般具有较为稳健的盈利能力和良好的经营状况。因此自2015年起至2023年沪深300指数的净资产收益率(ROE)平均值持续高于同期万得全A指数,显示出较强的盈利能力。

数据来源:wind,截止2023.12.31,指数表现与单只基金业绩表现不同,不代表基金的业绩表现,不作为未来收益保证或投资建议。

二、 高股息率

沪深300指数的成分股通常具有较高的股息率,近1年来股息率2.91%,明显高于图标所列宽基指数,提供了较为稳定的现金流入。

数据来源:wind,截止2024.05.10。

三、 较低估值

截至2024年5月10日,沪深300指数的市盈率、市净率分别为12.21倍、1.26倍,估值已回落至历史偏低水平,提供了较好的配置机会。同时,当前沪深300指数的估值隐含的风险溢价为5.88(数据来源:Wind,截止2024.05.10),已升至较高水平,一定程度上或显示其较高的投资性价比。

四、 市场回暖时,沪深300或将受益

在市场呈现回暖趋势时,市场总是会第一时间关注沪深300指数,究其原因,正是因成分股为全市场规模大、流动性好的前300只股票,使其具备良好的市场代表性。当市场拐点来临,北向资金加速流入时,沪深300指数有望受益。

从宽基到策略增强,打造沪深300指数产品序列

从资产配置的工具属性来看,指数及其增强基金因为特征明确、风格稳定可以成为很好的资产配置的工具。而中信保诚基金,作为行业里较早一批布局沪深300指数和中证500指数的基金公司,坚持从相对禀赋优势出发,以“增强”为抓手,遵循“从宽基规模到主题行业、从主题行业到风格策略”的基本路径进行产品布局,为市场提供“alpha+beta”的工具性产品。

1. 中信保诚沪深300指数(LOF)

中信保诚沪深300指数(LOF)成立于2012年2月,是行业较早一批跟踪沪深300的指数基金。截止去年底,中信保诚沪深300指数已连续8年超越业绩比较基准,展现其较为稳健的风格。同时,在严控跟踪误差的目标下,截止2023年末,产品自成立以来跟踪误差(年化)仅1.99%。

(过往业绩不代表未来。基金业绩数据来源于基金定期报告,基准:沪深300指数收益率*95%+金融同业存款利率*5%。中信保诚沪深300指数型基金(LOF)于2021/1/1由信诚沪深300指数分级基金变更而来,跟踪误差(年化)计算方式:年化跟踪误差 = (投资组合收益率 - 基准指数收益率) / 基准指数收益率 * 100%,基金的过往业绩不代表其未来表现。)

2. 中信保诚量化阿尔法股票

在被动跟踪指数的同时,通过主动管理,力争在指数基础上获取超额收益,同时降低回撤风险,投资体验相对更加友好。而对于跟踪沪深300指数并力争增强收益的布局,中信保诚基金量化团队同样已深耕多年。

中信保诚量化阿尔法股票业绩比较基准为沪深300指数收益率*95%+银行活期存款利率(税后)*5%,中信保诚量化阿尔法股票以沪深300指数为基准指数,力争增强基金收益,数据显示,自2017年成立以来至2023年底,其已连续六个自然年度跑赢沪深300指数。

中信保诚量化阿尔法股票A历年表现

(数据来源:基金定期报告,沪深300数据来源Wind,中信保诚量化阿尔法业绩比较基准:沪深300指数收益率*95%+银行活期存款利率(税后)*5%,基金的过往业绩不代表未来表现)

从上图可以看出,无论是2018年、2022年这样的深度单边熊市,还是2019年、2020年这样的核心资产牛市,中信保诚量化阿尔法股票A都呈现出了较稳定的超额收益。

胜率和收益的“双高”背后,是基金经理提云涛践行“有逻辑量化”,更看重上市公司实际经营维度的因子设计和指标构成的表现。

在中信保诚量化阿尔法股票的2024年一季报中,提云涛袒露了这种偏基本面的量化安排:“以稳定地跑赢业绩基准为目标,力求寻找长期统计规律和金融逻辑的交集。综合考察盈利能力、偿债能力、盈利增长、估值和交易等多种因素选择标的,适当控制行业暴露和规模因子暴露,防范可能出现的风险。”

而这样更多考虑长期基本面因子的做法,也有利于模型长期表现得更为稳定。

3. 中信保诚沪深300指数增强

作为公司去年底,在市场低点布局的沪深300指数增强产品,基金经理姜鹏在指数基础上,利用量化方式,搭建起进可攻、退可守的“核心+卫星”策略体系。

“核心”是指采用多因子量化选股模型进行风险控制,剔除风险较大的股票,精选股票组合,控制风险暴露和跟踪误差。

而“卫星”则是指通过核心资产、价值、景气、红利、成长、事件驱动等因子挖掘超额收益。这里,可以把每一类卫星策略理解为一种风格,也可以想象成一位优秀的、风格鲜明的基金经理,“卫星”策略正是通过量化的方法将他们配置到一起。每当市场环境、占优资产类型发生变化的时候,基金经理就可以根据具体的市场环境迅速作出反应。

与提云涛一样,姜鹏也非常看重长期投资逻辑。在他看来,以基本面因子为主,注重公司的市盈率、盈利能力、运营效率等,同时以量价、交易类因子为辅,以长期逻辑为基础,最终目的是争取可持续的超额收益。而这一点,也正是公司量化团队的整体投资目标:相较于短期跑得快,更希望可以跑得久。

打造风格稳定的投资工具

做有特色指数基金和能稳定增强的增强型指数基金,为投资者提供风格稳定的投资工具是公司努力的目标。而实现这一目标需要团队、平台、市场等各方面的努力。

从量化团队来看,10位成员学术背景覆盖数学、计算机、金融等多个学科领域,且都曾在国内外大型金融机构工作,积累了丰富的量化研究和投资经验,在知识结构和从业经验上形成有效互补。

从产品布局上看,公司确立了“主流宽基指数+特色行业指数+策略增强指数”的发展主线,旗下涵盖沪深300、中证500、中证800医药、中证800有色、中证800金融、中证基建工程、中证TMT产业、中证信息安全、中证智能家居、沪深300指增及类沪深300指增的中信保诚量化阿尔法等,产品涉猎范围广。另一方面,从体系建设上,公司已经搭建了“从数据到系统、从因子到模型、从单一策略到模型组合”的平台,并不断积累和丰富,以满足量化投资的需要。

未来,公司将继续深耕指数投资研究,通过全面、均衡的指数产品线为投资者提供多元选择,让投资者在不同的经济周期、市场环境下都可以找到适合自身需求的投资工具。

点击蓝字链接

阅读更多内容

2024-05-13 17: 51

2024-05-20 19: 50

2024-05-08 19: 49

2024-05-10 19: 49

2024-05-20 16: 24

2024-05-20 16: 23