国投瑞银大类资产配置周报

#1

宏观经济

宏观数据上,外部关税压力阶段性缓和,Q2抢出口预计将对国内经济形成重要支持。但缓和窗口期后外需不确定性仍然较大,提振内需重要性凸显。

4月经济、社融、通胀数据等均有不同程度放缓,显示国内有效需求的恢复仍不稳固。当前金融政策先行有效稳定市场预期,后续重点关注存量财政政策前置发力情况,以及投资、消费等高频中观数据的变化。

具体来看,美国关税政策不确定性对我国经济复苏的影响正在显现,4月消费、生产、投资等经济数据均有所回落,其中工业增加值同比+6.1%,较前值下滑明显,显示外需压力抑制企业生产意愿;社零增速同比回落至+5.1%,弱于市场预期,结构上受益国补政策的家电消费、文化办公用品等仍是主要支撑,但内生消费需求并未在政策支持下出现显著改变;投资仍是拉动内需的主导力量,但增速较前值也有所放缓,结构上受地产销售边际走弱影响,地产投资降幅有所扩大,基建投资增速高位回落,或显示财政支出向实物工作量的转化不及预期。

4月一般财政收入同比+1.9%,增速较3月明显提升。从结构来看,非税收入同比增速回落至24年3月以来最低水平,税收收入同比增速由负转正,主要因为个人所得税在基数错位影响下增速大幅提高,而企业所得税、增值税和消费税同比增长则有所放缓。一般财政支出同比+5.8%,较3月增速小幅抬升。从结构来看,基建支出明显加快,民生保障支出继续改善。4月政府性基金收入同比增速转正至8.1%,主因土地溢价率和成交面积改善带动土地出让收入好转。4月政府性基金支出同比+44.7%,主因24年低基数影响。

整体来看,当前财政收入端仍偏弱,需稳增长政策进一步支持,支出端保持积极,显示存量财政政策前置发力,后续重点关注财政资源向实物工作量的转化,以及增量财政政策的加码空间。

4月新增社融1.16万亿,同比多增1.22万亿,但结构上政府债券是主要支撑,实体融资需求整体偏弱。4月我国新增信贷仅2800亿,同比少增4500亿,大幅不及市场预期,其中居民短贷、中长期贷款均减少,显示居民消费与购房需求走弱;企业中长期贷款同比少增,尽管一定程度受到特殊再融资债偿还推进影响,但也显示出企业投资意愿依旧偏弱。货币供给方面,4月M1同比+1.5%,除企业资金活化意愿不足外,也与存量隐性债加快偿还、导致企业活期存款减少有关;M2同比增速较3月小幅抬升至8.0%,主因低基数效应和财政资金落地加快。

4月我国CPI同比-0.1%,连续三个月落入负增长区间,显示实体经济供强需弱的核心矛盾依旧存在。结构上美国对等关税冲击下油价大跌构成主要拖累,受进口减少影响部分食品价格跌幅有所收窄,受益五一出行需求拉动的交通运输、旅游住宿等价格有所提升。

总体来看,在Q1经济显著恢复后,近期国内需求有所放缓,关税缓和下外需或成为经济的阶段性支撑,但后续不确定性仍然较高。四月政治局会议表态积极,国新办一揽子金融政策稳定市场预期,后续重点关注财政等存量政策加速落地效果。

宏观政策上,5月23日,国务院常务会议审议通过《制造业绿色低碳发展行动方案(2025-2027年)》。会议表示要加快绿色科技创新和先进绿色技术推广应用,强化新型工业化绿色底色。要推进传统产业深度绿色转型,引领新兴产业高起点绿色发展。《行动方案》或将助力传统行业提质增效,带动新能源等绿色技术需求增长,后续关注具体政策落地和执行情况。

5月22日,金融监管总局表示将在近期批复第三批保险资金长期投资试点,规模600亿元,累计试点规模达2220亿元。保险资金长期投资改革试点持续推进,将为股市带来增量资金。

5月21日,金融监管总局等八部门印发《支持小微企业融资的若干措施》。该文件从增加融资供给、降低综合融资成本、提高融资效率、提高支持精准性、落实监管政策、强化风险管理、完善政策保障、做好组织实施等8个方面,提出23项工作措施。政策将有效改善小微企业融资环境,但需警惕资金空转和套利风险,后续需关注实施细则与实际执行效果。

海外方面,5月美国Markit制造业PMI初值52.3,Markit服务业PMI初值52.3,均超出市场预期。5月美国制造业和服务业PMI意外回暖,但结构上部分源于企业为应对潜在关税风险下的提前囤货,此外价格指标出现较大幅度的回升,供应链延迟与价格上涨仍将对未来美国经济带来不确定性。

欧洲方面,4月欧元区CPI同比+2.2%,持平3月增速,但核心CPI同比+2.7%,较3月有所反弹。主因复活节假期错位效应下,服务价格同比增速提高。当地时间5月23日,特朗普称由于美国与欧盟的关税磋商截至目前“毫无进展”,他建议从2025年6月1日起,直接对欧盟征收50%的统一关税。如果产品是在美国生产制造的,则无需缴纳关税。

北京时间5月22日凌晨,美国财政部公布20年期国债标售数据,最终得标利率为5.047%,这是20年期美债拍卖的收益率第二次突破5%大关,较4月的4.810%高出24个基点。在穆迪下调美国主权信用评级以及特朗普政府减税政策预期下,美债需求大幅走弱,受美债利率上行冲击,美国再度出现“股汇债三杀”。

数据来源:国家统计局(20250519)中国人民银行(20250514)标普全球(20250522)欧盟统计局(20250502)美国财政部(20250522)

#2

市场流动性

国内货币政策稳健宽松,积极的财政政策将继续发力,为稳增长形成更大支持。

货币政策方面,上周央行公开市场合计净投放4600亿元,此外还开展2400亿元的国库现金定存投放,以及3750亿元 MLF净投放,在央行加码流动性投放的背景下资金面维持平稳。往后看税期叠加跨月,资金利率预计仍以震荡为主。5月5年期以上LPR为3.5%,1年期LPR为3.0%,均较上一期下降10BP,符合市场预期。但往后看进一步降息仍受银行净息差以及稳汇率的掣肘,央行副行长表示目前已有近百家机构发行科技创新债券,规模超过2500亿元,未来货币政策重点或在结构性货币工具。

财政政策方面,5月20日,发改委表示2025年已安排近5000亿元,支持沿长江交通基础设施、农业转移人口市民化、高标准农田建设、城市地下管网、“三北”工程等一批重大项目建设。下一步,发改委将力争在6月底前下达今年“两重”建设项目清单并落实大部分稳就业稳经济政策措施。

海外方面,美国劳动力市场保持稳定,5月PMI超出市场预期,加之关税不确定性带来的通胀风险仍在,共同掣肘美联储降息进程。近期美联储副主席杰斐逊、亚特兰大联储主席博斯蒂克等多位官员重申对于通胀的担忧,表示很难看到联储在9月前下调利率。日本新发20年期日本国债拍卖结果遇冷,20年国债收益率上升至2000年来最高水平。受美债利率大幅上行以及日本央行减少国债购买影响,市场对日本财政可持续性担忧有所提升,日本国债利率上行压力提高,或对日本央行加息进程形成制约。

数据来源:wind,时间截至5月23日

#3

股债溢价率

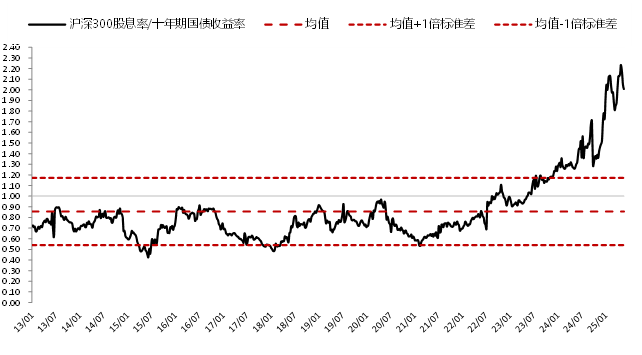

股债溢价率周度边际小幅回落,股票性价比相对更高。股市方面,4月经济数据显示国内需求仍待改善,中小市值交易拥挤问题显现,市场交投活跃度回落,股指震荡调整;债市方面,尽管国债供给压力有所增大,但央行加码流动性投放呵护资金面,加之股市风险偏好走弱利好债市表现,长端利率整体维持震荡。

股债溢价率

数据来源:wind,时间截至5月23日

#4

权益

数据来源:wind,时间截至5月23日

#5

债券

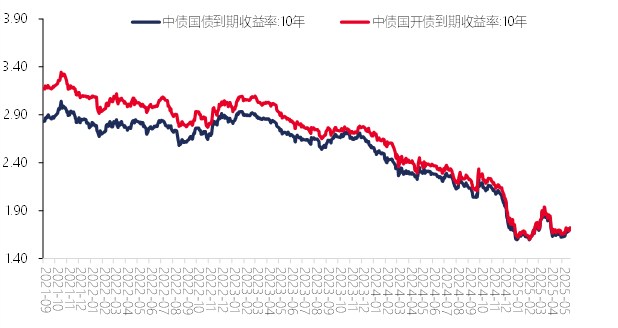

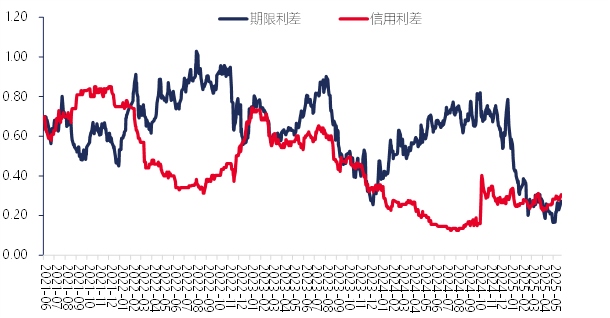

债市方面,尽管国债供给压力有所增大,但央行加码流动性投放呵护资金面,加之股市风险偏好走弱利好债市表现,长端利率整体维持震荡。

具体来看,十年期国债收益率5月23日收于1.72%,较5月16日上行4.15BP;十年国开债收益率5月23日收于1.70%,较5月16日下行0.99BP。期限利差上行4.42BP,信用利差上行2.72BP。

展望未来,外部政策不确定性仍然较高,国内无风险利率下行趋势确定,大环境对债市仍较为有利,后续债市若受内需政策预期或流动性边际收敛带来调整,可能存在布局机会。

美国方面,两年期美债利率截至5月23日收盘4.00%,较5月16日上行2.0BP;十年期美债利率收于4.51%,较5月16日上行8.0BP。在穆迪下调美国主权信用评级以及特朗普政府减税政策预期下,市场对美元资产信用担忧加剧,美债利率上行。

长债利率走势

数据来源:wind,时间截至5月23日

期限和信用利差走势

数据来源:wind,时间截至5月23日

#6

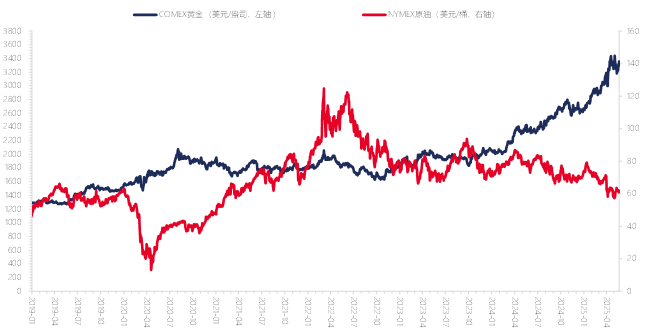

大宗商品

黄金价格大幅上涨,原油价格下跌。截止至5月23日当周,COMEX黄金价格上涨4.75%至3257.7美元/盎司;NYMEX原油价格为61.76美元/桶,环比下跌0.27%。

原油方面,俄乌和谈继续推进,原油供应担忧有所缓解,叠加特朗普称建议自6月1日起对欧盟征收50%关税压制原油需求预期,油价有所下跌。展望未来,OPEC+增产带来的供给压力,以及全球对等关税下需求冲击仍在,后续油价预计以偏弱震荡为主。

黄金方面,穆迪下调美国主权信用评级,美国长债需求明显走弱,发行利率大幅上行,叠加美欧关税不确定性上升,全球避险情绪边际提高,支撑黄金价格上涨。展望未来,在复杂的地缘政治环境、全球央行购金等利好因素支撑下,积极关注金价上涨中期趋势,但短期需警惕情绪波动带来的流动性风险。

原油和贵金属价格

数据来源:wind,时间截至5月23日

2025-05-27 10: 13

2025-05-21 17: 53

2025-05-18 14: 31

2025-04-30 20: 25

2025-05-07 14: 23

2025-04-16 20: 30