今年可以说是基金大年,Wind数据显示,截至12月3日,今年以来已成立1225只新基金,发行份额合计达2.78万亿元,新发基金的数量与规模,均刷新基金市场历史纪录。

自1998年国内首批基金管理公司成立,公募基金至今已走过了22个年头。而从业超过20年的基金经理,在基金业内也是寥若晨星。据Wind数据统计,截至12月3日,在全市场2346位现任基金经理中,仅有122位基金经理的管理年限超过10年。

对于投资者来说,选基金就是选基金经理,短期的出色业绩可能无法看出一位基金经理是否值得选择,但长期的优秀业绩在一定程度上能反映出基金经理的管理水平与抗风险能力。

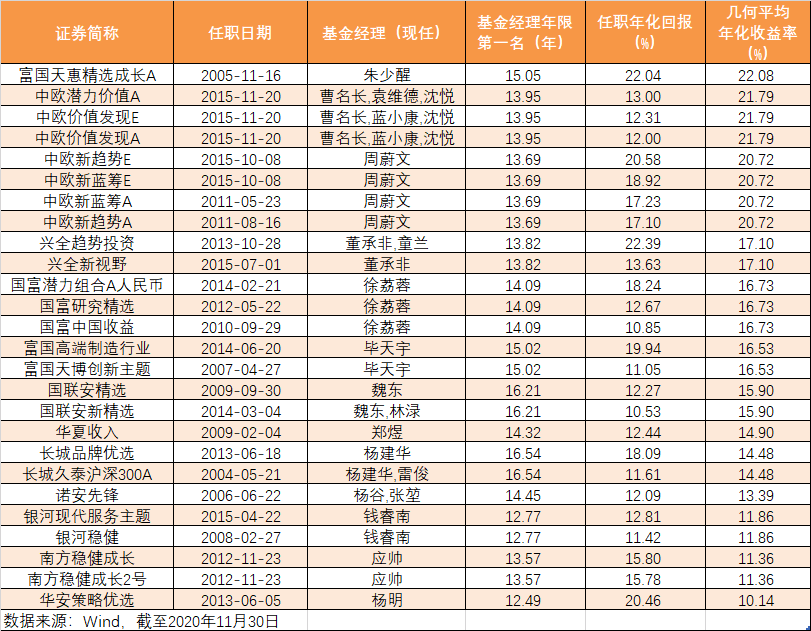

“疾风知劲草,烈火见真金”,基金君在全市场的基金经理中,挑选出了一批基金经理年限在12年以上,管理一只基金5年以上的高年化收益率基金经理。

在这批基金经理中,本篇基金君将为大家介绍董承非、徐荔蓉、毕天宇三位基金经理,他们久经沙场,是业内经验丰富的“投资老将”。

兴业全球基金:董承非

董承非,理学硕士,2003年9月加入兴业全球基金管理有限公司,现任副总经理兼基金管理部投资总监。历任研究策划部行业研究员、基金经理助理、基金管理部副总监。

目前,董承非在管基金2只,总管理规模约为468亿元。其代表产品任职以来回报达322.05%,排名同类型基金前9%。据Wind投资经理指数(偏股型)显示,自2007年担任基金经理以来,董承非取得了694.35%的回报,最高连续6月回报高达111.23%,年化回报达16.16%。(数据来源:Wind,截至2020年12月3日)

作为国内投资经验最丰富的基金管理人之一,自2003年加入兴业全球基金管理有限公司以来,从行业研究员到副总经理,董承非已经连续在兴业全球基金连续工作17年了。

董承非自称为“逆向性选手”,喜欢在跌停板的时候看股票。作为一个低风险偏好的人,董承非追求高安全边际,因此他的短期业绩很少排在靠前的位置,但长期业绩则稳定靠前。

在董承非的持仓中,周期股占有一定比例,如有色、机械、建材等。董承非认为,市场可以分为三类,第一类是核心资产,估值较高,不是他的优先选择;第二类是TMT,估值同样较高,他有部分配置,但不是他所擅长的领域;第三类是和宏观经济相关度较高的品种,但大家普遍不看好,且估值压缩严重。作为“逆向性选手”,董承非认为这些资产的性价比更高,所以选择如此布局。

对于投资理念,董承非表示,“均衡,不拘泥于某一种特定的投资方式。既做择时,也做价值,套利也会参与。换句话说就是更看重的是去评估风险与收益的匹配度,在风险可控的前提下,选择胜率较大的投资方式跟路径。”

据董承非代表产品的最新季报显示,行业配置分散,共9个行业出现在前十大重仓股中。同时,个股相对集中,换手率较低。董承非认为,要对市场有敬畏之心,不希望风格集中在某两个特定行业,这样投资风险较高,不是专业投资者做的事。

担任基金经理已13年,董承非俨然已是业内的“投资老将”,但他仍表示,在过去的十多年中,他更多的是在学习,不断完善自己的投资理念,拓展自己的能力边界,克服自己的“短板”,以更好地适应不同的市场风格与特征。

回顾三季度,董承非在2020年三季报中表示,三季度市场波动加大,整体市场表现一般,部分高估值板块开始调整。虽然短期部分板块和个股存在高估,但是整体市场流动性依旧较好,而经济正在从疫情的影响中慢慢走出来,即使出现二次疫情,但是随着疫苗的推进和人们对疫情的认识加深,疫情的再次爆发对市场的影响会减弱,因此长期看,市场还是会存在机会。

未来,依旧秉承以基本面为导向,重点关注长期竞争力不断增强的公司和具有新兴成长的行业,并注重估值与业绩的匹配程度,在安全边际和进攻性之间做到平衡,为投资者创造中长期价值。

国海富兰克林基金:徐荔蓉

徐荔蓉,中央财经大学经济学硕士,2008年2月加入国海富兰克林基金管理有限公司,现任副总经理。曾任中国技术进出口总公司金融部副总经理,融通基金管理有限公司研究策划部副总监,申万巴黎基金管理有限公司基金经理,国海富兰克林基金管理有限公司公司高级顾问、资产管理部总经理兼投资经理、研究分析部总经理、基金经理及投资总监。

目前,徐荔蓉在管基金4只,总管理规模约为44亿元。其代表产品任职以来回报达216.53%,排名同类型基金前29%。据Wind投资经理指数(偏股型)显示,自2006年担任基金经理以来,徐荔蓉取得了1002.38%的回报,最高连续6月回报达95.22%,年化回报达22%。(数据来源:Wind,截至2020年12月3日)

拥有23年证券从业经验,徐荔蓉是中国资管行业中有着丰富经验的老将,是业内最早的一批基金经理。担任基金经理14年来,徐荔蓉一直战斗在投资第一线。自2010年加入国海富兰克林基金以来,10年内,除了今年11月的新发基金,徐荔蓉仅管理了3只基金产品,且任职回报均超过180%,可谓“少而精”。

在徐荔蓉的投资体系里,非常注重自下而上选股,如果没有好公司,宁可放弃行业。在选股标准上,徐荔蓉重点关注三个部分,第一,看管理层或股东的才能是否优秀;第二,看公司有没有足够高的成长空间或天花板;第三,注重风险收益比,追求合理估值下的成长。

徐荔蓉比较认同“GARP”(Growth At Reasonable Price)策略,即“合理价值成长策略”,既考虑价格因素,又考虑成长潜力。同时,徐荔蓉偏好逆向投资思维,擅长左侧介入被市场冷落的好公司,喜欢在被市场忽视的地方挖掘机会,寻找预期差。

对于逆向投资,徐荔蓉认为,“逆向投资最重要的是不要落入理想的投资陷阱,不要被鸡汤文和标题文误导,不要以博弈思维觉得核心资产到头了,为逆向而逆向、买低估值。我们应该去思考,看企业盈利、估值的情况,分析原因,对投资标的有更加深刻的认知。”

在构建组合时,徐荔蓉更加重视均衡配置,尽可能自下而上在每个行业里找一些优秀的公司,大小市值股票都会有。徐荔蓉表示,理想状态中的组合包含1/3创新高的股票、1/3创新低的股票、1/3趋势并非很明显的股票。

综合他管理产品的最新季报来看,在不同产品的前十大重仓股中,徐荔蓉均配置了7个行业以上,且持股集中度都没有超过50%。这样的分散持仓风险较低,可以避免组合在市场风格轮换时,因过度重仓某行业而产生剧烈波动。

在最新的三季报中,徐荔蓉表示,三季度股票市场冲高后震荡,市场情绪和外部冲击对市场的冲击有限,优质公司总体表现优异,低价股和低估值公司也有所表现。市场在经历了近三年的整体上涨后分歧加大,震荡加大都是可以预期的。

徐荔蓉认为,中国的股票市场正在经历结构性的转变,以全球投资者和公募基金为代表的机构投资者占比的不断提高,而长期不断走低的无风险收益率都为股票市场的长牛提供了良好的环境。最关键的是中国经济进入低波动率中高增长速度后,在诸多行业中的优质公司竞争优势更加明显,不断扩大市场占有率和提高股东回报率,这些公司是支持市场长期走好的关键。未来,将继续致力于挖掘此类公司,选择优秀的管理层,并耐心地陪伴和享受公司成长。

富国基金:毕天宇

毕天宇,工商管理硕士,2002年3月加入富国基金管理有限公司,现任权益投资部副总监。曾任中国燕兴桂林公司汽车经营部经理助理,中国北方工业上海公司处长助理,兴业证券股份有限公司研究员,富国基金管理有限公司行业研究员。

目前,毕天宇在管基金3只,总管理规模约为66亿元。其代表产品任职以来回报达326.31%,排名同类型基金第29。据Wind投资经理指数(偏股型)显示,自2005年担任基金经理以来,毕天宇取得了914.39%的回报,最高连续6月回报高达105.08%,年化回报达16.66%。(数据来源:Wind,截至2020年12月3日)

拥有近20年证券与基金从业经验,毕天宇可以说是基金界的“常青树”,是业内少有的多次穿越牛熊的老将之一。进入富国基金近20年,毕天宇目前仍然活跃在投资一线。

在早期入行时,毕天宇研究汽车、机械、钢铁、有色等周期性行业,但在投资上,他并不囿于某一行业或板块,而是不断扩大自己的能力圈。除了自己熟悉的周期性行业,毕天宇也喜欢新兴行业和实地调研,对产业和公司的一线信息有着天生的饥饿感,善于发现别人还没有发现的投资价值。

担任基金经理15年,毕天宇挖掘出了一批又一批牛股,涵盖计算机电子、银行、消费、互联网等诸多板块。“实际投资操作中,主要聚焦在选股阿尔法上,而不是通过行业配置来获取超额收益。”他说。

毕天宇表示,“有人擅长择时,但我的优势在于择股。”在投资时,毕天宇采取“自下而中”,即“先公司后行业”的思路,先从公司层面考察其成长性、竞争优势以及风险等,继而在行业上均衡配置。

据毕天宇代表产品的最新三季报显示,在前十大重仓股中,毕天宇配置了十个不同的行业,且配置均衡,不会特别重仓某只个股。毕天宇认为,“我不排斥任何行业,只要上市公司真正具备成长的基因,也不会过度去博某一个行业。”在他看来,任何行业中都有可能挖掘到真正的成长股,哪怕是在银行保险、地产以及周期等传统行业。

对于股票仓位,毕天宇的代表产品近五年来,大多在90%-93%之间保持高仓位运作。在他看来,仓位并非基金业绩优劣的关键,核心因素是选股。在市场越来越表现出结构性特征之际,精选个股并长期持有的策略显然比控制仓位更有效。毕天宇认为,市场常有波动,但优秀公司的价值终会被发现,更倾向于在低估值时买进优秀的公司,从而跟随公司一起成长。

回顾三季度,毕天宇在2020年三季报中表示,三季度沪深300指数上涨10.17%,创业板指上涨5.6%。三季度市场在7月初指数大幅上涨后,沪深指数均出现高位震荡,相关热门板块相继出现较大幅度调整,这是市场在过去一年半时间大幅上涨后的理性调整。对于后市,谨慎乐观,组合策略整体变动不大。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。