解码明星基金经理调仓变化

编者按:近期,基金四季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。对此,基金君为大家隆重推出最新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

承袭兴全基金“坚信长跑的力量”投资理念,谢治宇的投资手法相对“温和”,遵循“均衡”的投资哲学,严格控制风险,注重控制其管理产品的回撤。在公司内部,谢治宇也常被同事们亲切的称为“暖男大白”。

从最新披露的四季报来看,谢治宇依旧保持较为稳定的股票仓位,轻“抱团”重防守;同时继续坚持自下而上精选个股的操作理念,不断寻找具有长期价值和性价比合适的公司。今年1月,谢治宇旗下产品加仓银行股消息也快速刷屏圈内。

目前,谢治宇在管基金3只,总管理规模约为598亿元。据Wind数据显示,截至2021年1月27日,谢治宇的代表产品自其任职以来取得了761.64%的回报,排名同类型基金第2。

据业内评价,谢治宇一直以稳健著称,他所坚持的投资策略非常简单,即“寻找最具性价比的个股”。在考察一家公司时,谢治宇通常自下而上进行考察,他非常重视业绩成长性,以及估值和盈利的匹配度。同时,谢治宇认为选股时应保持开放式的思维,不应该拘泥于某只股票是周期股、消费股还是新兴产业成长股。

本期【调仓风向标】,基金君将为大家详解兴证全球基金明星基金经理谢治宇的四季报及其调仓变化。

关注核心竞争力 平衡估值与价值

在代表产品最新披露的四季报中,谢治宇表示,延续三季度经济复苏态势,四季度经济表现仍然不错;疫情期间极度宽松的货币政策逐步正常化,10年期国债收益率维持在3%以上,海外方面美联储资产负债表仍在扩张。

在此背景下,四季度股票市场仍取得良好收益。期间上证指数上涨7.92%,创业板指数上涨15.21%。其中有色、新能源、食品饮料等多个行业板块收益较好,商贸、传媒、计算机等板块表现较弱。

四季度,谢治宇继续坚持自下而上精选个股的操作理念,持续关注具备核心竞争力的优秀公司,平衡好公司短期估值与长期价值,不断寻找具有良好投资性价比的优秀公司。整体配置以具备良好发展前景、估值合适的中长期价值品种为主,总体结构较为均衡。

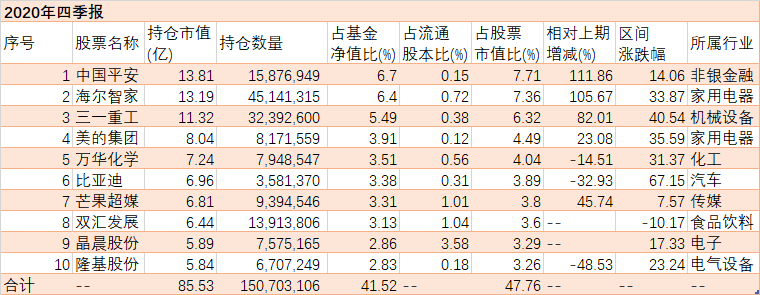

(谢治宇代表产品四季报,图片来源:Wind)

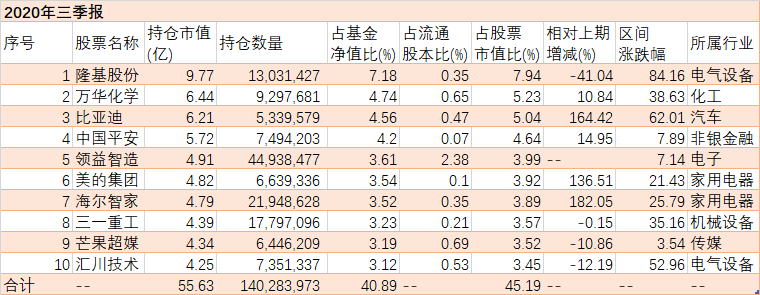

(谢治宇代表产品三季报,图片来源:Wind)

具体来看,在前十大重仓股中,谢治宇新进了双汇发展、晶晨股份。较之三季度,领益智造、汇川技术被谢治宇移出前十大重仓股。

随着A股市场的核心龙头股估值进一步走高,“核心资产”是否出现估值溢价引发市场热议。不同于市场流行的核心资产“抱团”模式,谢治宇没有局限于消费、科技赛道,大幅增持中国平安,增加了组合的“防守性”。

据谢治宇代表产品四季报显示,中国平安的持仓数量已达1587.7万股,占基金净值比6.7%,相对上期增加了111.86%,由第四大重仓股加仓至第一大重仓股。而上季度的第一大重仓股隆基股份,在四季度涨幅较大,谢治宇则有所减持,持仓数量降为670.7万股,占基金净值比2.83%,相对上期减少了48.53%,降为第十大重仓股。

对于其他前十大重仓股的操作,谢治宇在四季度减持万华化学、比亚迪,增持海尔智家、三一重工、美的集团、芒果超媒。

整体来看,四季度,谢治宇代表产品的前十大重仓股总占比41.52%(数据来源:Wind)。较之三季度,前十大重仓股变动不大,仅在配比上有所调整,始终保持着谢治宇稳健投资、均衡配置的特点。

在行业配置上,四季度,谢治宇的前十大重仓股所属行业较为多元,覆盖非银金融、家用电器、机械设备、化工、传媒等多个行业,结构均衡,合理构建投资组合。

保持高仓位运行 灵活配置港股

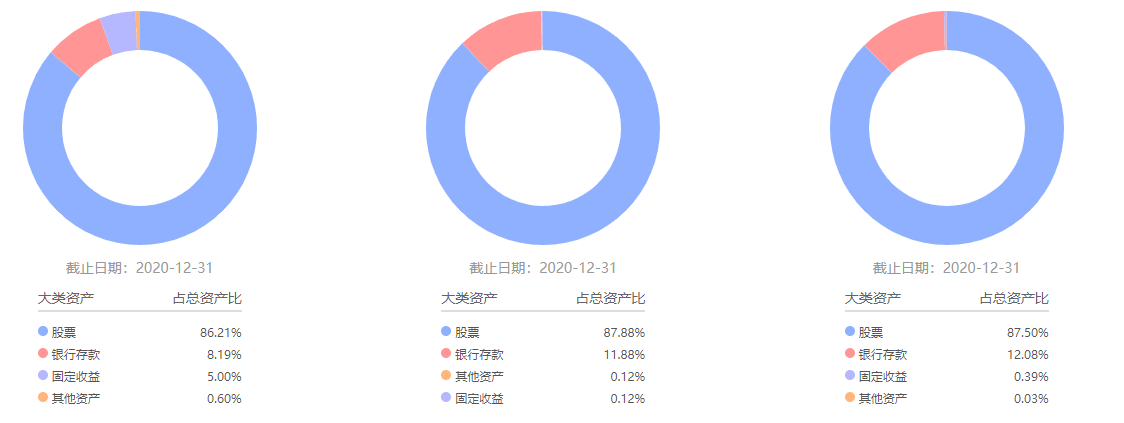

对于资产配置,在谢治宇管理的3只基金中,股票仓位皆略有减仓,但变化幅度不大。四季度,这3只基金的股票仓位均在85%以上,依旧保持高仓位运行。

(图片来源:智君科技)

开年以来,港股成为公募基金重点关注的领域。而在去年四季度,已有不少基金加大港股投资比重,但谢治宇却有所不同。

在谢治宇管理的其他两只可配置港股的基金中,据两只产品的四季报显示,谢治宇将美团同时移出两只基金的前十大重仓股。对于三季度大幅加仓的比亚迪股份,谢治宇在四季度则分别减仓34.03%、32.26%。(数据来源:Wind)

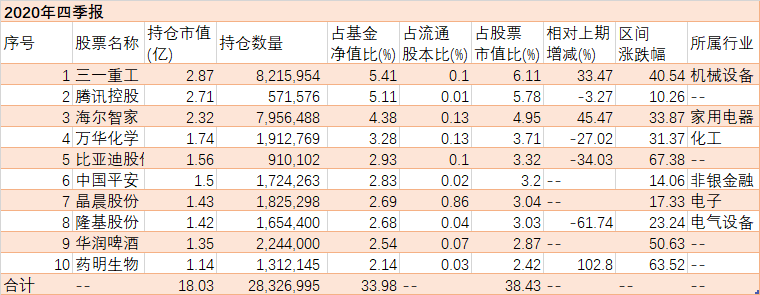

对于其中一只浮动费率基金,谢治宇在前十大重仓股中依旧配置了4只港股,四季度谢治宇新进华润啤酒,对药明生物的持仓无变动,而对腾讯控股则略有减持,但依旧为该基金的第二大重仓股。

(谢治宇浮动费率基金四季报,图片来源:Wind)

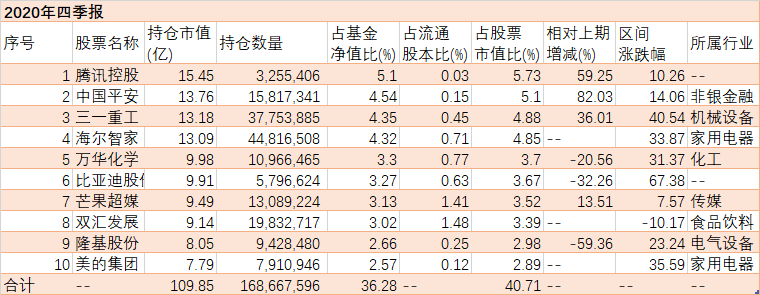

然而,在谢治宇管理的一只灵活配置型基金中,对腾讯控股的操作则有所不同。据该基金四季报显示,腾讯控股的持仓数量已达325.5万股,占基金净值比5.1%,相对上期增加了59.25%,由第四大重仓股变为第一大重仓股。

(谢治宇灵活配置型基金四季报,图片来源:Wind)

由此可见,对于不同类型的产品,谢治宇有着不同的管理思路。尽管在大方向上保持相似,谢治宇依旧会在投资时保持不同产品的不同特点,但整体来看,都保持其均衡配置的特点,追求资产净值的长期稳健增值,为基金持有人带来稳定回报。

以信托责任为基础 中长期取得相对好收益

作为一名注重安全边际,注重控制回撤,投资讲究均衡配置的基金经理,谢治宇多年来保持稳健投资,均衡取胜的投资特点,在投资中严格控制风险。他曾表示,“风险控制就是创造价值,我不会过分在意短期基金净值增长的高低,而在意基金长期投资管理创造的真正价值。”

值得一提的是,对于投资框架,谢治宇在此前的采访中,有一段完整的描述:

“第一,我的投资框架是要有包容性的。就是说,我需要它能在多数情况下成立,而不是单变量的情况下成立,这非常重要。

有时候,世界是很复杂的,我们在映射的过程当中,需要把很多复杂的事情简化。但是世界又是有主次的,在简化的过程当中,你又需要把所有东西变成一个有主次且多变量的一个模型。所以我认为,要有包容性。

第二,可操作性。什么叫可操作性呢?假设我能穷尽事情的本质,那我当然可以得到一个最正确的做法,但是事实上是不可能做到的。包括大家经常讨论的择时,以及从后视镜往前看的时候应该怎么做。这在我当时得到的信息或者以我的能力来讲,是不可能存在的。所以,我要求有可操作性。

第三,可延展性。世界是变化的,而且变化很快、很大,特别我们在中国,主要是投资A股,基金经理很大程度上需要接受考核、比排名,所以变化非常重要。你如果一直不去变化,是会出问题的。”

基于上述三点,谢治宇总结了自己的投资框架,即以信托责任为基础、希望中长期取得相对好收益的做法。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。