编者按:近期,基金三季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

拥有20多年A股市场从业经验的赵枫,是最早一批老封基的基金经理。1999年,赵枫进入公募基金行业,2014年离职开启私募生涯,5年后加入睿远基金,重返公募基金行业。

历经A股市场的多轮牛熊转换,见证市场与行业的起步发展,赵枫在回归公募后,仍受到大量投资者的关注。今年市场风格轮动,许多明星基金经理表现不佳,但赵枫依旧在震荡市下取得了年内正收益。

本期【调仓风向标】,基金君将为大家详解睿远基金明星基金经理赵枫的三季报及其调仓变化。

大举加仓通信、汽车板块 依旧保持高仓位运行

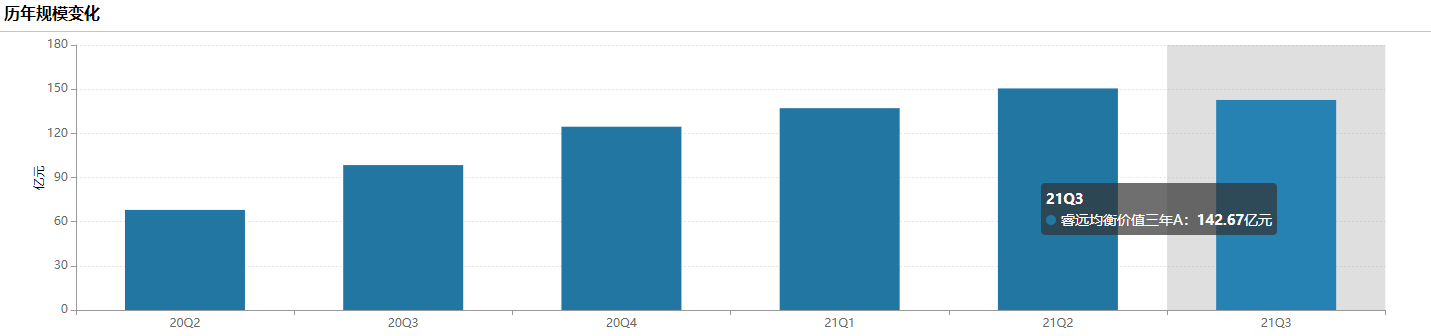

日前,业内“元老级”基金经理赵枫披露唯一在管产品三季报。从业绩表现来看,Wind数据显示,该产品三季度收益率为-8.34%,跑输比较基准1.83%。许是受到业绩影响,该产品三季度规模一改往日上升趋势,较之二季度,规模下降了7.83亿,达142.67亿。(数据来源:Wind)

(赵枫代表产品历年规模变化,数据来源:Wind)

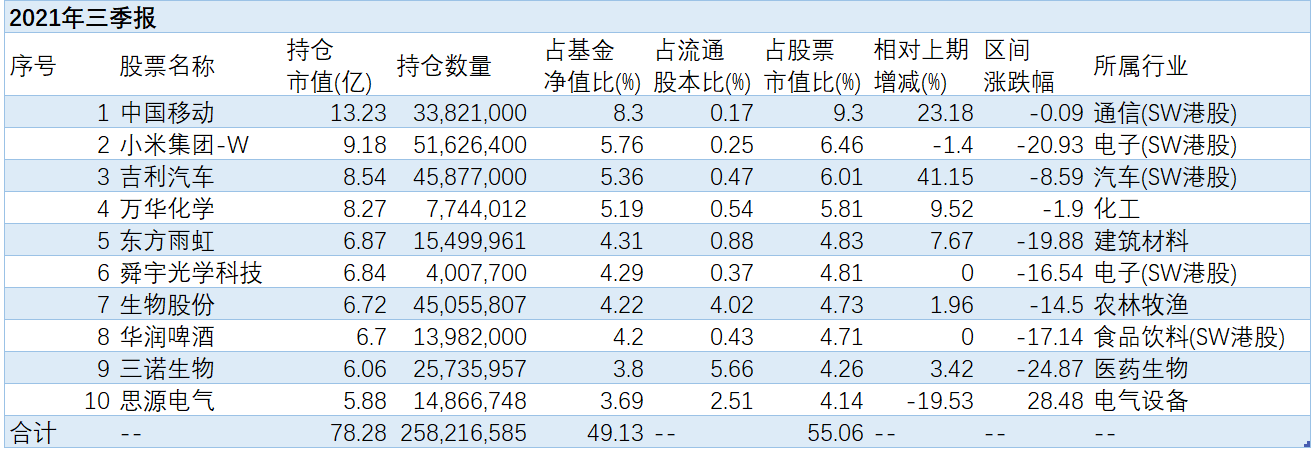

从三季度持仓变化来看,赵枫对通信、汽车板块有所增配,对电气设备板块减持,港股医药生物板块则淡出前十大重仓股。

(赵枫代表产品2021年三季报,数据来源:Wind)

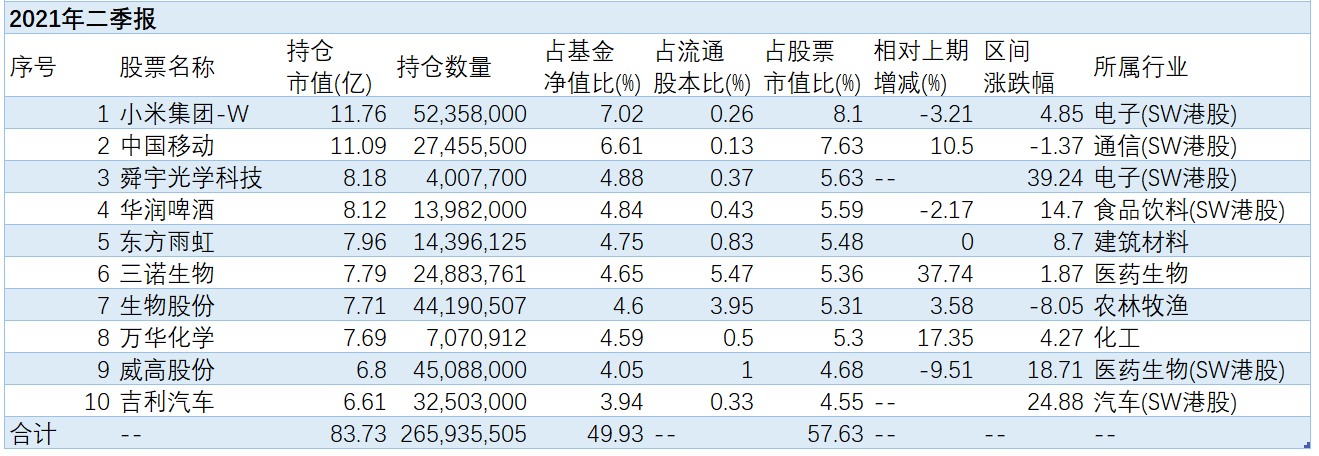

(赵枫代表产品2021年二季报,数据来源:Wind)

具体来看,中报第十一位的个股思源电气取代威高股份,进入赵枫代表产品的前十大重仓股。而三季报显示,思源电气被赵枫减持,持仓数量降为1486.7万股,占基金净值比3.69%,相对上期减少19.53%。不过随着三季度市值不断上升,思源电气进入第十大重仓股行列。

(思源电气近半年k线图,数据来源:Wind,截至2021年11月3日)

对于二季度的第一大重仓股小米集团,赵枫有所减持,持仓数量降为5162.6万股,占基金净值比5.76%,相对上期减少1.4%,降至第二大重仓股。

取而代之的是二季度的第二大重仓股中国移动,赵枫在三季度加仓600多万股,持仓数量升至3382.1万股,占基金净值比8.3%,相对上期增加23.18%。

值得注意的是,赵枫在三季度大举加仓吉利汽车,持仓数量增加超1300万股,升至4587.7万股,占基金净值比5.36%,相对上期增加41.15%。在大幅增持之下,吉利汽车也由二季度末的第十大重仓股晋升为第三大重仓股。综合赵枫该产品目前披露的所有中报、年报来看,吉利汽车首次出现在2020年中报,位列第十一大重仓股,在2021年二季度首次进入前十大重仓股中。

同样,睿远基金旗下另一位明星基金经理傅鹏博也在三季度对吉利汽车有所增持。但不同的是,傅鹏博对中国移动有小幅减持,为何会出现这一相反操作?或许只能留待基金经理予以解答。

此外,对于万华化学、东方雨虹、生物股份、三诺生物,赵枫均有小幅增持,持仓数量分别升至774.4万股、1550万股、4505.6万股、2573.6万股,相对一季度分别增加了9.52%、7.67%、1.96%、3.42%。

而对舜宇光学科技、华润啤酒,三季度赵枫并无操作。但因其它个股调整,这两只个股由二季度末的第三大重仓股、第四大重仓股分别降为三季度末的第六大重仓股、第八大重仓股。

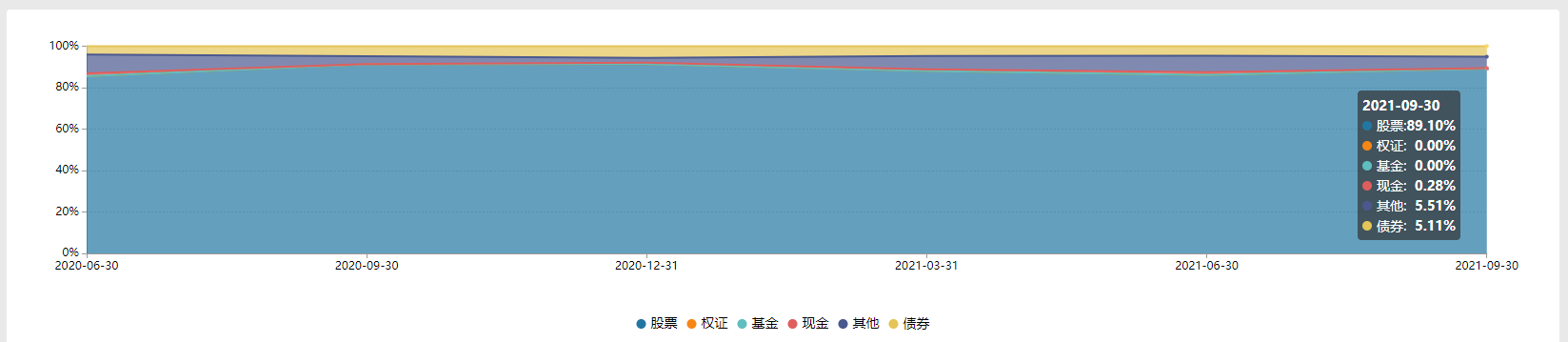

整体来看,赵枫代表产品的持股集中度由二季度的49.93%小幅降至三季度的49.13%。综合该产品目前已披露的所有季报来看,赵枫的持股集中度一直维持在50%左右,并未出现较大幅度的调整。同时,股票仓位也由二季度的86.1%升至三季度的89.1%,在仓位调整中依旧保持高仓位运行。(数据来源:Wind)

(赵枫代表产品资产配置,数据来源:Wind)

从行业配置来看,在三季报披露的前十大重仓股中,赵枫的行业配置均衡,持仓较为分散,且首次出现第一大重仓股占基金净值比超8%。他曾表示,在构建和管理投资组合时,会把长期投资和集中投资相结合,但依旧会保持适度分散投资。“市场的波动和风格的变换无法预判,适度分散投资可以提升投资体验。”赵枫强调。

连续买入银行个股 加仓操作意欲何为

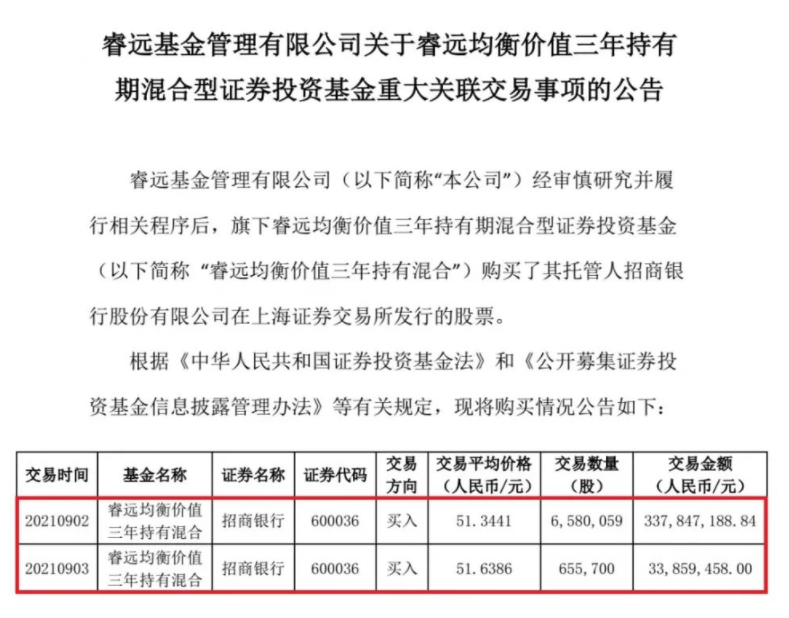

近期,一起重大关联交易公告也披露了赵枫的最新调仓动向。

据睿远基金9月6日发布的重大关联交易事项公告,赵枫管理的代表产品曾在9月2日及9月3日两个交易日连续买入招商银行,合计买入723.58万股,合计买入金额达到3.72亿元。

(赵枫代表产品重大关联交易事项公告,数据来源:Wind)

基金季报显示,招商银行从未进入赵枫代表产品的前十大重仓股之中。而从基金中报、年报上看,赵枫在二季度仅持有宁波银行及瑞丰银行两只银行股。

然而,三季报中,赵枫并未对这一买入银行的操作做出回应,他的具体想法、未来操作如何,可待四季报公布后,再做研究。

震荡市场带来投资选股挑战 优秀成长型企业是投研重点方向

回顾三季度,赵枫表示,在多重因素的影响下,三季度沪深300指数整体呈现振荡调整,香港市场则出现了一定幅度的下跌。面对能源价格的上涨、消费数据的疲软、房地产市场的下滑、疫情的反复等多重不确定因素,市场给予了确定性较高的溢价,同时投资者也面临着选择的困难:景气前景确定且业绩良好的企业估值持续高启,反之静态估值较低的企业则大都面临增长的风险。

面对震荡调整,赵枫称:“市场的这种状态也给我们的投资选股带来相当的挑战。从社会发展历程看,技术的进步是在加速发生的,从而使得越来越多企业面临变革的挑战和被颠覆的风险,与此同时,也使得挑战者和颠覆者有可能获得巨大的回报。”

有关市场波动下的投资策略,赵枫曾表示,长期持有和合理的资金安排,可以降低波动率,且长期投资是投资者可以选择的一种方式。“在做好现金规划的基础上面,长期投资一定是相对比较有利的,相对是可以提高它的获胜概率的,相对是可以提高它的投资回报率的。”赵枫提到。

赵枫指出,他的投资逻辑非常简单,所有的投资理念是基于对企业自由现金流研究,从而控制风险,获取回报。对于价值投资,他会从企业长期价值判断为出发点,而企业的价值源于它长期的现金流。拥有长期的现金流的公司,往往有竞争壁垒和竞争优势。对于评判企业是否有竞争优势,赵枫会从企业战略、经营管理、创新能力这三个维度进行观察。

从长期的视角去看待,赵枫认为,符合社会进步方向、长期创造价值的公司仍会持续带来回报,但高估值和长周期也会带来具体标的选择风险。此外,从市场整体看,回报越来越集中在少数存活下来的优秀企业上,这种情况有可能会在未来继续上演。社会和市场的这些演进,对投研工作提出更高的要求和挑战。

展望未来,赵枫称,宏观经济仍然存在较大的不确定性,但伴随着资本市场广度和深度的提升,宏观因素对市场的影响在减弱。此外,伴随着资本市场日益成为居民财富的重要配置方向,业绩稳定、现金回报较高且符合社会变迁方向的优秀成长型企业,是未来投资研究的重点方向。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-11-04 10: 45

2021-11-03 21: 43

2021-11-03 15: 11

2021-11-03 09: 45

2021-11-02 23: 46

2021-11-02 15: 18