编者按:近期,基金四季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

公募基金规模一哥易方达基金,旗下两位千亿顶流双子星“两张”:张坤、张清华,此前一篇已经写了张坤的调仓风向标,可见《易方达基金张坤:仓位逼近95%上限,减酒加企鹅,称部分优质股估值已有吸引力》。

张坤是纯的股票长期价值投资顶流选手,张清华则是债券出身、“股债通吃”的固收+顶流,张清华既有管理二级债基、也有灵活配置型的混合型基金,混合型基金的打法基本和股票型基金差不多。近期受医药股的回调,张清华的业绩表现并不突出,但作为管理公募基金规模1358亿的资产配置高手,长期投资能力仍然出众,张清华的2021年的四季报非常值得一读。

本期【调仓风向标】,基金君将为大家详解易方达基金基金经理张清华的四季报及调仓变化。

四季度股票仓位提升,仍是千亿顶流基金经理

作为基金公司一哥的两大顶尖高手,张清华旗下基金重仓股和张坤旗下基金重仓股交叉对比,两人都非常偏爱的股票只有一只,那就是海康威视,这只4600亿市值的安防巨头,是张坤3只基金都非常重仓的,也是张清华多只基金重仓的。另外,招商银行和五粮液也出现在两人基金重仓股当中,但张清华规模最大的基金和最主要的股票类基金都没有重仓。和张坤一样,张清华四季度股票仓位也有所提升,并积极通过积极参与定增来增厚收益。

对于股票持仓,张清华变化并不多,和张坤一样也是结构性调仓,行业配置仍集中在医药、新能源、计算机、化工行业。主要的偏股基金易方达新收益前十大重仓股中的前8大未发生改变,三季度末的后2只医药股药明康德和贝达药业到四季度末变成了半导体股兆易创新和思瑞浦。

在易方达新收益季报中,张清华表示,组合仍坚持自下而上精选个股思路并保持灵活操作,一方面对部分前期涨幅较多、估值偏贵的个股兑现收益,置换为短期回调但不改变中长期配置逻辑的品种,另一方面积极参与定增来增厚组合收益。截至季末权益仓位有小幅上升,行业配置仍以医药、光伏、电子和化工为主。

对于债券市场,张清华在规模高达400多亿的固收+基金季报中表示,转债方面,维持6%-7%的仓位,仍以持有大盘转债为主,部分触发赎回的个券转股或卖出,补仓部分新券和低价券。债券方面,加仓高等级信用债,以获取票息收益为主,同时择机参与利率债波段操作,杠杆提升到偏高水平,久期维持中性。

张清华担任基金经理的公募基金(不含养老金产品)共有7只,管理规模从去年三季度开始就有所下降,到四季度继续下降,但仍是规模很大的千亿顶流基金经理,规模下降与去年9月,他卸任多只基金的基金经理有关,另外四季度基金份额也有部分赎回。

张清华目前的规模当中,依然是二级债基为主,3只代表性的二级债基易方达裕丰回报、易方达丰和、易方达安心回报规模分别为411亿、279亿、278亿;主要灵活配置(可高权益)的易方达新收益规模96亿元。四季度基金总净赎回约21亿份,一年持有到期开放的易方达悦兴一年持有被赎回106亿份,而易方达丰华、易方达丰和分别净申购超50亿份和30亿份,易方达新收益份额变化较小。

仍重仓医药光伏电子化工

张清华多只基金股票仓位有所提升。易方达新收益来看,股票仓位从三季度末的86.85%提升到93.84%;二级债基易方达裕丰回报从15.46%提升到18.08%。

重仓股方面,易方达新收益四季度末的前十大重仓股和三季度末相比变化不大,前八大重仓股都未发生变化,还是海康威视、隆基股份、扬农化工、长春高新、金域医学、华鲁恒升、福斯特、柏楚电子;仅第九、十大两只个股药明康德、贝达医药退出,新进两只半导体个股兆易创新和思瑞浦。海康威视、隆基、扬农化工等占比提高,长春高新、福斯特等占比下降。

图1:新收益前十大重仓

固收+的代表性产品、411亿元规模的易方达裕丰回报,前十大重仓股也只换了1只,贝达药业退出,亿联网络新进为第十大重仓。从持仓占比看,海康威视、长春高新、隆基股份、古井贡酒、扬农化工等占比提升,药明康德、福斯特占比下降。

图2:裕丰回报

值得注意的是,“东北药茅”长春高新曝出集采重大利空,近日连续跌停,而张清华多只基金不幸重仓,如易方达裕丰回报第二大重仓,四季度还增持了;易方达新收益虽然有所减持,但还是第四大重仓;易方达丰和第三大重仓、易方达丰华为第七大重仓。张清华的基金此次因长春高新受到影响。

图3:长春高新走势

图4:张清华重仓

和张坤共同最热爱安防龙头股

张清华和张坤同属易方达基金的两大千亿顶流,都有重仓投资股票,都是易方达基金的研究平台,但两人的风格差别却比较大,两人主要的前十大重仓股当中,都有非常看好的只有海康威视,虽然也有都重仓招行和五粮液,但并不是张清华非常重要基金重仓。

张坤前十大偏爱龙头白酒茅台、五粮液、泸州老窖、洋河,而张清华则是古井贡酒多次出现;张清华偏好的光伏隆基、福斯特,医药长春高新、金域医学,还有化工等,在张坤的重仓股中则看不到踪影。两人唯一非常共同看好的就是安防龙头海康威视。

张坤的最主要基金易方达蓝筹精选第二大重仓为海康威视,另外2只投A股的优质精选第八大,优质企业三年持有也是第二大重仓,并且持仓比例都提升了;

图5:易方达蓝筹

海康威视是张清华的易方达新收益的第一大重仓,持仓9.88%;易方达裕丰回报、易方达丰和、易方达安心回报也都是非常靠前的重仓持有,都是第一大重仓或第二大重仓。

图6:易方达丰和

两人对于市场情况的陈述方式也有差异。张清华的季报中表示,权益市场方面,国庆后市场整体处于偏强势状态,新能源领涨,金融、消费股在预期消费回暖和地产政策缓和下企稳回升。进入11月,市场热点轮动加速,军工、TMT(未来(互联网)科技、媒体和通信)、元宇宙交替表现,新能源板块尤其光伏产业链调整,同时以食品饮料为代表的消费行业因下游产品涨价而有所修复。

张清华会关注市场的热点,在板块的用词方面,会用新能源、TMT、元宇宙等主题或概念表述;而张坤在股票板块表述中则是明显是按照券商的行业分类,或许张坤可能并不关注市场的热点和主题轮动变化等。

张坤的市场陈述是,股票市场方面,四季度分化明显,传媒、国防军工、通信、轻工制造、电子等行业表现较好,而煤炭、钢铁、石油石化等行业表现相对落后。

精选个股,定增策略增厚收益,转债以大盘转债为主

在股票仓位超过90%的混合基金的报告中,张清华表示,还是精选个股思路,卖出了涨得多估值贵的,买入了短期回调但中长期配置逻辑不变的,还积极通过定增来增厚收益。

张清华表示,去年四季度,市场情绪小幅回暖但仍然延续板块分化、风格轮动迅速的特征,组合仍坚持自下而上精选个股思路并保持灵活操作,一方面对部分前期涨幅较多、估值偏贵的个股兑现收益,置换为短期回调但不改变中长期配置逻辑的品种,另一方面积极参与定增来增厚组合收益。截至季末权益仓位有小幅上升,行业配置仍以医药、光伏、电子和化工为主。

在股票最高仓位不超过20%的基金报告中,张清华表示,转债还是大盘债为主,加仓高等级债获取票息为主,择机参与利率债波段操作。

张清华表示,持仓以结构性调整为主,行业配置仍集中在医药、新能源、计算机、化工行业。转债方面,维持6%-7%的仓位,仍以持有大盘转债为主,部分触发赎回的个券转股或卖出,补仓部分新券和低价券。债券方面,加仓高等级信用债,以获取票息收益为主,同时择机参与利率债波段操作,杠杆提升至偏高水平,久期维持中性。

新基金打开被赎回超百亿份

张清华旗下基金2021年四季度均为正收益,不过净申购赎回差异较大。2020年11月27日成立的易方达悦兴一年持有基金,到2021年11月开放申购赎回,然后遭遇了超100亿的净赎回,其中A类净赎回50.77亿份、C类净赎回55.19亿份。而其他多只基金主要净申购多,易方达丰和净申购52亿份,易方达丰和净申购31亿份。

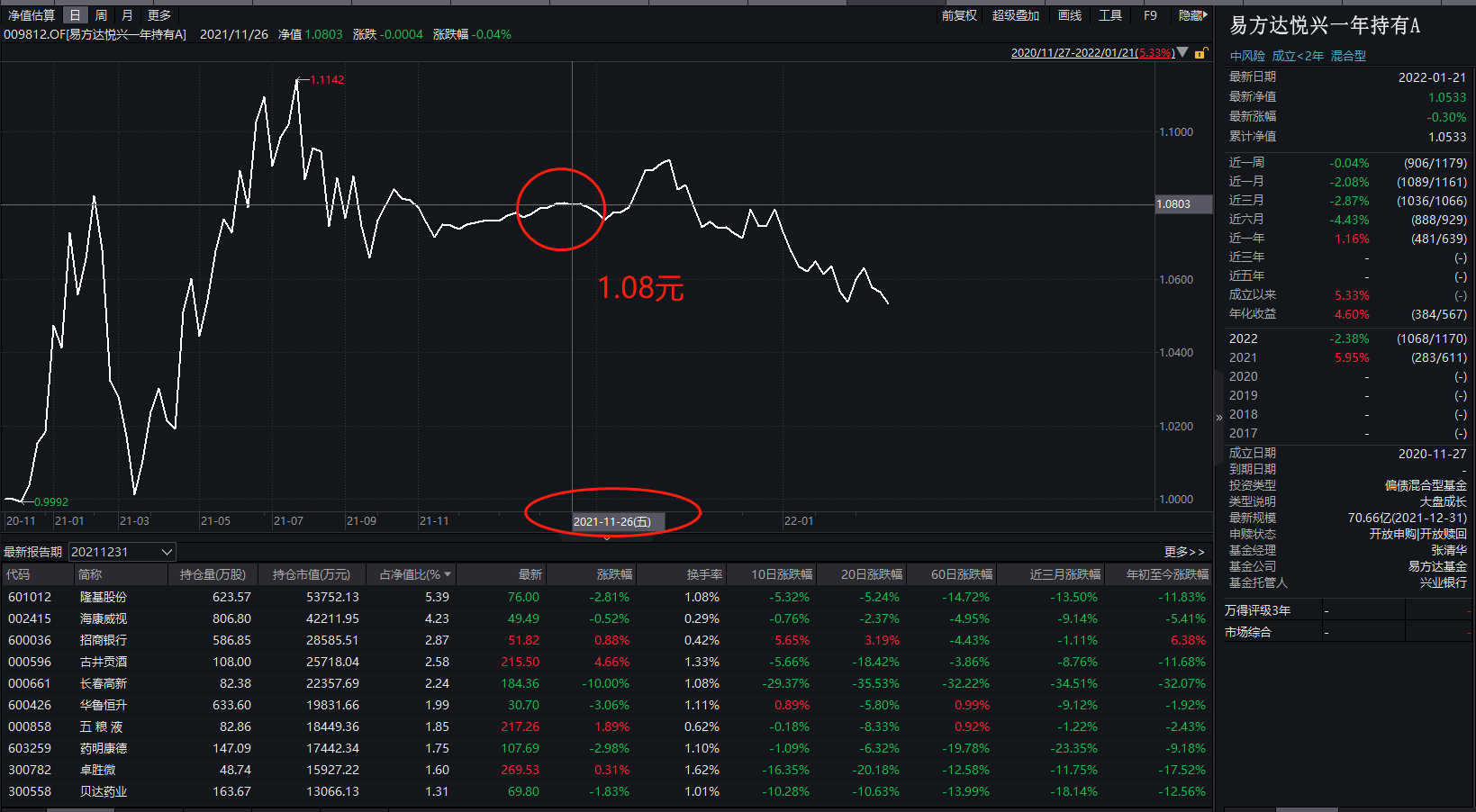

易方达悦兴一年持有发行时为199亿份,一年后打开就净赎回超百亿份,然后剩下92亿份。在2021年11月26日打开赎回的时候,该基金净值约1.08元,一年持有期间最高曾到1.114元。

图7:悦兴

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-01-24 10: 13

2022-01-23 19: 49

2022-01-23 09: 15

2022-01-23 08: 56

2022-01-22 18: 16

2022-01-22 17: 25