编者按:“数据解析基金经理,深度还原投资画像。”英华人物库推出全新栏目数说人物,用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。带你探寻基金的收益来源,选基先选人。

2021年新能源板块可谓是站上风口的最强赛道,但在今年的市场中并没有保持住去年的强势行情,且遭遇了较明显的调整幅度,“滑坡”明显。好在,近一个月以来新能源板块开始“回血”。Wind数据显示,截至5月26日,4月26日以来中证新能源指数涨幅超过25%,达到了26.5%。

此前乘新能源东风,一年凭借管理两只“翻倍基”而崭露头角的90后广发基金基金经理郑澄然,最近在接受中国基金报采访时表示,要分析今年以来下跌的原因,才能明白近期新能源板块的反弹逻辑。

郑澄然表示,开年以来,受外部环境变化、国内疫情反复等多种扰动因素的影响,除个别行业外,A股绝大多数板块都经历了一轮幅度较大的调整;在这个过程中,新能源板块由于过去涨得比较多,受一些交易筹码的因素和估值过高的影响,使得新能源板块在下跌过程中首当其冲。因此,最近的反弹表现也就会相对强劲一些。

他表示乐观看好新能源的这一轮反弹,后续在某个时点都会呈现出这种爆发式的增长,从而带动全球范围内持续较高的增速。

郑澄然 ,北大金融学硕士。证券从业年限7年。现任广发基金管理有限公司基金经理,曾先后任广发基金管理有限公司研究发展部研究员、成长投资部研究员。截止2022年5月,郑澄然历任管理基金数4只,在管基金产品为4只,现总规模达306.92亿元。

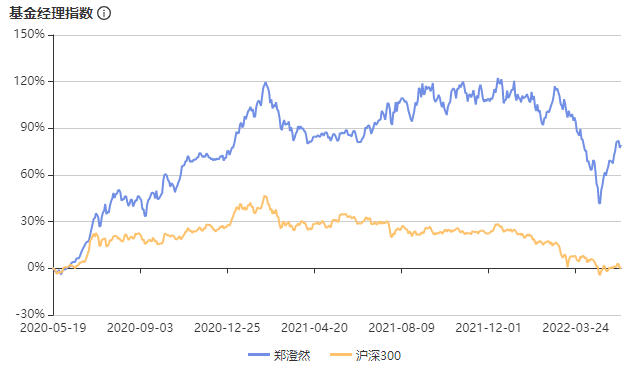

智君数据显示,郑澄然管理公募基金年限为2.01年,管理以来的年化回报为82.80%,而同期沪深300年化为0.34%,目前在管产品规模已达306.92亿。

郑澄然从业以来,一直始终专注于新能源制造业领域的研究,新能源板块一直是他深耕的方向。

投资风格上,郑澄然倾向于自上而下选赛道,自下而上选公司。在选股时,郑澄然特别看重的是是否是好行业,企业的长期成长空间;同时他也很看重是否是好企业,企业的质量如何,是否拥有绝对竞争力和护城河。

通过对郑澄然任职以来,在不同市场情景下的业绩表现进行分析,可以看出他牛市里表现优秀,在大盘股、小盘股和成长股投资方面表现优秀,上行捕获率均大于1。

投资框架上,郑澄然表示,他是从中观维度出发,通过对行业和板块供需改变和拐点的挖掘,并进一步结合估值情况来进行配置。

郑澄然的投资关键词有三点:成长猎手、敏锐感、理性高效

一、成长猎手

郑澄然表示,他自身还是更看好成长股。他表示,市场在短期也许会出现一种震荡向上的局面,不仅在成长和价值之间会呈现出结构化行情,即使是成长风格内部也会出现分化。

长期视角来看,他把股票比作是称重机,企业的盈利和对未来盈利的预期是决定股票涨跌的关键因素。成长股不仅基本面方面占优,而且未来增长的清晰度也比较强,所以郑澄然更加看好成长股的未来空间,他也做到了知行合一。

二、敏锐感

郑澄然从2015年入行起就一直从事新能源研究,深耕新能源赛道。他会对需求端有高成长性高景气度的产业长期跟踪,在供需有向上拐点趋势时再结合估值进行积极配置。

用他的话说即是“在成长性行业挣周期的钱”,郑澄然表示,“我的研究框架是从中观行业维度出发,寻找供需有变化、有拐点的行业,再结合估值水平进行配置。”也就是说,在龙头公司的市场话语权绝对提高的拐点时买入,在市场话语权绝对下降时并结合市场估值高估时卖出。

在这类周期成长类型里,他表示主要是赚周期成长最快的一段,然后就会对收益进行理性兑现,这源于他对行业有很强的敏锐感和深刻理解。

三、理性高效

在资本市场,高收益往往伴随着高风险的冒险精神。但郑澄然表示自己更偏向于谨慎保守、高效理性。“对任何新的东西,我都会保持相对理性的态度,即便长期趋势很看好,也会对其发展速度和进展持保守看法。所以对概念性质的东西,我也不会买。”

他特别强调二级市场的投资要追求胜率和确定性。“我更想通过胜率来控制投资风险。从中观行业的维度出发,只在确定性比较高的情况下才会重仓,非常看重胜率。”

至于个股层面的风险,我会通过分散化手段来做,配置比较重的个股都是龙头,长期有空间、竞争力很明确。”郑澄然表示,“胜率特别重要,判断错一次,对收益影响特别大”。

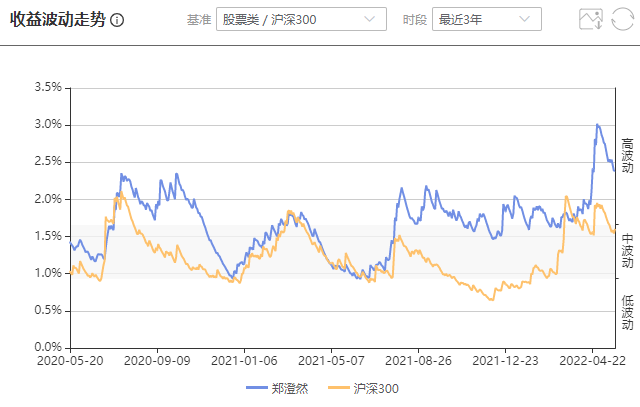

在管理风格上,郑澄然重行业配置,投资表现进攻性较强,其波动率整体上也要高于沪深300的波动幅度。在接手代表产品之后的表现中,郑澄然的收益波动率在0.95%-3.02%之间浮动,处于中高波动区间。

近1年,相比其它偏股混合型基金,其代表产品的基金波动率小于15%同类基金;在股市大跌中,年化波动率小于53%同类基金。

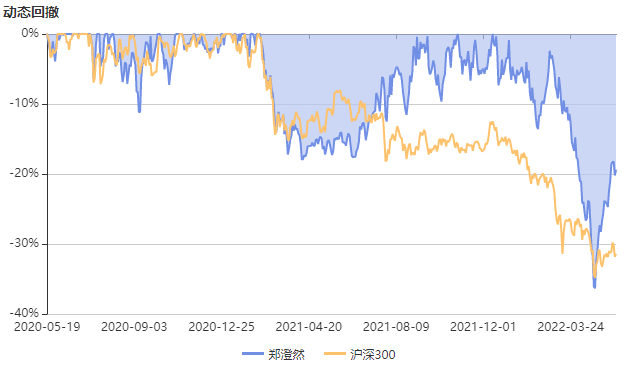

在回撤控制方面,截止5月25日,智君科技数据显示,去年7月到今年3月,郑澄然的动态回撤都远小于同期沪深300。近1年来看,郑澄然的最大回撤为36.32%,同期沪深300的最大回撤为29.16%。今年整个4月,受新能源调整行情影响,郑澄然的动态回撤都基本大于同期沪深300的动态回撤。而在5月开始,动态回撤又开始收缩并小于同期沪深300,这跟近一个月新能源板块的涨势有关。

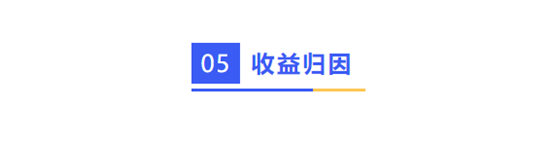

智君Brinson归因数据显示,郑澄然代表产品自接手以来以来,所获得57.09%的超额收益中,有27.25%归因于行业配置效应,有29.84%归因于选股效应。由此可以看出,

具体到行业来看,郑澄然在工业行业配置的标的,是代表产品业绩贡献的主力军,占比52.99%,其次是医药卫生和信息技术,对超额收益的贡献分别占比10.79%和6.85%。由此可见,郑澄然擅长于工业行业的配置。

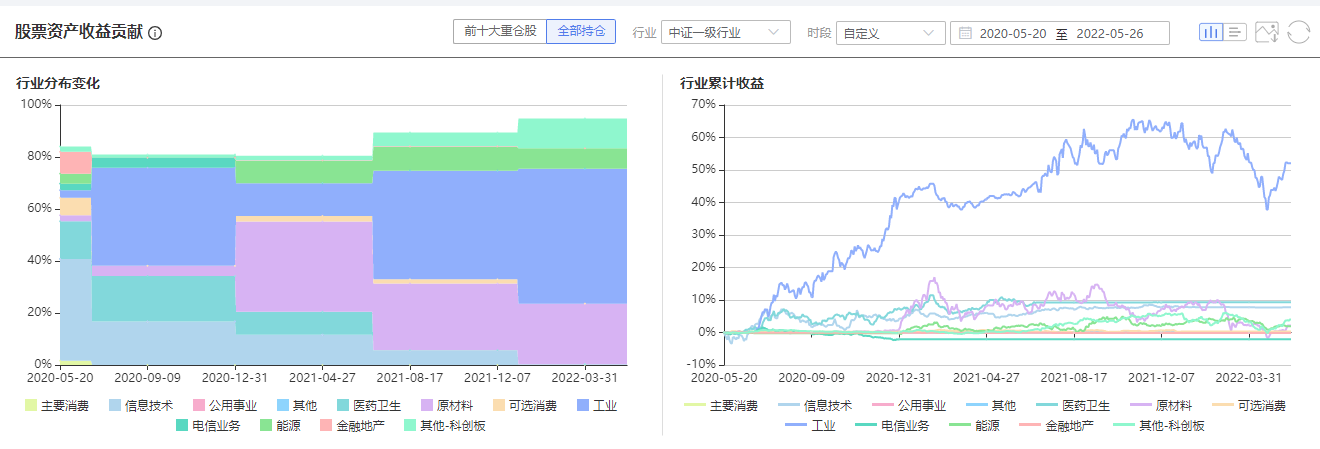

以郑澄然代表产品为例,截至目前,郑澄然的代表产品投资标的的投资风格多变,他的持股集中度较高,持股风格偏大盘成长型,中小盘很少布局。

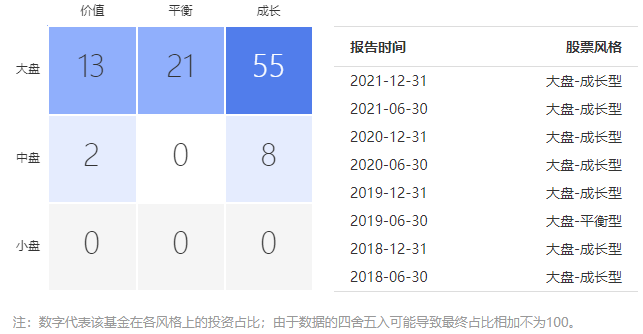

根据郑澄然代表产品的2022年一季报统计显示,前十大重仓股的平均持有周期为3.2个季度,持股周期较短,换手率较高。重仓时间最长的标的为杰瑞股份,已经连续重仓6个季度。此外,郑澄然新进的晶科能源、宁德时代、海优新材都属于新能源行业。他与买入就持有的长期投资者有稍微不同,郑澄然比较偏向及时兑现阶段性涨幅,然后寻找下一个机会。

以郑澄然代表产品的2022年一季报前十大重仓股为例,可以看出郑澄然大幅新进了新能源行业的标的,包括晶科能源、宁德时代、海优新材,且前五大重仓股都呈增持状态,但是整体持股集中度是有所下调的。

总体来说,郑澄然是一位拥有扎实基本功、深耕新能源、践行成长股研究的90后公募行业后浪。

郑澄然在接受采访时表示,近期光伏板块的反弹主要来源于扎实的基本面,而电动车产业链的反弹,主要是源于市场对疫情防控形势好转后的预期好转,以及后续可能持续出台的刺激汽车消费的相关政策,加之其基本面较好。

郑澄然表示,结合其估值、未来业绩的确定性、成长空间等因素的考量,他认为从投资性价比的角度来看,还是光伏最优先,其次才是、电动车和。

“相对来说,我更加关注光伏。就像我们常说的‘弹簧理论’,即受压弹性最好的弹簧韧性最强。一方面,硅料价格的下降有望带来中下游制造的强劲反弹;另一方面,光伏的需求在全球来看也是多点开花的,不仅是欧洲、中国、美国,东南亚、南美等地区都对光伏能源比较看好。”

而对于之前大热且颇具想象力的电动车板块,郑澄然表示,在需求端增长潜力还需要进一步再观察,因为目前来说增长更集中在欧洲和中国两个地区。要是需求增长的边际效应减弱,那么电动车板块的估值就会承受一定的压力。

展望后市,郑澄然表示,“全球范围内来看,疫情的影响逐步弱化,经济活动将逐步恢复常态化。疫情之后,新的发展方式和增长动能也将逐步浮现,中国的高端制造和新兴成长行业也将在更多领域展现出全球竞争力。未来将继续关注光伏、化工和机械等板块,周期有一定修复的机会,特别是具有成长性的周期类品种,在业绩上可以以量补价且有提估值的潜力。”

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-05-27 17: 24

2022-05-27 17: 47

2022-05-27 14: 17

2022-05-23 17: 39

2022-05-22 12: 33

2022-05-20 22: 03