编者按:“数据解析基金经理,深度还原投资画像。”英华人物库推出全新栏目数说人物,用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。带你探寻基金的收益来源,选基先选人。

日前,国海富兰克林基金发布高级管理人员变更公告,徐荔蓉于6月1日新任公司总经理。

作为市场上少有的从业超20年、管理基金超15年的实力派老将,徐荔蓉在多年投资实践中形成了对投资和市场的深刻认识。

“我自己对投资的理解是:它是我们现在社会在资本市场,或者说股票市场的一个映射。所以我觉得,投资很重要的一点就是:你如何能够认知自己,同时在社会里能够定位自己。这样的话,你的投资可能也会有比较好的结果。“国海富兰克林基金徐荔蓉表示。

“透过现象看本质,我觉得投资归根结底,是一个世界观的问题。“

—国海富兰克林基金 徐荔蓉

作为一名优秀的15年公募实力派老将,徐荔蓉拥有25年从业经验,15年多的投资经验。

徐荔蓉曾任中国技术进出口总公司金融部副总经理,后加入融通基金进行投研和基金管理工作;2004年徐荔蓉加入申万菱信基金任基金经理;2008年,徐荔蓉加入国海富兰克林基金,就在本月初,徐荔蓉新任国海富兰克林基金总经理。

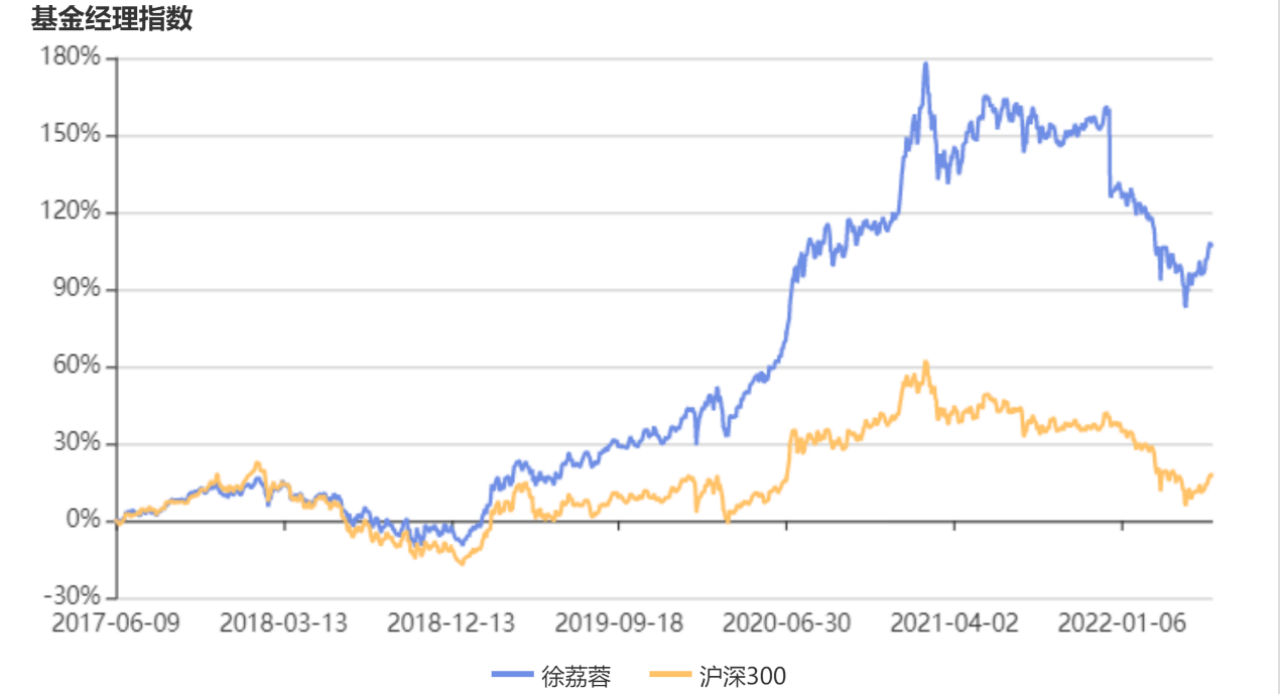

截至6月11日,徐荔蓉管理年限达15.56年,旗下在管产品共计8只,管理规模77.26亿元。智君科技数据显示,截至上述时间,徐荔蓉管理以来年化回报为12.95%,同期沪深300回报为11.15%。同时,徐荔蓉代表产品年化回报达11.31%,近5年,徐荔蓉旗下偏股混合型基金平均年化收益高于65%同类经理。

15年以上丰富基金管理经验,徐荔蓉认为,股票市场就是这个社会的映射,反馈到投资市场或者股票市场来说,也有各种各样赚钱和投资的方法,人性的贪婪和恐惧也都会在股票市场充分地体现出来。

“我自己对投资的理解是:它是我们现在社会在资本市场,或者说股票市场的一个映射。所以我觉得,投资很重要的一点就是:你如何能够认知自己,同时在社会里能够定位自己。这样的话,你的投资可能也会有比较好的结果。”徐荔蓉表示。

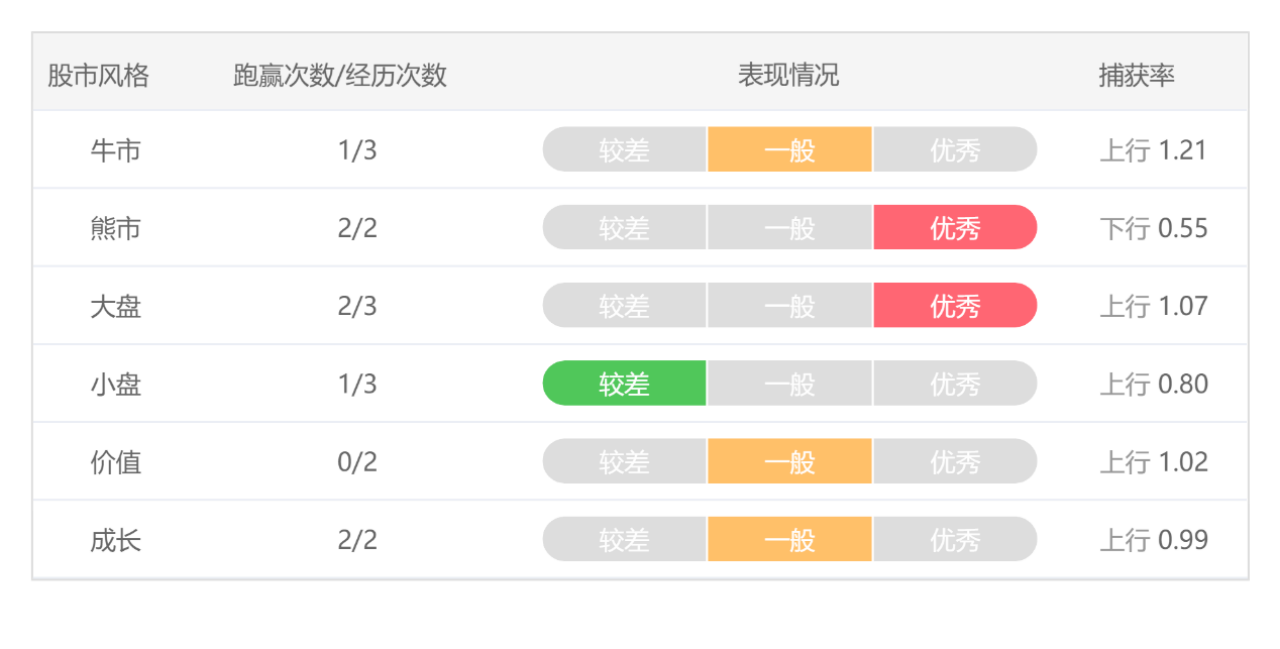

经历多轮市场涨跌,通过对徐荔蓉任职以来,在不同市场情景下的业绩表现进行分析,可以看出徐荔蓉在熊市表现均较为优秀,同时对于大盘股拥有更高捕获率。

智君科技数据显示,2019年1月2日至2021年12月13日区间内,沪深300震荡上行,涨幅为68.86%,同期徐荔蓉代表产品收益达151.69%;而2021年12月13日至2022年6月10日市场单边下行阶段,徐荔蓉代表产品下跌6.04%,同期沪深300下跌16.14%。

徐荔蓉的投资关键词有:自下而上、逆向思维、GARP策略

在投资框架上,徐荔蓉把自己定位为一个选股型的投资者,偏好“自下而上”地在各个行业选股,同时,徐荔蓉注重投资时保持逆向思维。在徐荔蓉看来,逆向思维的优势在于,有更多机会用很便宜的价格买到优质公司,前提是你要有足够的勇气和信心,因为逆向投资往往要经历长时间的忍耐。“所以想在中国投资,我时刻提醒自己的就是要有足够的耐心,能够坚持,同时要有足够的信心。还有很重要的一点是要有比较开放的投资心态,避免落入‘为逆向而逆向’的陷阱。”徐荔蓉表示。

因此,徐荔蓉在选股时强调“GARP策略”。徐荔蓉很少买市盈率非常高的公司,而是偏好估值相对合理的成长类公司稳定的标的。“我可能会去买那种成长比较稳定,但是估值很有吸引力,比较便宜的公司;也有一些公司,它的成长性会很好,但是它的估值不便宜,这就要根据每个公司的情况来具体分析,我也会去投资。最理想的就是,它的持续成长性又好,估值又非常便宜,这种就是可遇不可求。”徐荔蓉坦言。

具体到选股方面,徐荔蓉重点关注上市公司的三方面:第一,管理层值得信赖;第二,有足够大的成长空间;第三是收益风险比。

而在组合构建上,徐荔蓉注重均衡配置,会在各个行业、各类资产里都进行配置,也会适当配置大中小市值公司,同时徐荔蓉也关注个股行业之间的相关性。

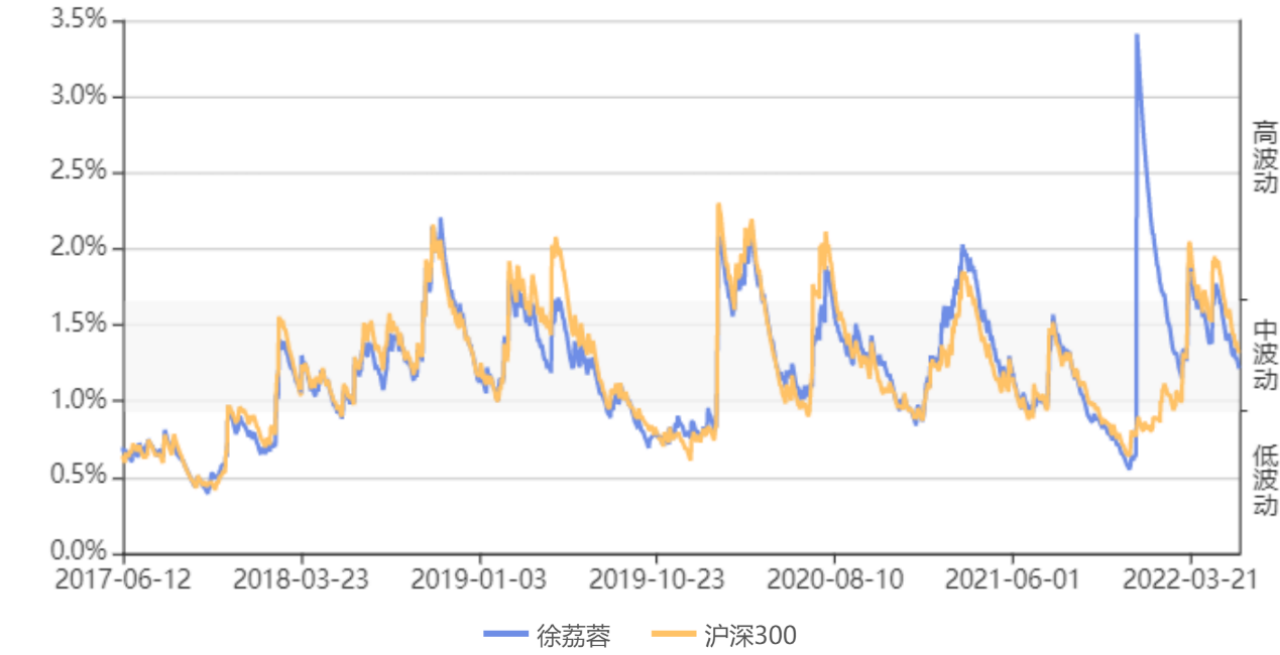

徐荔蓉追求注重组合风险调整后的收益,同时进行组合分散化配置,因此徐荔蓉对于波动控制较为出色。智君科技数据显示,在过去五年中,除了今年一季度外,徐荔蓉整体收益波动与沪深300高度趋同,收益波动波动率基本维持在1%至1.5%之间浮动,处于中等波动区间。

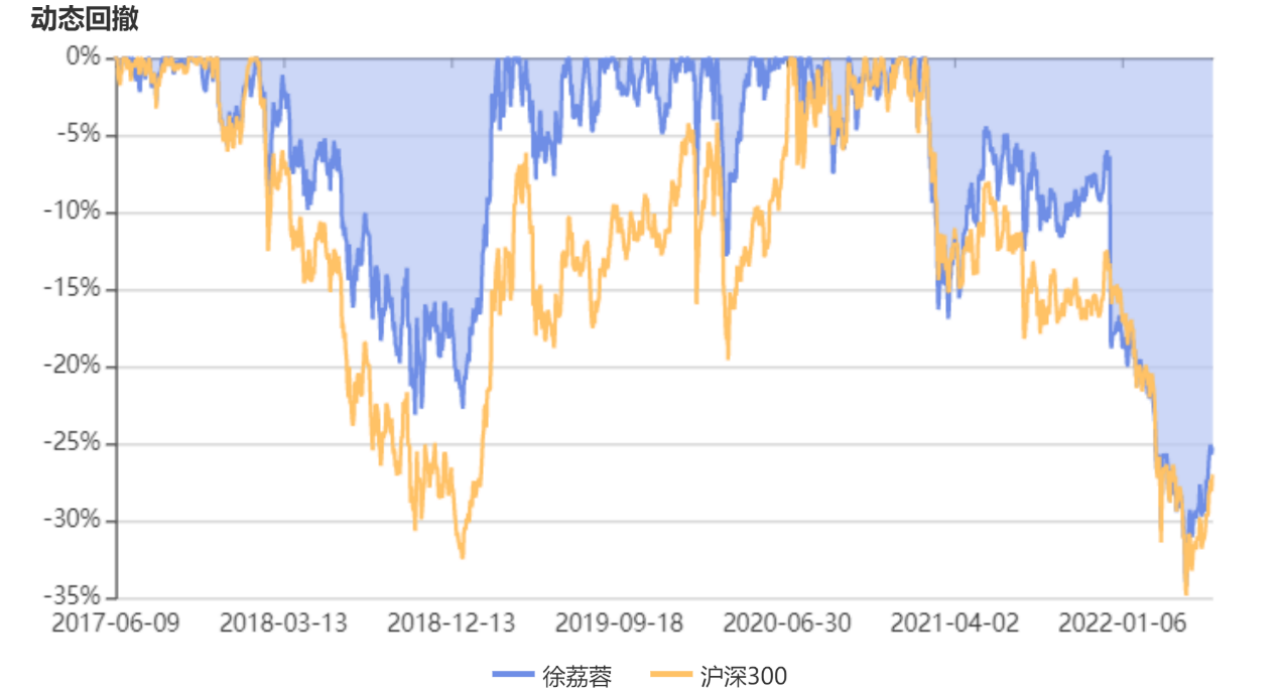

同时,在回撤控制方面,智君科技数据显示,截至6月10日,徐荔蓉近三年最大回撤为34.20%,同期沪深300最大回撤为34.84%;徐荔蓉近一年最大回撤为30.81%,同期沪深300最大回撤为28.22%。

从整体上看,在大部分时间,徐荔蓉回撤控制要优于同期沪深300表现。

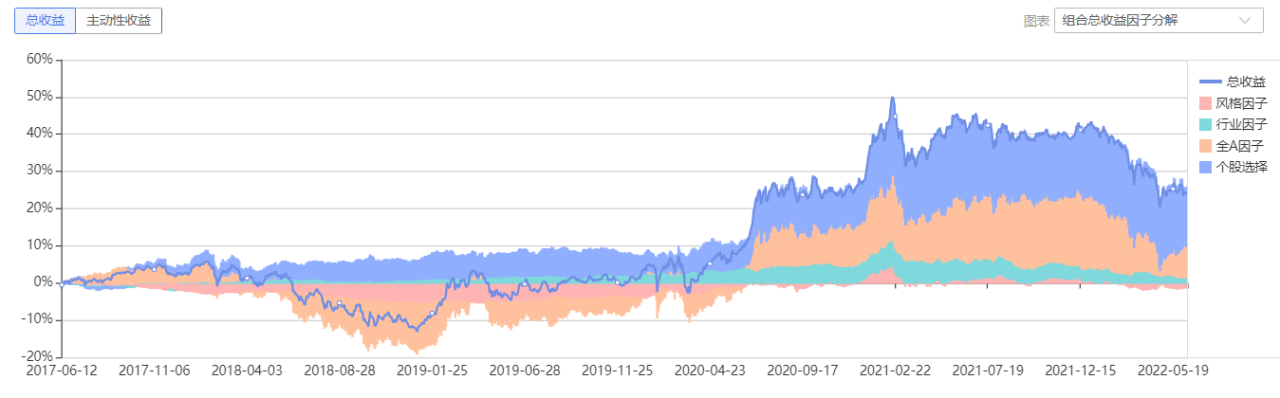

智君Brinson归因数据显示,截至6月10日,相较于沪深300,徐荔蓉代表产品近5年来所获得的34.67%超额收益中,有9.01%来自于行业配置效应,25.66%来自于选股效应。

作为一个选股型选手,徐荔蓉大部分超额收益来自于其“自下而上”选股的结果。“我不会轻易地去根据‘自上而下’来对仓位进行增加或者减少,而是取决于我‘自下而上’地在各个行业选股的结果。如果我选不出足够多的、符合我自己投资框架的个股,那我的股票仓位自然就会是低的。但是只要我能选出来,那我会一直保持接近满仓投资的格局。”徐荔蓉表示。

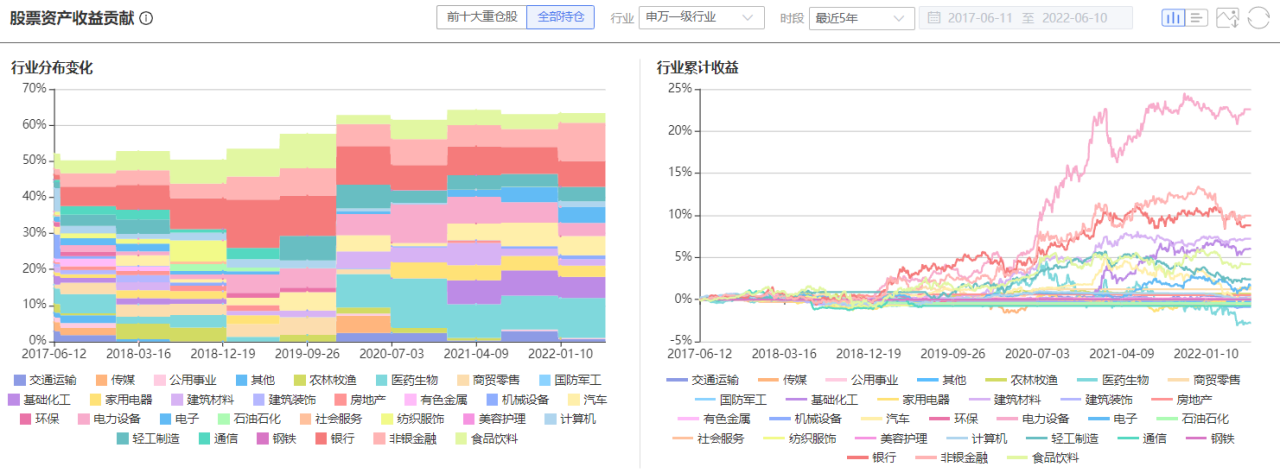

此外,从徐荔蓉代表产品的投资组合来看,徐荔蓉行业分布较为分散、偏好稳定。值得注意的是,近5年,电力设备行业为徐荔蓉提供了最高的行业累计收益,达到22.60%。

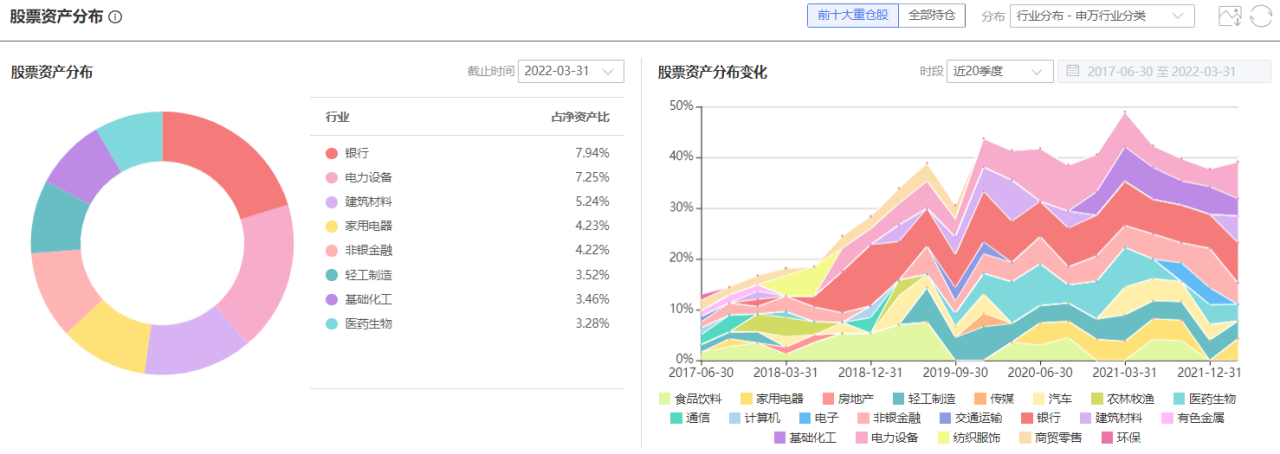

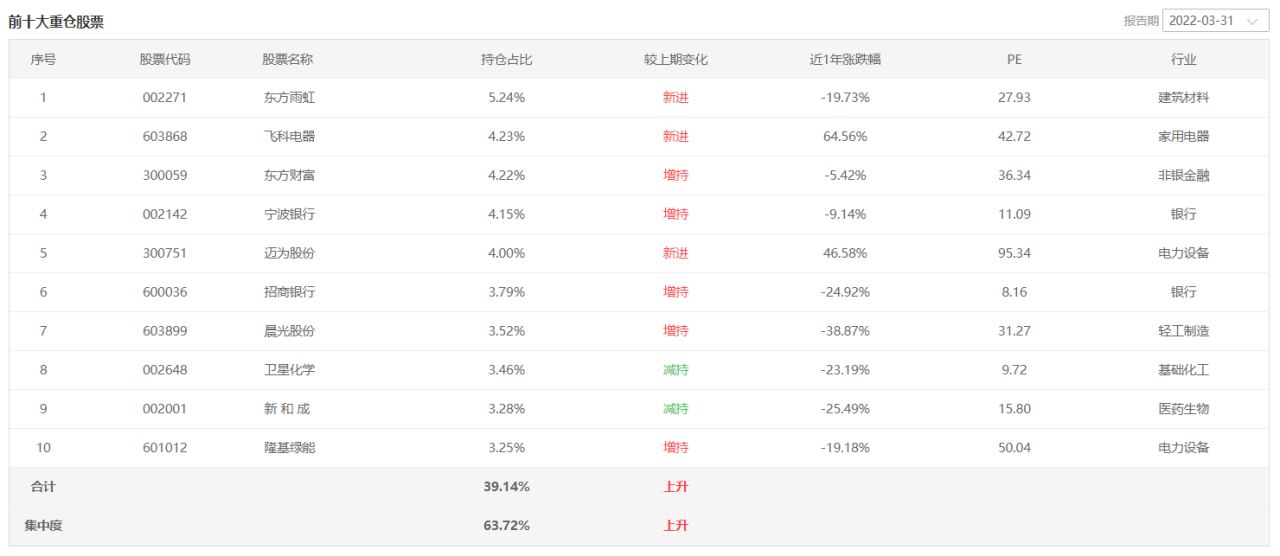

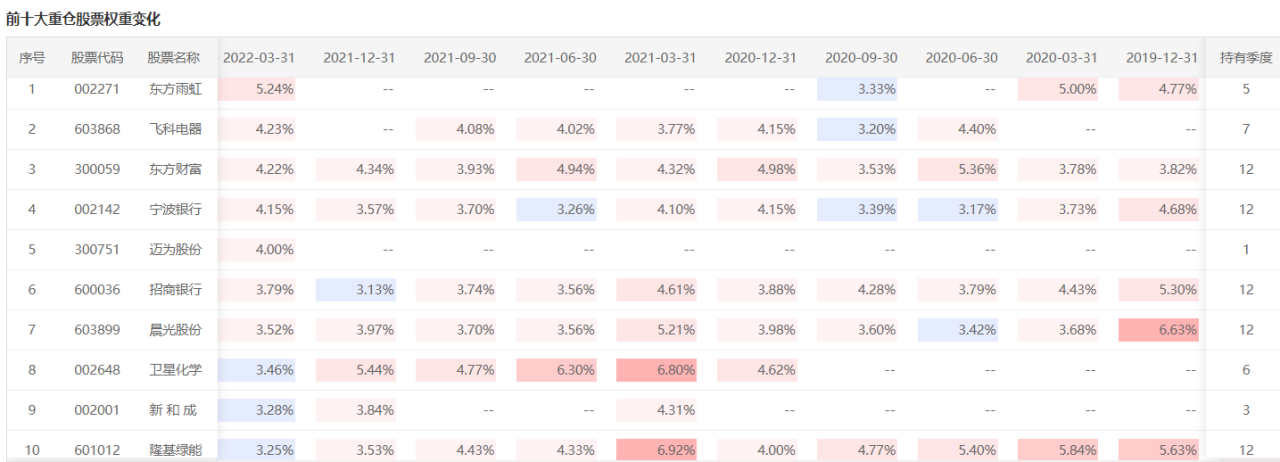

截至一季度末,徐荔蓉代表产品前十大重仓股主要配置在银行(7.94%)、电力设备(7.25%)、建筑材料(5.24%)、家用电器(4.23%)、非银金融(4.22%)、轻工制造(3.52%)、基础化工(3.46%)以及医药生物(3.28%)板块上。

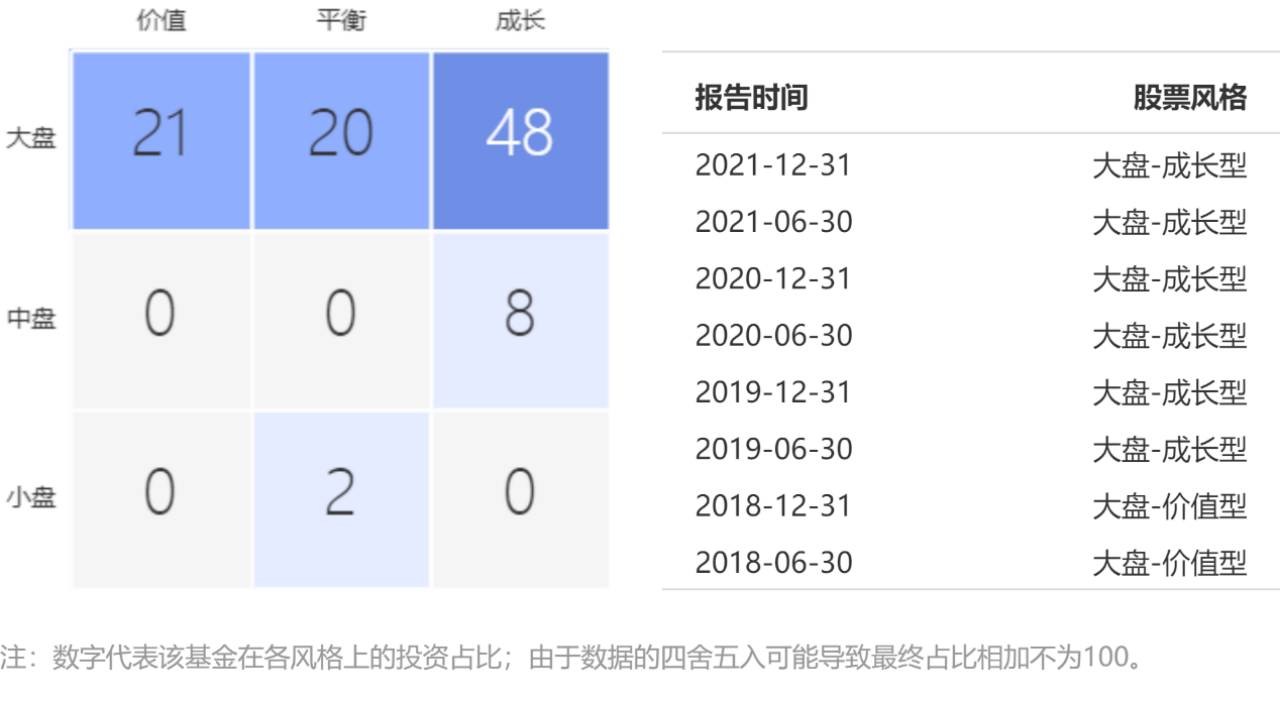

截至2022一季度,英华人物库重仓轨迹跟踪显示,徐荔蓉当前的持股风格为大盘成长型。从徐荔蓉代表产品的股票风格箱看,目前持仓以大盘成长风格为主,同时对于大盘平衡、大盘价值有所配置,对于中盘成长型、小盘平衡型配置较少。

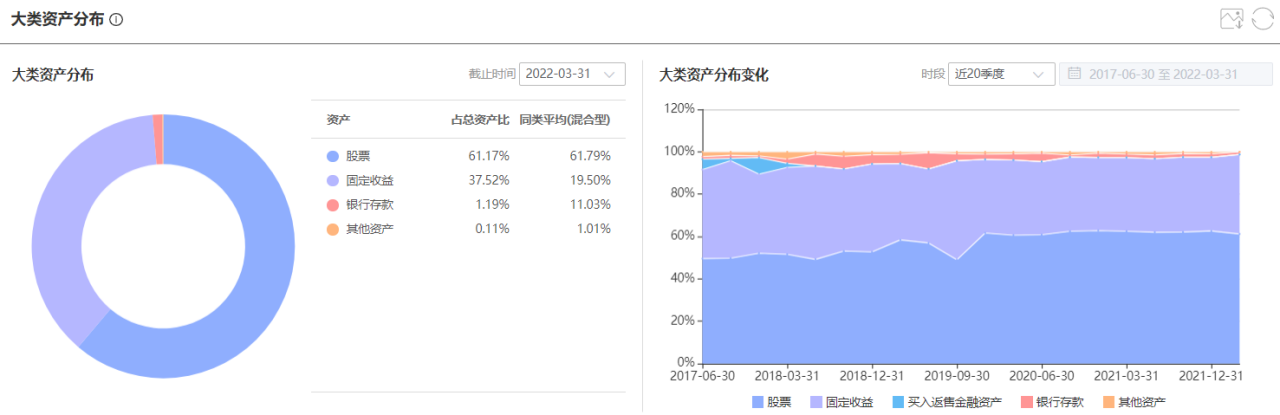

整体而言,徐荔蓉股票仓位占比处于中高水平,股票仓位维持稳定。数据显示,截至一季度末,徐荔蓉代表产品股票仓位占比为61.79%,2019年末以来,徐荔蓉代表产品股票仓位基本维持在六成左右。过去20个季度以来,该产品股票仓位最高时为2020年末的62.79%,最低时为2019年中末的49%。

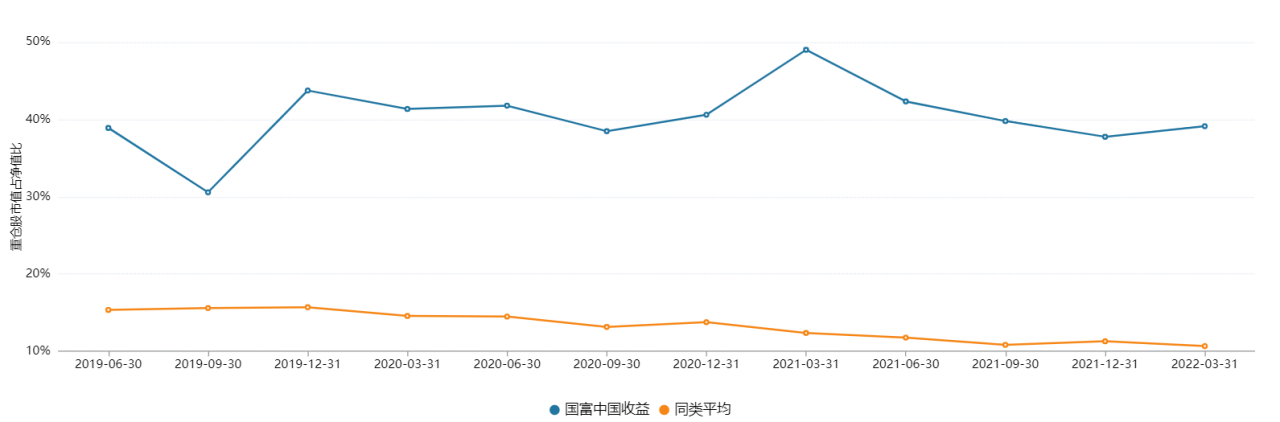

从重仓持股看,徐荔蓉重仓股持股集中度并不高。截至一季度末,徐荔蓉代表产品重仓股持股集中度为39.13%,同类平均水平为10.67%。过去三年,该产品重仓持股集中度最高时为2021年一季度,达到49.02%。

具体来看,智君科技数据显示,一季度徐荔蓉代表产品前十大重仓股中,仅一只为新买入(迈为股份)。此外,前十大重仓股中,有5只标的持有12个季度、分别有一只标的持有5个季度、6个季度以及7个季度,1只标的持有3个季度。

对比过去“先有牛市后有牛股”的观点,徐荔蓉认为,市场已经真正进入了先有牛股,后有牛市的时代,而作为选股型投资者是否能够在市场上寻找到足够多的符合选股标准的优质公司是判断未来长期市场发展的主要因素。

徐荔蓉在产品一季报中提出对中国股票市场的中长期前景仍然非常乐观。“股票市场的短期波动经常难以预料,各类信息在新媒体的催化放大下急速传播,伴随机构投资者之间日趋激烈的预期博弈,中国股票市场的动量驱动-即追涨杀跌的特征也更加明显,对我们偏逆向的投资者这意味着投资机会的不断涌现,唯一需要的是对公司深度的研究和理解以及足够的耐心和信心。”徐荔蓉指出,适度调整收益率预期,选择适合自身收益风险偏好的投资期限可能是应对市场波动的较好方式。

展望后市,徐荔蓉近期表示,从方向来看,现在是一个比较合适的底部区域。“首先,我们看到有相当数量成长性不错的公司,股息率与2008年、2018年相比是上升的,在当前的宏观环境下提供了一定的安全边际。第二,一些优秀的公司因为各种原因,估值跌到了比较低的位置,相对所属行业甚至整体市场都是折价的,对于偏长线的投资者,提供了非常好的买点。第三,A股甚至港股仍然是偏动量驱动的市场,特点就是追涨杀跌,当杀跌的时候大家就会把负面因素过度放大、无限延展。目前时点从情绪面来看,一些偏中短期的投资者,他们的假设是过于悲观的。“

同时,徐荔蓉认为,尽管当前是投资比较好操作的时间点,但是大家可能要把收益率预期调低,因为宏观环境慢慢映射到股市上来需要一定的时间,风险溢价提升会导致预期回报下降。另外,二级市场将表现为偏结构性的行情,不再是普涨的局面。

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-06-13 14: 46

2022-06-09 17: 50

2022-06-10 18: 04

2022-06-08 22: 23

2022-06-08 16: 01

2022-06-06 08: 32