编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

中欧基金披露旗下产品二季报,葛兰在管产品的最新情况也得以披露,截至二季度末,葛兰最新管理规模再次突破千亿。

十大重仓股方面,以其管理规模最大的中欧医疗健康为例,博腾股份、智飞生物退出前十大,同仁堂、九洲药业进入前十大。

本期「调仓风向标」,基金君将为大家详解葛兰二季报及其调仓变化。

在管规模重回千亿

医疗服务板块继续重仓、CXO有增有减

中欧基金葛兰是备受投资者关注的一位基金经理,“兰兰”成为基民对她的称呼,刚刚披露的季报也显示出她二度投资情况。

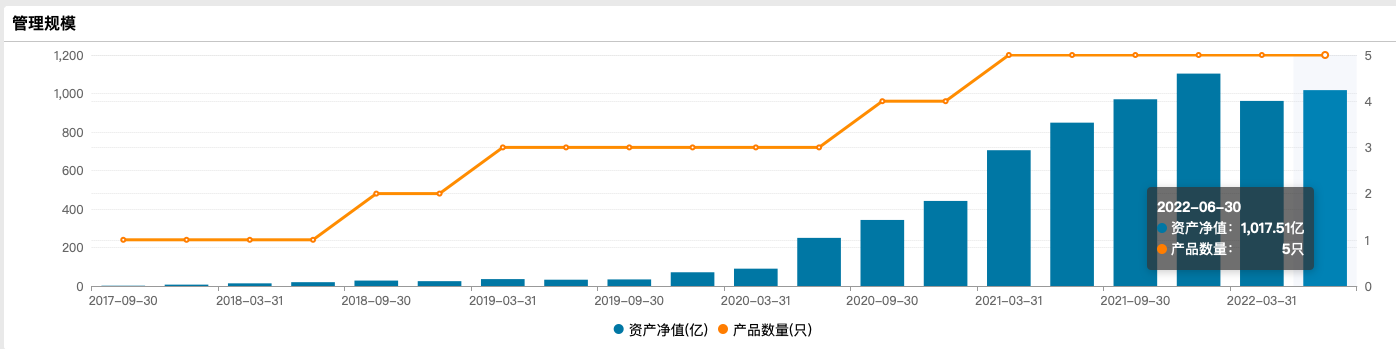

截至二季度末,葛兰的管理规模再次突破了千亿。葛兰在管的5只基金合计管理规模为1017.51亿元,较一季度末增加56.01亿元。

虽然,葛兰的代表作中欧医疗健康二季度份额略有下滑,但由于二季度行情好转,该基金的净值规模从一季度末的约684亿元回升至二季度末的711亿元。

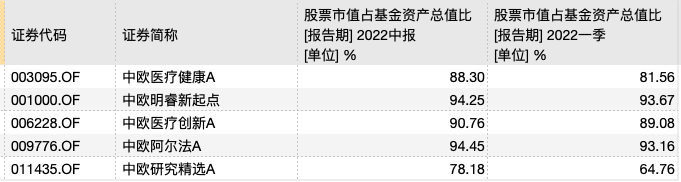

二季度,葛兰在管的5只基金股票仓位均呈现不同程度上升。

其中,中欧医疗健康基金二季度末基金股票市值占基金资产净值比例为88.30%,较一季度末的81.56%上升了6.74个百分点。

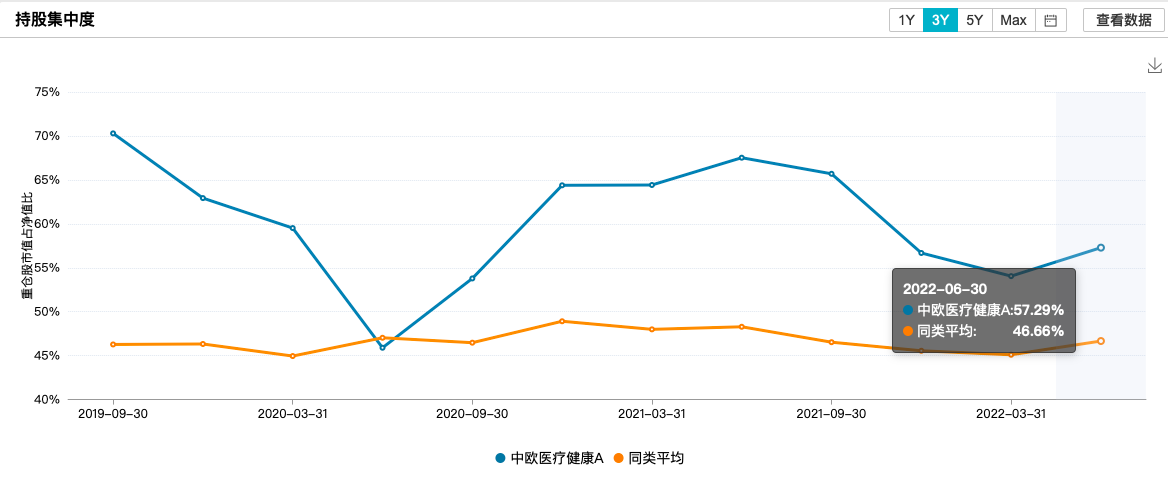

其中,前十大重仓股持仓占比合计为57.29%,与上季度末54.05%相比,持股集中度进一步增加。

十大重仓股方面,以其管理规模最大的中欧医疗健康为例,截至二季报,葛兰增持了爱尔眼科、药明康德、康龙化成、迈瑞医疗、片仔癀;此外,博腾股份、智飞生物退出前十大,同仁堂、九洲药业进入前十大。

具体到各个子行业来看,爱尔眼科被增持至第一大重仓股,截至2022年二季度末,持股数量为1.61亿股,持仓占比为10.11%,此前一季度末的持股数量为1.49亿股。另一只医疗服务股通策医疗也获得增持。CXO方面,康龙化成、泰格医疗持有比例上升,而凯莱英、药明康德持有比例减少,中药股片仔癀、同仁堂持股数量也新增。

回报方面,葛兰在管产品中的3只产品二季度回报超10%,而她在管规模较大的中欧医疗健康、中欧医疗创新二季度回报超4%。而随着二季度净值的回升,有4只基金出现了不同程度的净赎回,其中,二季度净值增长率达13.85%的中欧阿尔法被净赎回份额最多,达4.2亿份;其次是中欧医疗健康,该基金二季度被净赎回2.05亿份;而中欧研究精选、中欧明睿新起点在二季度分别被赎回1.29亿份、0.23亿份。而中欧医疗创新截至二季度末该基金份额合计为62.38亿份,较上季度末的58.31亿份增加了4.07亿份。该基金二季度净值增长率在5只产品最低,为4.35%。

重点看好五大方向

中欧基金葛兰在中欧医疗健康二季报中表示,尽管短期市场波动难以避,但依然看好医药生物板块的中长期投资机会。在基金操作层面,仍将坚持以企业的长期投资价值为投资导向,严格按照投资框架进行个股选择,在长期看好的核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向着重布局。

回顾2022年二季度,葛兰认为,国内疫情的反复,叠加海外经济增长的不确定性、流动性、地缘政治等宏观环境的复杂变化,对全行业都产生了较大的短期冲击。从基本面角度来看,医药生物板块在季度初也受到了疫情的较大影响,但截止至半年末,大部分企业已经出现了较为显著的恢复。政策总体延续了稳健、积极的趋势,引导行业向有真正创新、有临床价值、提供高性价比产品及服务转变的导向没有变化。

值得关注的是,根据公开披露的信息显示,中欧医疗健康权益资产占比、前十大重仓个股较上一季度略有调整。葛兰在季报中表示,疫情短期冲击导致了部分公司出现了较大幅度调整,但其中优秀的公司的长期增长驱动因素并未出现重大变化,因此也进行了相对积极的布局。

展望未来,中欧基金葛兰指出,创新相关的市场还远未触及国内市场的天花板,海外市场也在逐步蓄力中。伴随我国居民人均收入及认知水平快速提升,医疗服务以及消费性医疗的需求仍在快速增长且未得到充分满足,未来空间依然巨大。整体而言,葛兰表示依然看好医药生物板块的中长期投资机会,但短期市场波动难以避免,将继续努力为持有人创造长期投资回报。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-07-22 14: 30

2022-07-22 14: 00

2022-07-21 11: 42

2022-07-21 15: 21

2022-07-20 17: 01

2022-07-20 11: 40