编者按:近期,基金三季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

随着三季报密集披露期到来,基金经理们近来努力的成绩也得以曝光。对于风格频繁变幻、整体震荡下探的三季度A股市场,一向坚守价值风的中泰资管基金经理姜诚在其代表产品中风趣地表示,“虽然产品净值没有特别大的波动,排名却总是上蹿下跳,这深刻说明了一个道理:排名不由自主,全凭市场喜好。”

本季度内,姜诚在仍旧跑赢基准收益,保证个人基本盘的同时,与商园波携手新发一只二级债基产品,管理总规模达到142.84亿元;在持仓变化上,姜诚调出了部分地产、化工行业的个股,转而选择两只头部银行股。

本期【调仓风向标】,基金君将为大家解读中泰资管姜诚在2022年三季报中的调仓变化。

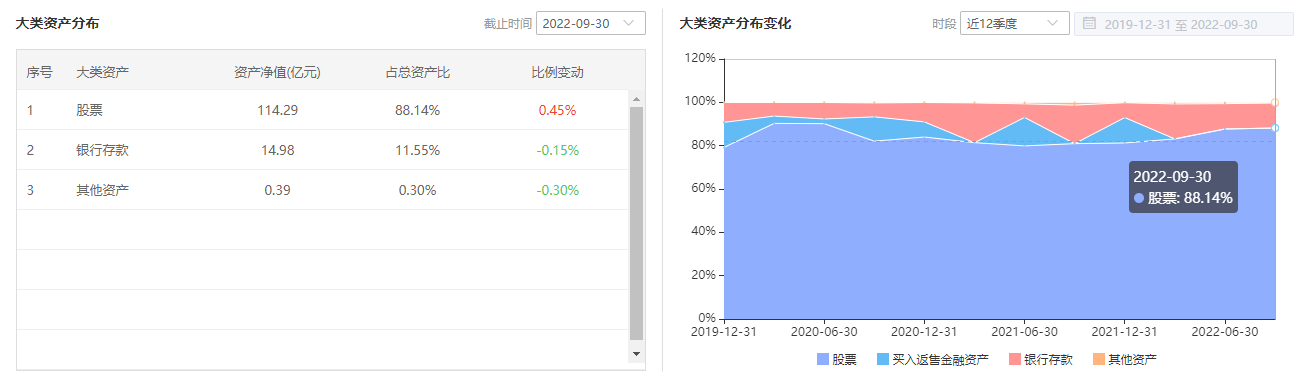

权益仓位占比微升

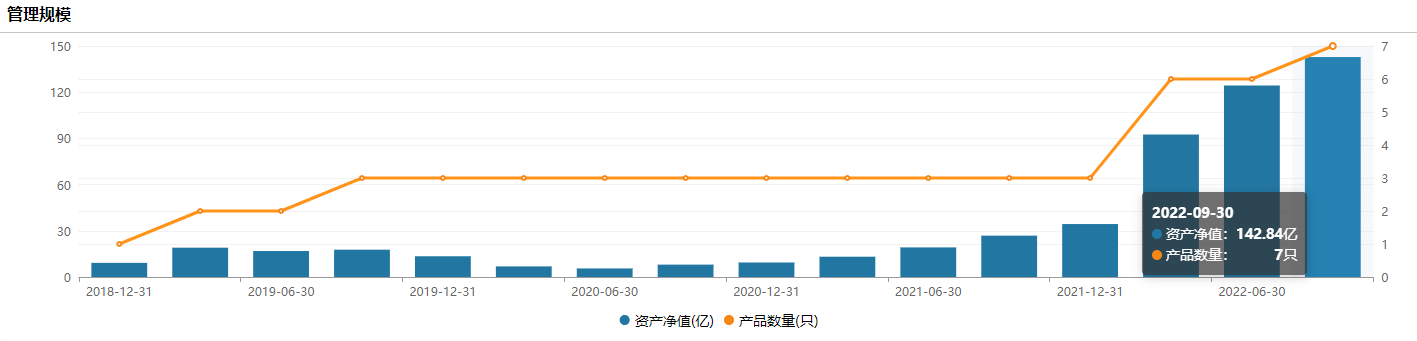

管理规模再增近15%

在三季度的操作中,姜诚持续“稳中求进”的步伐,对旗下产品的股票类资产的总仓位再提升,占净资产比达到88.14%;银行存款和其他资产的占比则相应下降。

从行业配置上来看,姜诚在制造业的投入仍然占据最大比重,批发和零售业、建筑业则分列二三位。

姜诚在本季度内较为明显的调仓变化体现在金融业,持仓占净值比较上期提升了两个百分点,这体现在其代表产品“中泰星元价值优选”中;而另一只代表产品“中泰玉衡价值优选”则延续了以往的投资风格。

(姜诚旗下在管产品一览)

(姜诚近年管理规模及产品数一览)

本季度,姜诚首次与中泰资管债券基金经理商园波携手,共同发行一只全新二级债基产品,产品规模目前达13.74亿元;结合姜诚原有产品的规模提升,截至本季度,姜诚目前合计管理基金产品7只,总管理规模达到142.84亿元,较上期增长14.86%。

持续加码原有重仓

两大头部银行进入前十

许是由于三季度的震荡行情,再次让以新能源为代表的成长风出现休整态势。

(姜诚在管基金三季度重仓股票一览)

纵观本季度姜诚旗下全部产品的重仓情况可知,作为价值投资的坚定拥趸,姜诚旗下产品合计的十大重仓股并无较大变动。而相比二季报,本季度姜诚的十大重仓股占净值比提升了近五个百分点,达到54.5%,集中度大大提高。其中最大的变化是银行股的强势加入:工商银行和招商银行换下原有的浙江龙盛与武商集团,分别跻身十大重仓股的第6和第10位。

有关银行股的看法,姜诚在其个人的社交账号上发表了近期观点:从已经发布的三季度财报或预告中看,部分区域性银行利润高增,不良率下降,拨备覆盖率提升,堪称亮眼。而近两年,市场对于“好银行”的看法也在发生变化。吸收存款(负债),发放贷款(资产),是银行的核心业务,长期看,未来也大概率依然如此。“所以盈利能力的差异主要体现在两个方面,一是资产端获取高风险收益率的能力,二是负债端吸收低成本存款的能力,长期绩效则体现为长期平均更高的净息差,或者说扣除掉信用成本之后的真实的净息差。”

具体到代表产品的运作上,姜诚在产品“中泰星元价值优选”中体现出了对银行股的青睐:

(姜诚代表产品“中泰星元价值优选”十大重仓股)

在本产品中,中国神华、浙江龙盛被调出前十,工商银行与招商银行则以8、9位的位置加入十大重仓,其余8只原有重仓股均在本季度获得增持。值得一提的是,近一年来,姜诚重仓的两只银行股都有不同程度的下跌:工商银行跌幅近9%,招商银行跌幅则达到49.64%。

对于这个时点买入的原因,姜诚也在社交平台上说到:“(银行间)除了明确看到的利润增速差异外,不良率差异的可持续性还有待时间检验,至少还不能当作默认前提。”他表示,银行的业务有些复杂,好在当下大家的估值都不贵,也不必纠结于谁是最好的。但这些关于α的疑问点,值得长期跟踪并不断修正判断。

而在姜诚的另一只代表产品“中泰玉衡价值优选”,则保持了之前的十大持仓,没有任何变化。具体到个股上,姜诚选择对建发股份、上海医药、武商集团进行了适量减仓,但十大重仓的序次并未发生变化,其余全部加仓。

(姜诚代表产品“中泰玉衡价值优选”十大重仓股)

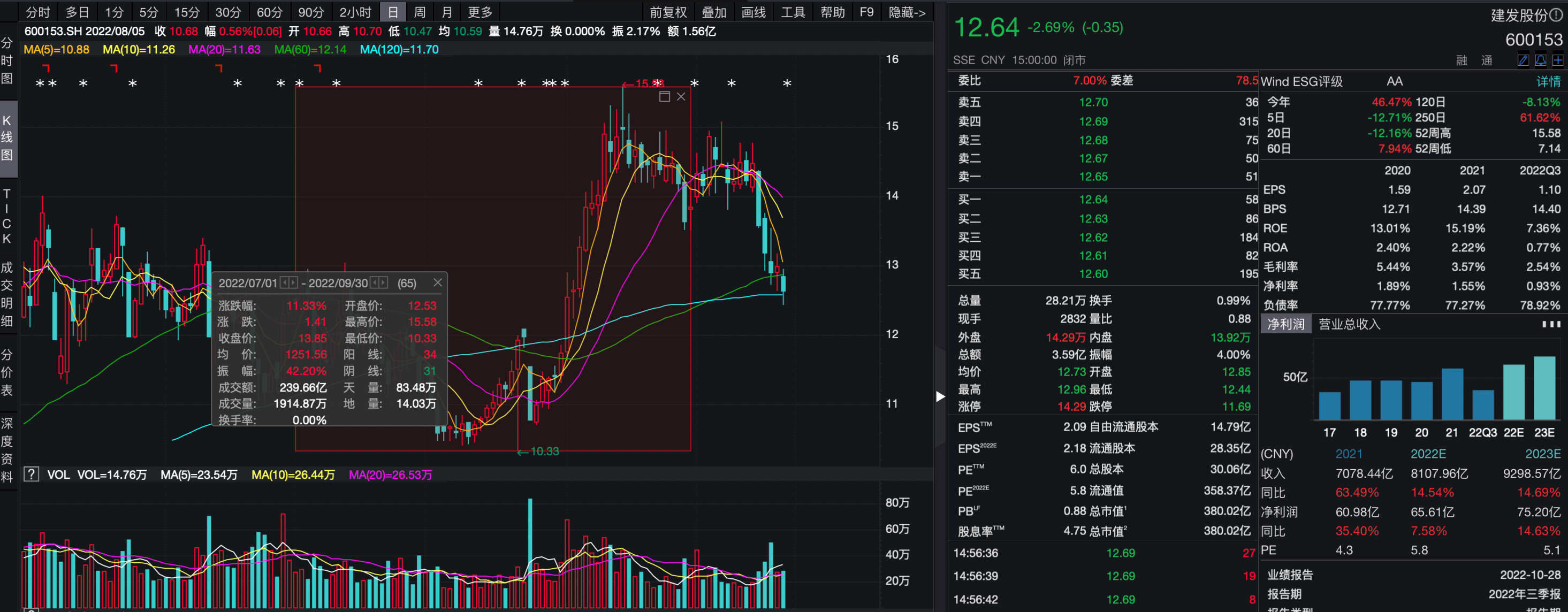

值得一提的是,在震荡下行的三季度A股市场,建发股份走出了“先抑后扬”的趋势,在三季度内累计涨幅达11。33%。而在姜诚的两大主要产品中,分别做出了加仓与减仓的不同操作。

(建发股份股价走势图)

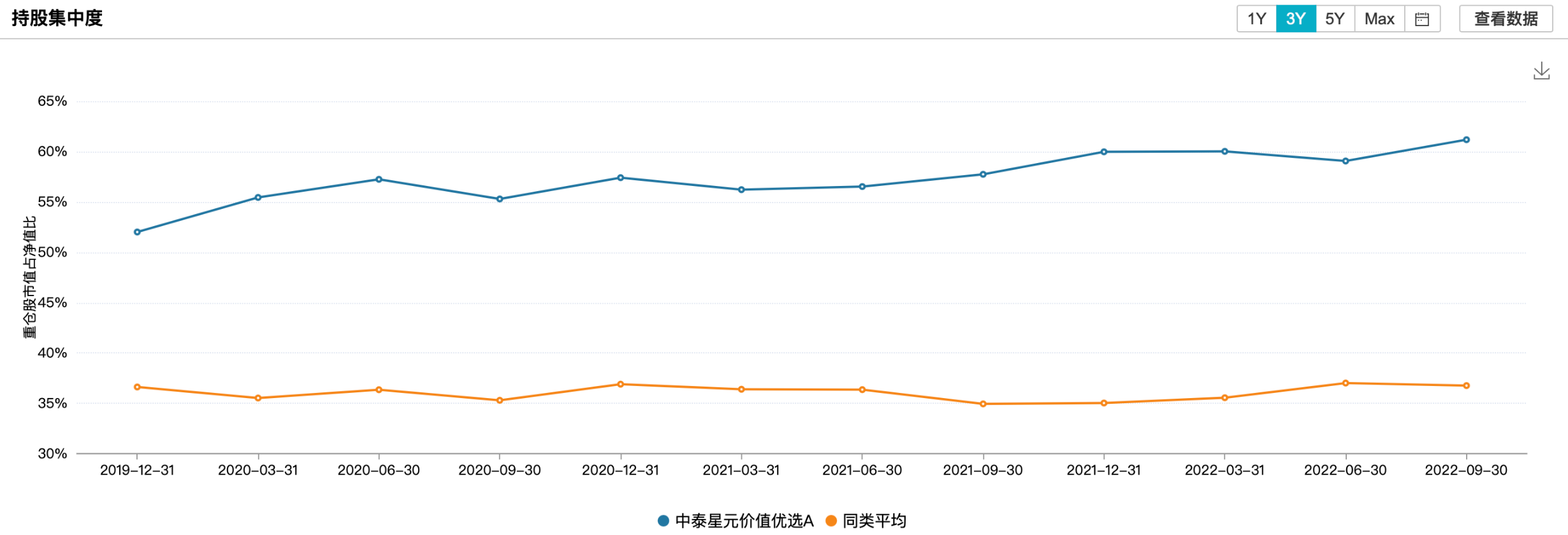

在持股集中度上,“中泰星元价值优选”与“中泰玉衡价值优选”则同样延续了过往稳中有增的趋势,分别为61.17%和64.49%,高于同类基金平均水平。

不做预判 只做应对

以从容心态应对市场走向

作为一位略显“佛系”的价值派基金经理,面对一季度的逆势上扬的“好运”、二季度跌宕起伏后的“不贪心”,姜诚在本季度的业绩表现则以“平稳”贯穿始终。

在本季度的总结中,姜诚依旧不对后市做出过多展望。他在三季报中再次阐述了他的资产配置核心逻辑:“我们的目标是以尽可能低的价格买尽可能好的东西,好东西的评价标准是长期重量,而非短期趋势。”低价的好货更多埋藏在市场的偏见之下,所以投资组合形成于对市场的被动应对,而非主动调配,或者说是主观认知和市场出价的交集。

姜诚说道,市场纠结于需求的拐点,需求依赖于政策。退回到投资的原点,会发现拐点并无太大意义。“价值是‘重量’,而非‘趋势’,真正重要的是长期结构性因素,而非周期性因素。”

面对经济增速放缓的大趋势,姜诚说道:减速不意味着投资价值的损耗,高速到低速的转换过程虽然是一次性阵痛,长期看存量经济却更可能催生更好的产业格局,更好的产业格局带来更丰厚的利润。“长期利润是价值的决定因素,而非过程中的曲线形态。”

有关之后的投资走向,姜诚表示:“结合竞争力和估值状态,当下的组合比较稳固。至于市场会如何走,无需判断,应对即可。”

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-10-31 09: 48

2022-10-31 09: 44

2022-10-31 09: 42

2022-10-29 18: 07

2022-10-29 18: 04

2022-10-28 17: 06