编者按:近期,基金三季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

三季度是全球宏观环境变化较大的一个季度,国内权益市场的表现更堪称是“跌宕起伏”,除了煤炭板块获得正收益以外,其他一级行业普遍走势不佳。作为一位以消费见长的“沙场老将”,焦巍在当前消费股跌幅严重的市场环境中,基金净值承压。但拉长时间来看,焦巍的长期管理业绩依旧名列前茅,大幅超过同类平均水平。

三季报显示,焦巍在管产品依旧维持高仓位策略,但在持仓组合方面,三季度焦巍减少了持仓中医药的比重,进一步增加了消费类个股如地方白酒和啤酒的比重。不仅如此,焦巍更是在其代表基金中增加了传统能源行业的重仓持股。

对于当前的市场,焦巍认为,从中长期视角来看,A股正处于一个类似于2012年尾部时期的关键时间窗口。如果外部的各种条件配合,那么这一窗口不排除成为一轮重要指数级别行情起点。但相较于2012年,中国经济面临的内外部形势都更为复杂,还不能简单的给出定论。

“幸运的是,对于长期投资者而言,与其预测周期,不如被动挺过周期;与其预测潮汐的方向,不如直面潮汐径自独行。在这种时刻,对自己投资特色和能力圈范围的再认识,以及与持有人的沟通,更加重要。”焦巍再次在季报中写下自己的深刻感悟。

本期「调仓风向标」,基金君将为大家详解银华基金焦巍的三季报及其调仓变化。

在管基金仓位小幅提升

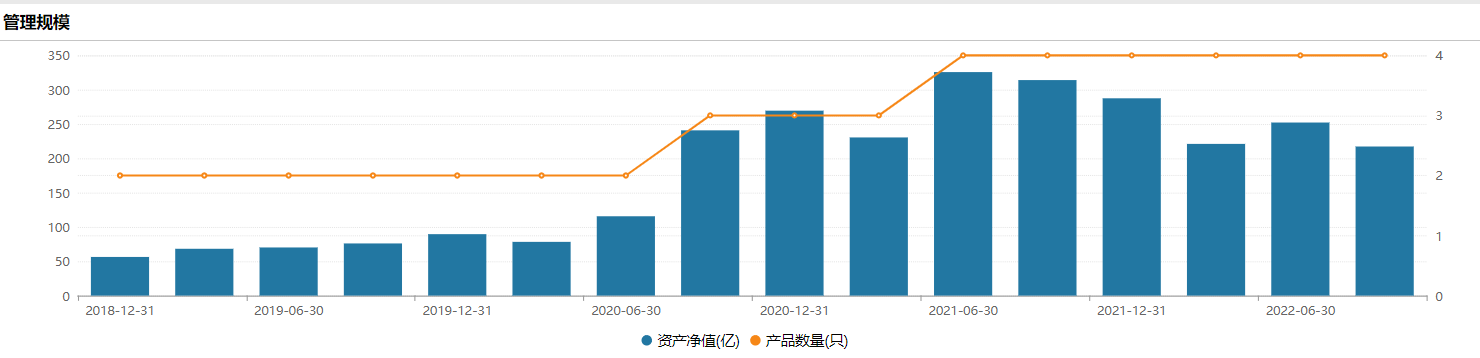

今年三季度,在国内外双重压力下,A 股市场整体表现较弱,其中沪深300指数下跌15.16%,上证指数下跌11.01%,创业板指数下跌18.56%。同期,股票市场分化明显,场景及信心受影响的消费呈震荡下行态势。在此背景下,以消费为主要“掘金”领域的焦巍也无法“大展拳脚”,其在管资金规模出现了一定下降。

截至三季度末,银华基金基金经理焦巍在管4只基金,合计管理基金规模为217.21亿元,较二季度末的252.14亿元缩水了34.93亿元。其中较为知名的一只基金——的银华富裕主题混合,截至三季度末的规模为170.60亿元,占其管理总规模的四分之三。

值得注意的是,除去净值变化带来的规模被动缩水外,焦巍在管产品的并未出现较大的份额波动,投资人对于消费行业及焦巍本人管理能力的信心或许从中能够可见一斑。

根据最新三季报,焦巍在管产品依旧维持高仓位策略,除银华富饶精选三年持有外,其余3只在管基金的股票资产占比均超过90%,银华富裕主题为93.98%、银华富久食品饮料精选为93.56%、银华富利精选为92.59%,均大幅超过同类基金平均水平。

同时三季度4只在管基金均不同程度地提高了股票仓位。其中银华富久食品饮料精选股票仓位提高幅度最大,由89.34%升至93.56%,提高了超4个百分点。

减持中医药

增仓酒类、能源股

三季报中,焦巍一如既往地向基金持有人汇报了三季度的主要操作。在三季度调整剧烈的市场环境中,焦巍减少了组合里中医药股的比重,而进一步增加了消费类个股如地方白酒和啤酒的持仓。

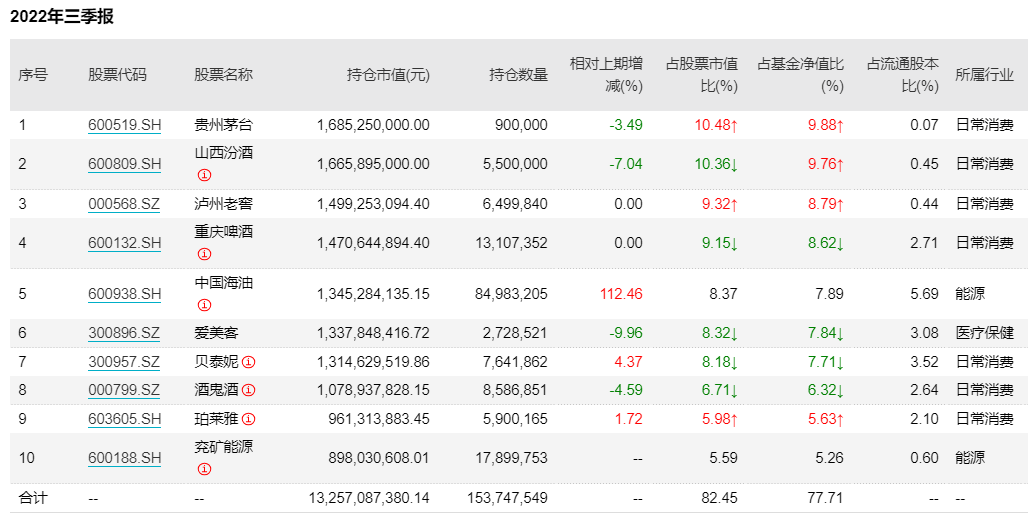

以其代表基金为例,2022年三季度,该基金的前十大重仓股中仅调换了两只,由兖矿能源、中国海油,替代了片仔癀和同仁堂。此外,焦巍还一定程度增加了贝泰妮、珀莱雅的持仓比重,减持了贵州茅台、山西汾酒、爱美客、酒鬼酒。

对于上述操作,焦巍在季报中解释道:“主要原因是短期和长期并存。短期而言在当前的位置,基金经理认为医药的性价比低于大消费类的个股。长期而言,如果现有模式不加以改变,那么中国的创新药很可能陷入一个中期的逆向循环。在新的政策或者重磅药品模式出现之前,估值可以铸就底部,但很难带来长期发展的空间。”

而在消费领域,焦巍认为透过疫情更能看到此消彼长的机会。作为一只消费为主的基金,不应忽视这些可能改变未来格局的公司。因此,在坚守原来消费持仓的同时,将部分原来中药的持仓配置到了具有渠道优势的啤酒和白酒公司。

值得注意的是,两只新晋前十大重仓股的中国海油、兖矿能源,分别以8498.32万股和1789.98万股位列第五和第十位,均属于传统能源的石油石化行业和煤炭行业。

对于增持传统能源类股票的原因,焦巍表示,不能排除传统能源的原油和煤炭行业出现了类似于白酒竞争格局改善并持续的情形。

他反思,2021年基于对周期股的把握不足,忽视了这类公司。在本季度,基于对传统能源行业的学习,焦巍认为,这种行业竞争格局的改善更多是出自于供给侧而不是需求侧的短暂刺激。

“估值低并非买入个股的原因,但当估值低并且相较于其他行业的公司,不需要修复资产负债表,能直接体现在即期分红能力上的时候,这种投资的格局已经类似于当年的白酒企业,需要加以足够的重视和研究。”焦巍称。

此外,在季报中,焦巍还提出,银华富裕主题基金相对于上季度和以前最大的改变,是增加了强现金分红能力公司的配置比重。由于同时需要考量估值、资产负债表修复、供给侧的格局,并且希望有价格弹性,传统的采掘类公司成为少有的标的。

四点投资新认知

作为一位善于从反思和总结中不断迈进的基金经理,在经历今年这轮市场洗礼后,对投资又有了新的认识,他在季报中诚恳地总结为了四点:

“第一,我们擅长于投资人性而不擅长于投资狼性。”焦巍称,自己的投资组合大部分基于大消费领域人性的马斯洛升级需求,从历史上看,对这类需求的投资机会把握较为成功。但与其同时的短板,则在于对于制造业需要狼性进攻的机会把握严重不足。自己总是倾向于从竞争格局和能否维持利润率考虑问题,在竞争残酷的A股投资浪潮中,其实丧失了大部分制造业最快增长曲线投资的机会,但在研读了芒格的讲话之后,他决定坦然面对人性的弱点,不试图高估自己能做不喜欢和不擅长的事情。

“第二,我们偏向于投资ROE而不是PEG,投资分红而不是账面的营收。”在正视自己的弱点之后,焦巍意识到自己对于新技术的理解能力是不足的,对于再融资扩大生产带来营收和 EPS 的接受能力是不够的。那么不如退而求其次,回到投资的原始段位,即赚来的钱能否给股东持续的或者最少是当期的现金回报,而不是账面的资产增加。焦巍认为,对原油和煤炭的投资是这种投资思路的体现,在碳中和的旗帜下,对传统能源的投资越少,这些行业的资本消耗越轻,即期分红可能越丰厚,未来的竞争格局可能也相对轻松。

“第三,我们投资的理论上信奉市场经济和哈耶克,而不是产业政策和凯恩斯。”焦巍表示,其基金重仓的C 端消费基本上是市场竞争和淘汰的结果,这需要长期的大浪淘沙。产业政策往往能够短期带来行业的巨大兴旺和投资机会。这些确实带来了美好的前景和业绩的急剧爆发,也成为优秀基金经理辈出的土壤。尽管如此,如米赛斯所言,市场经济是人类迄今为止能找到的最为有效率且较为理想的资源配置手段。而只有经过市场的充分竞争,摆脱行政资源依赖的公司,才能是投资价值有效交换的标的。

“第四,我们投资于反脆弱而非脆弱。”焦巍认为,在经历了疫情的折磨之后,长期投资者应该感谢过去三年的反脆弱机会,“只有杀不死的,才能使我们更坚强”。在他看来,凡是能够历经这段艰难时期并且加强了自身竞争格局的公司,将更成为本基金投资的基石品种。而不管出于任何原因,受到疫情影响的公司,都需要对其竞争能力和格局予以再评价,给予配置上的调整。

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-11-04 11: 18

2022-11-04 11: 09

2022-11-03 12: 04

2022-11-03 11: 58

2022-11-03 11: 54

2022-11-02 17: 30