编者按:近期,基金三季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

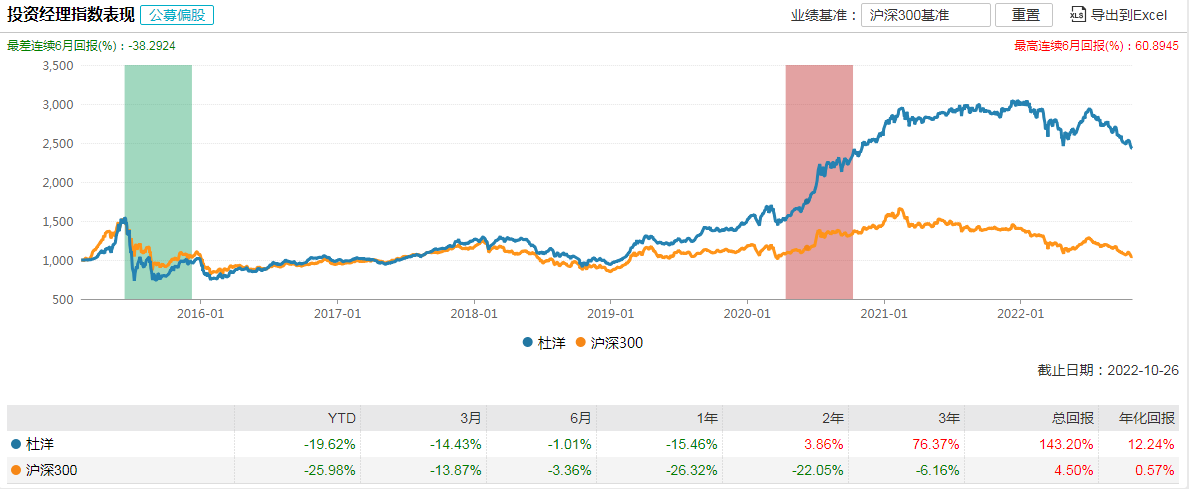

今年以来,市场波动明显,工银瑞信基金知名基金经理杜洋管理的产品三季度业绩也受到一定程度的影响,不过从中长期来看,仍有不少基金跑赢市场同类产品。

已公布的三季报数据显示,杜洋管理的产品集中配置在制造业、金融业和房地产业等稳增长行业,且较二季度均有增配。仓位方面,杜洋管理的产品采取了不同的增减仓位操作。其中,工银瑞信战略转型主题、工银战略新兴产业、工银瑞信新能源汽车股票仓位进一步提升,工银瑞信稳健成长、工银创业板两年定开、工银战略远见股票仓位有所降低。

杜洋表示,三季度国内外环境对资本市场均有压力,展望四季度,加息、通胀、国际政治等风险因素的可预测性不高,在不考虑这些因素的情况下,如果疫情的影响能够缓解,对于内需的释放将起到很强的支撑作用。“复苏不一定很快体现在宏观数据上,但市场信心的重建有可能提前到来。”

本期【调仓风向标】,基金君将为大家详解工银瑞信基金知名基金经理杜洋的三季报及调仓变化。

集中配置稳增长行业

不同产品仓位操作分化

杜洋,2010年加入工银瑞信,现任研究部副总经理、投资总监,基金经理。任职期间曾获“五年持续回报股票型明星基金奖”、“五年期开放式股票型持续优胜金牛基金”等奖项。

目前,杜洋在管产品7只(合并份额计算),分别为工银瑞信战略转型主题、工银瑞信稳健成长、工银战略新兴产业、工银瑞信添安、工银创业板两年定开、工银战略远见、工银瑞信新能源汽车。三季度末合计管理规模为192.66亿元,相较于二季度末的249.93亿元,降幅23%。

产品业绩方面,受市场波动加剧影响,三季度杜洋管理的产品收益率虽然悉数跑赢业绩比较基准,但整体来看表现不佳。不过,拉长时间来看,不少产品表现可圈可点。如工银瑞信战略转型主题任职以来回报达265.3%,年化回报18.33%,同类产品中排名第四;此外,工银战略新兴产业任职以来回报113.99%,年化回报24.18%。

持仓方面,三季度杜洋在管基金集中配置在三个板块,分别为制造业、金融业和房地产业,占净值比依次为40.72%、13.68%、13.31%,较二季度均有增配。此外,建筑业板块、批发和零售业板块、采矿业板块,以及交通运输、仓储和邮政业板块也有增配。科学研究和技术服务业板块、租赁和商务服务业板块,以及信息传输、软件和信息技术服务业板块有所减配。

仓位方面,杜洋管理的产品采取了不同的增减仓位操作。其中,工银瑞信战略转型主题、工银战略新兴产业、工银瑞信新能源汽车股票仓位进一步提升,工银瑞信稳健成长、工银创业板两年定开、工银战略远见股票仓位有所降低。

重仓持股上,整体来看三季度对宁德时代进行减仓操作,新进比亚迪、先导智能,对中国建筑、兴业银行、金地集团等7只个股进行加仓操作。

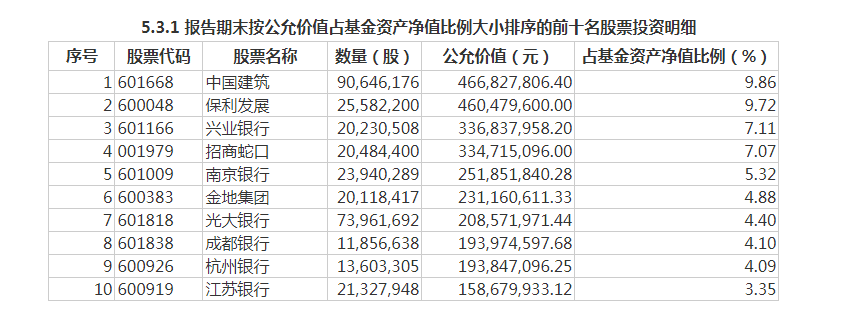

具体来看,在工银瑞信战略转型主题中,杜洋三季度加仓了中国建筑、保利发展、药明康德,其中保利发展加仓21.8%;二季度重仓的华设集团跌出前十大重仓,江苏银行新进前十大重仓。持仓中金融、地产风格更为突出。

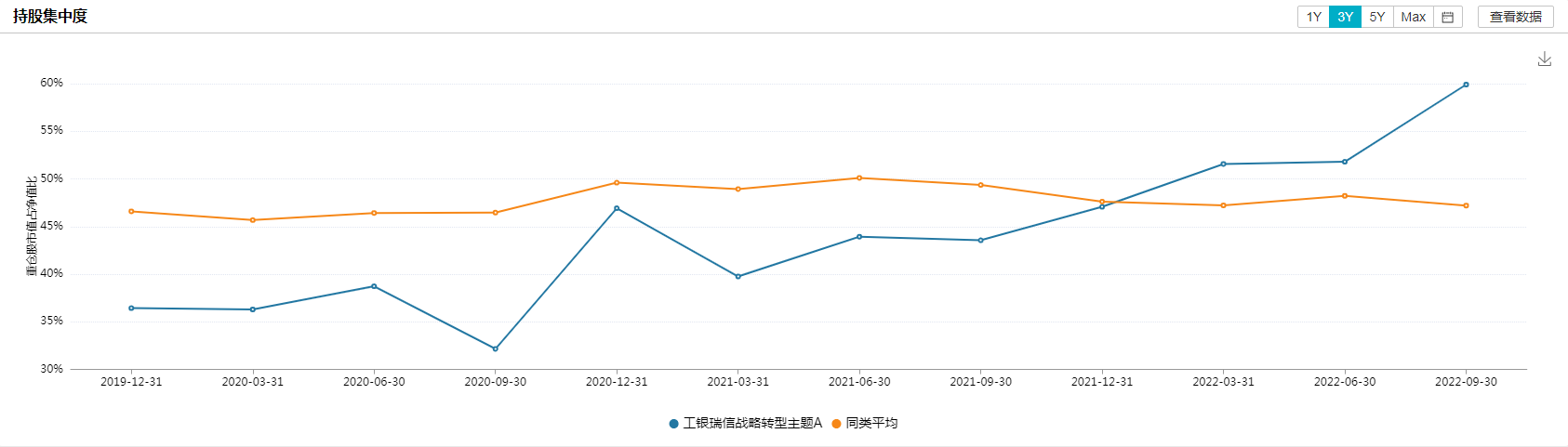

持股集中度方面,与二季度相比,同类平均三季度呈现下降趋势,不过工银瑞信战略转型主题持股集中度上升了8.11个百分点至59.91%。

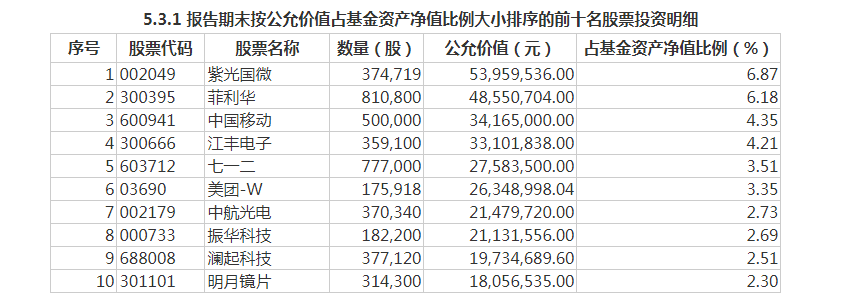

在工银战略新兴产业中,杜洋三季度大幅加仓了紫光国微和明月镜片,加仓幅度分别为87.36%、67.36%;美团-W减仓幅度最大,降幅达55.23%,二季度大幅加仓的菲利华,三季度减仓幅度达17.27%。三季度,紫光国微新晋第一大重仓股,中国移动、江丰电子、七一二、中航光电、振华科技、澜起科技7只个股新进前十大重仓。相比之下成长风格十分明显。

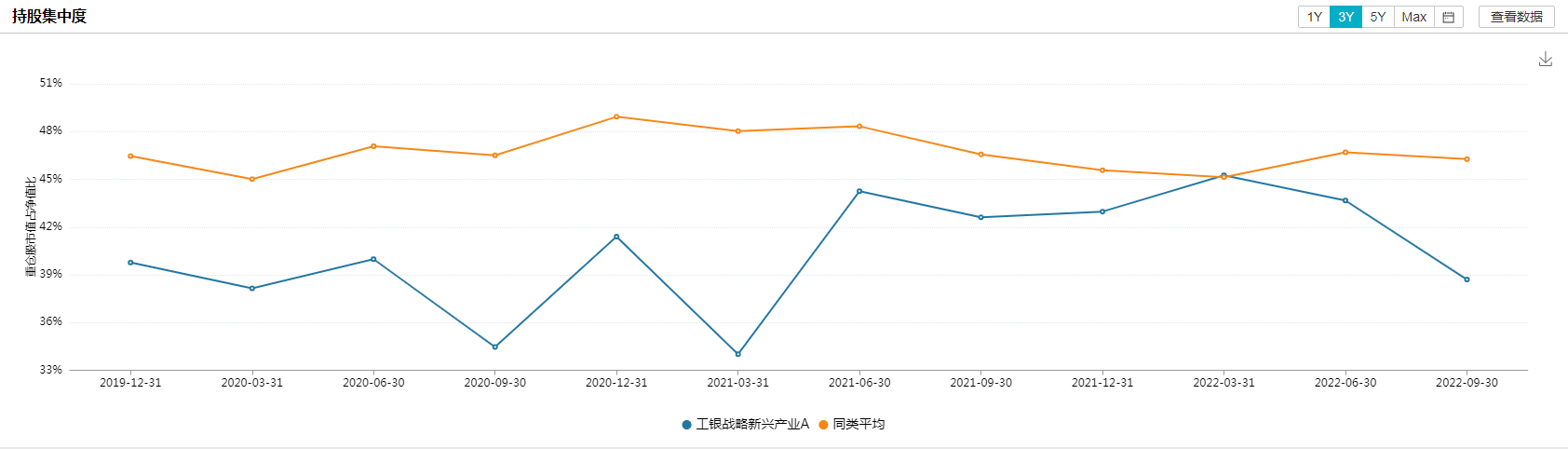

持股集中度方面,与二季度相比,工银战略新兴产业三季度持股集中度下降了4.96个百分点至38.71%。

市场信心重建可能提前到来

看好科技、新能车、军工等板块

杜洋在三季报中分析,盈利向下、流动性收紧和国际关系恶化同时出现在今年,他认为三者或不会长期共存,或者是衰退解决通胀,或者是举国体制来突破技术封锁,或者是选举政治在经济压力下改变。杜洋认为,上证指数重回3000点,估值层面处于相对低位。

展望四季度,杜洋表示,加息、通胀、国际政治等风险因素的可预测性不高,在不考虑这些因素的情况下,如果疫情的影响能够缓解,对于内需的释放将起到很强的支撑作用。“复苏不一定很快体现在宏观数据上,但市场信心的重建有可能提前到来。”

新能源车板块方面,杜洋表示,三季度国内新能源汽车产业链呈现出供需两旺的态势,产业链在供给侧的瓶颈已经基本得到了解决,新车型的智能化水平和性价比较去年有了明显提升,销量维持快速增长。国内新能源汽车产业链承担着能源转型、经济转型的使命,在全球范围内的竞争力不断增强,虽然短期存在着对于补贴退坡、竞争加剧的担忧,但技术创新和品牌建设的动力依然充足,对新能源汽车产业链中长期的发展前景依然保持乐观态度。

杜洋表示,三季度成长风格表现较差,科技板块排名垫底,景气度压力、美国政策冲击和流动性收紧是主要影响因素,“展望明年我们依然看好科技板块的行情,一方面景气度下行和流动性收紧带来的双杀压力在今年充分体现,另一方面美国半导体技术封锁将加速驱动众多领域国产化替代的进程。”

对于工银战略新兴产业,杜洋表示,三季度基金聚焦科技板块,在以基准为锚的前提下,优选高景气赛道,在其中选择竞争格局好,竞争优势明确的个股。具体方向上:1、军工电子,板块业绩确定性较高,格局稳定,在中美对抗的大趋势下军工需求有望超预期;2、汽车智能化,电动车在2021年越过渗透率拐点,智能化在2022年进入0到1阶段,行业处于成长早期,景气度高;3、半导体,全球半导体景气度逐步下移,费城半导体指数跌幅巨大,“我们认为目前的下跌已经反应了大部分业绩下滑风险,展望未来,国内半导体行业部分公司处于成长初期,通过产品扩张和客户扩张持续成长,可抵御周期波动,可能带来长期回报。”

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-11-04 16: 43

2022-11-04 16: 40

2022-11-04 16: 19

2022-11-04 11: 18

2022-11-04 11: 09

2022-11-03 12: 04