编者按:市场这么大,新基金怎么买?新基金是否值得关注,管理人是否值得选择?对此,基金君为大家带来人物库专题【新基人物】,解析新发基金管理人的投资理念。

伴随着市场逐步复苏,新基金发行市场回暖明显,表现活跃。据Wind数据显示,截至11月15日,公募基金新基发现规模已突破1000亿份,创下 2015 年 6 月以来新高。

投资者热情再度被点燃,近期(2024年11月1日至2024年11月30日)有80基金即将发行。在近期的新发基金中,有2只FOF基金、41只股票型基金、11只混合型基金、23只债券型基金,1只QDII基金、2只REITs基金。

新基金发行市场呈现出多元化、活跃化的特点,其中,被动型产品成为发行主力军。中证A500相关指数基金表现亮眼,强劲吸金。据Choice测算,截至11月18日,首批10只中证A500ETF总规模达到1241.97亿元。

具体至行业层面,医药等低估值板块也备受市场关注。11月18日,“2024医疗器械经济信息发布会”召开。会议透露,将深化医疗器械全生命周期监管改革,加快培育和发展医疗器械新质生产力,更好服务公众健康需求。利好消息催化,相关板块也走出一波行情。

此外,债券类资产作为稳健配置的“压舱石”,始终备受市场青睐。

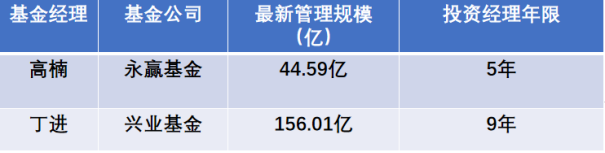

2024接近尾声,基金投资应如何布局?今天,基金君将为大家介绍近两周发行新基金的两位知名的基金经理,他们是永赢基金高楠、兴业基金丁进。

“我选股不倾向于常青树,而是基本集中在三到五年的维度,去寻找这一波产业周期中,能够快速实现自己的收入和业绩放量的公司。”

“A股市场的基本特征决定了,没有什么东西会一直涨,也不会有什么东西会一直跌,所以止盈存钱的概念和我自身投资体系的内核有关。”

永赢基金高楠被业内称为“成长股捕手”。高楠拥有香港大学金融学双硕士学位,具备17年的证券投研经验。2020年,高楠加入“个人系”公募恒越基金,期间凭借突出的业绩管理规模突破百亿大关。

2023年10月,高楠加入永赢基金。现任永赢基金首席权益投资官、权益投资部总经理。

自进入公募领域以来,高楠不断拓展能力圈,涉猎的行业较为广泛。高楠曾表示,他所青睐的行业具备“以3至5年的维度能实现收入与业绩爆发”的共性。

目前,高楠在管基金6只,总管理规模为44.59亿元。(数据来源:Wind,截至2024年11月21日)

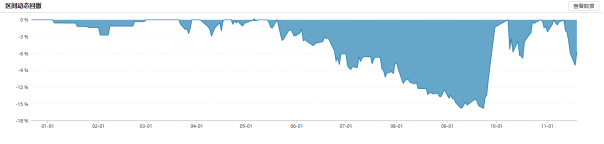

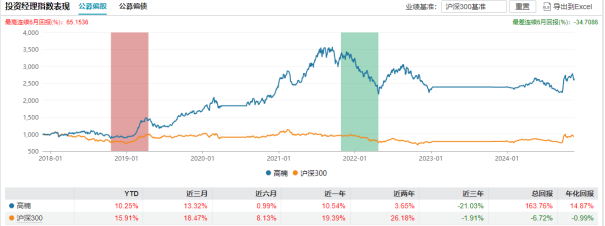

过去三年,高楠代表产品最大动态回撤为-15.79%。整体来看,高楠管理的产品在市场波动中回撤控制相对较好,部分产品回撤明显小于同类平均,体现了其在风险管理上的一定成效。

高楠表示,资产端在复杂的宏观环境中剧烈波动,获取绝对收益的难度增加。

在应对或有风险或潜在机会时,高楠将对确定性的评估作为基金择时和个股选择最主要的考量。结构上,高楠持仓适度均衡,投资组合覆盖传统资源品、电子行业、半导体、金融业等板块。其持仓呈现均衡分散的特点,通过多元的布局增强了组合的抗风险能力。

高楠的择股框架偏向于自下而上,挖掘具有成长确定性的标的。区间收益方面,截至11月20日,高楠的今年以来收益为10.25%,但从他上一波牛市后的表现看,曾出现较大幅度的回撤(区间回撤达到34.7%)。。

在投资中,高楠并不盲目追逐市场的短期热点,聚焦成长性的挖掘。

高楠的投资风格偏成长,擅长左侧布局与右侧验证。高楠主要采用“自下而上”的深度基本面研究挖掘优质标的。

展望2024年四季度,高楠认为9月底开始的这轮行情是权益市场反转的开始。但政策组合拳开始启动,起效还需要时间,所以短期高频数据依然会反应现实暂时的困难。

从估值水平而言,高楠分析, 当前权益市场的估值属于史上低位,资产价格反映了大众对于经济趋势的预期偏弱。在策略上,高楠表示,静待市场转为存量阶段,市场有望出现较为明显的结构性行情。

在高楠看来,行情往往领先经济基本面很久,有时甚至1-2年。因此,高楠用发展和辩证的眼光看待长期的重大战略性投资机会。具体至行业布局层面,高楠将会逐步调整持仓结构,重点在AI、半导体、生物医药和军工等方向寻找优质企业的中长期战略投资机会。

“可转债资产的投资回报主要依赖于其对应股票的上涨,因此构建投资策略一方面需要考虑对股市的判断;另一方面还需要评估转债作为衍生品自身的估值情况。”

丁进拥有12年证券从业经验,具备“卖方+买方”的复合型经验。2015年2月,丁进加入兴业基金,现任固定收益投资部混合资产投资团队副总监。

丁进倾向于自下而上深度研究。行稳致远,丁进通过长期持有弱化择时,逆势左侧布局。目前,丁进在管基金7只,管理规模为156.01亿元。(数据来源:Wind,截至2024年11月21日)

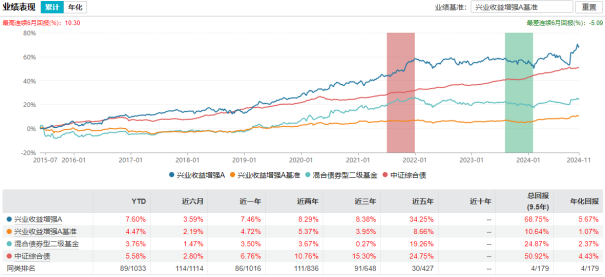

2023年上半年,债市表现亮眼。进入十月以来,伴随着权益市场的强势上涨,债券表现稍有回调。Wind数据显示,近三年来,丁进代表产品最大动态回撤为-6.48%,风险控制表现较强。

丁进以长期视角专注于多资产配置,在 “固收 +” 领域中有着清晰的投资思路。拉长时间线看,在区间收益方面,近6月、今年以来、近1年、近3年、近5年区间来看,丁进均取得不俗的收益表现。

Wind数据显示,截至11月21日,该产品今年以来上涨7.60%,表现优于中证综合债,同类排名居前。

在投资中,丁进以债券资产作为“固收+”产品底仓配置,适度参与久期博弈所带来的时点投资机会。

而在股票资产方面,丁进则将“自上而下”与“自下而上”相结合进行择股。具体而言,丁进自上而下进行行业选择,捕捉前景展望中性或良好的产业。同时,他看重财务运作、股权结构等因素,自下而上挑选公司。

展望后市,基于对权益市场的看好,丁进组合维持中高仓位的权益资产。此外,他降低了可转债仓位,债券资产久期维持中等水平。

行业配置方面,丁进在医药、TMT、新能源、家电、公用事业等板块均衡配置,结构上降低医药板块。此外,丁进看好通信、汽车零部件等大制造板块,并适度加仓。

(基金君友情提示:新基金产品表现依然需要等待时间验证,买基金还是要看基金经理。)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2024-11-22 17: 54

2024-11-20 21: 35

2024-11-20 17: 59

2024-11-15 16: 04

2024-11-08 17: 07

2024-11-08 15: 55