近一周,A股整体小幅反弹,中小创跑输,煤炭交运领涨;债券供给有所下降,收益率继续上行。凯石基金从经济基本面、资金面、政策面、国际面、汇率面及市场面六大维度,为您展望和回顾股市及债市。

市场展望

01

中期股市或继续震荡

短期来看,市场已经在逐步消化俄乌战争引发的情绪冲击,开始逐步转向战争后续影响的领域,因此市场整体呈现出小幅反弹同时部分板块涨幅明显的特征,而这种结构或将持续一段时间。中期来看,市场或继续震荡,行业盈利能力强和政策导向利好的板块将是中长期市场反弹的方向,尤其是经过调整后估值相对合理的行业和个股。

02

中期股债性价比朝中性回归

短期来看,鲍威尔近期发言后,美联储加息悬念已经大幅降低,而俄乌冲突的影响已经演变到对战争持续性和后续发展的交易,债市短期行情较弱。从中长期来看,股债性价比朝中性回归,债市顺势操作即可,可择机做适当止盈操作,如继续调整也是机会。

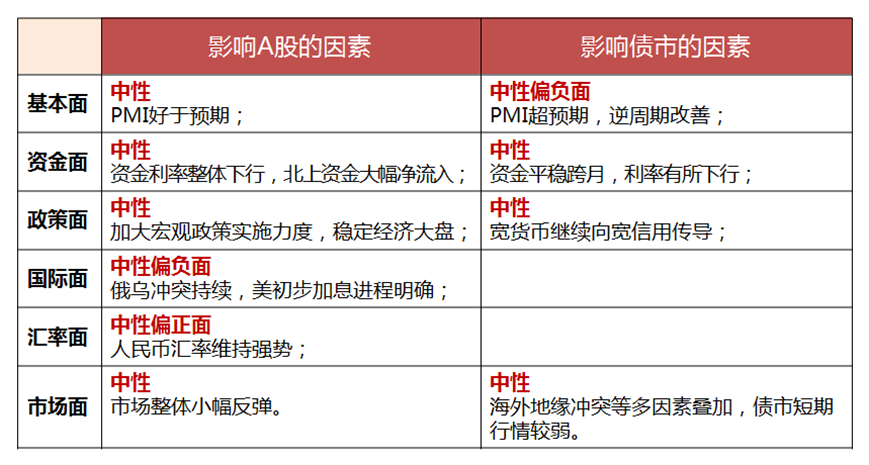

展望后市,影响市场的几大因素方面:

市场回顾

01

经济面

2月PMI超预期,运行稳定

2月PMI为50.2%,运行稳定。2月份,中国制造业采购经理指数(PMI)为50.2%,比上月上升0.1个百分点,企业节后复工复产形势良好,制造业PMI继续在扩张区间平稳运行,需求改善,预期向好,景气水平略有回升。其主要特点:一是供需两端均有所扩张、二是价格指数涨幅较大、三是产业结构调整稳步推进、四是企业预期继续回暖。

2月非制造业商务活动指数有所回升。2月份,非制造业商务活动指数为51.6%,比上月上升0.5个百分点,表明非制造业总体恢复有所加快,服务业景气水平有所回升。

02

资金面

北上资金大幅净流入

资金平稳跨月,利率有所下行。为对冲税期高峰等因素的影响,维护月末流动性平稳,央行在2月底连续多日开展大额逆回购投放,但进入3月后,投放力度明显变小,近一周通过逆回购投放资金6700亿元,又有5200亿元逆回购到期,净投放资金1500亿。

货币利率方面,资金利率有所下行。近一周R001均值为2.0717%,较上期下行9.52BP,R007均值为2.2722%,较上期下行6.3BP,DR001均值为1.9596%,较上期下行15.25BP,DR007均值为2.1210%,较上期下行3.53BP。

两融余额波动不大,北上资金大幅净流入。两融余额方面,截至3月3号,两融余额为17302.62亿元,整体波动不大。南北向资金方面,北上资金近一周净流入102.02亿元;南下资金近一周净流入29.22亿元。

03

政策面

加大宏观政策力度,稳定经济大盘

中央政治局会议召开,审议《政府工作报告》。中共中央政治局2月25日召开会议。会议指出,今年工作要坚持稳字当头、稳中求进。要加大宏观政策实施力度,稳定经济大盘。坚定不移深化改革,激发市场主体活力。深入实施创新驱动发展战略。坚定实施扩大内需战略,推进区域协调发展和新型城镇化。大力抓好农业生产,促进乡村全面振兴。扩大高水平对外开放,推动外贸外资平稳发展。持续改善生态环境,推动绿色低碳发展。防范化解金融风险,守住不发生系统性风险的底线。切实保障和改善民生,加强和创新社会治理。加强政府自身建设,力戒形式主义、官僚主义,努力完成全年经济社会发展目标任务。

进一步健全货币政策和宏观审慎政策双支柱调控框架。2月28日,人民银行召开2022年宏观审慎管理工作电视会议。会议要求,要进一步健全货币政策和宏观审慎政策双支柱调控框架,发挥好宏观审慎管理着眼宏观、逆周期调节、防风险传染的功能,推动宏观审慎政策框架落地生效,强化系统性风险监测、评估和预警,形成标准化的监测评估体系,有序实施系统重要性银行附加监管,建立完善系统重要性保险公司评估与监管框架,依法依规开展金融控股公司准入管理和监管,加强对产融结合的监测和规范,进一步丰富宏观审慎政策工具箱。加强本外币政策协同,提升贸易投资便利化水平。

稳健的货币政策支持高质量发展。2月28日,人民银行货币政策司发布文章《稳健的货币政策支持高质量发展》。稳健的货币政策要灵活适度,坚持稳字当头、稳中求进,根据形势变化和经济高质量发展的要求,灵活适度调节货币政策的力度、节奏和重点,引导金融机构有力扩大信贷投放,增强信贷总量增长的稳定性,引导信贷结构稳步优化,促进降低企业综合融资成本。

地方政府隐性债务状况趋于改善,房地产泡沫化金融化势头得到根本扭转。3月2日,国务院新闻办公室举行新闻发布会。中国银行保险监督管理委员会主席郭树清介绍促进经济金融良性循环和高质量发展有关情况,并答记者问。郭树清表示,地方政府隐性债务状况趋于改善,房地产泡沫化金融化势头得到根本扭转。一批高风险企业和违法违规金融机构得到有序处置。防范外部风险冲击的韧性进一步提高。去年以来房地产市场出现调整,这对金融业(化解风险)来说是好事,但也不希望房地产市场的调整太剧烈,希望能平稳些。郭树清表示,坚决遏制资本在金融领域无序扩张。加强非金融企业投资金融机构的监管,筑牢产业资本与金融资本的防火墙。

04

国际面

俄乌冲突持续,原油屡创新高

俄乌冲突持续,多国出台制裁措施。2月26日,美国、欧盟、英国和加拿大等西方大国突然发表联合声明,宣布禁止俄罗斯的几家主要银行使用SWIFT国际结算系统。德国不仅批准运交大批武器给乌克兰,还称“德国将紧密站在乌克兰这一边”。对此,俄罗斯央行下令市场参与者从1日起拒绝外国投资者的俄罗斯证券卖单,俄央行从28日起恢复在俄国内贵金属市场购买黄金。此外,2月28日,俄罗斯央行将关键利率提升至20%,为近二十年来的最高水平,前值为9.5%。同时,俄罗斯财政部对企业实行强制性外汇销售规定,要求企业必须出售80%的外汇收入。

俄乌首轮谈判结束,但并未取得实质性进展。当地时间3月1日,乌克兰总统泽连斯基在俄乌会谈结束后表示,目前会谈没有取得预期想达到的结果。俄罗斯方面表达了自己的立场,以及结束战争的条件,乌克兰方面从中也得到了一些信号。当乌方代表团返回基辅后,将对这些立场和条件进行评估,到时候将确定如何进行第二轮谈判。

美国2月ADP就业数据超预期。3月2日,美国ADP发布的数据显示,美国2月ADP就业人数增加47.5万人,预期37.5万人,1月前值减少30.1万人。2月ADP就业数据大幅反弹,就业市场表现强劲。具体行业来看,休闲和酒店行业的新增就业人数领先,达到17万人。

鲍威尔支持3月加息25BP。3月3日周四,美联储主席鲍威尔在出席参议院银行委员会的半年度听证时重申,支持两周后的3月FOMC会议宣布加息25个基点,现在判断乌克兰危机是否颠覆美联储利率路径还言之过早。鲍威尔支持3月加息的幅度小于此前市场担心的一次性加息50个基点。他反复承诺,美联储将不惜一切地稳定物价,FOMC将在两周后的会议上揭开本轮加息周期的序幕。但在瞬息万变的国际地缘政治压力下,美联储将在利率问题上保持谨慎态度。

多国股市小幅反弹,原油强势屡创新高。美股方面:道琼斯工业指数、纳斯达克指数、标普500指数的涨跌幅分别为1.72%、0.48%和1.74%。欧洲方面,德国DAX指数、法国CAC40指数、富时100指数近一周涨跌幅分别为-2.52%、-2.19%,0.44%。亚太及新兴市场方面,近一周,恒生指数下跌1.90%;日经225上涨2.34%,孟买SENSEX30指数上涨1.05%。黄金方面,受地缘摩擦引发的避险需求影响,黄金持续上涨,近一周COMEX黄金上涨1.47%,报收1938.40美元,站稳1900。原油方面,原油需求强劲而短期供给依旧乏力,地缘摩擦助推油价持续升温,近一周ICE布油上涨11.47%,报收110.44美元,屡创新高。

05

汇率面

人民币短期进一步走强

人民币短期进一步走强。截至3月3日,美元兑人民币即期汇率报收6.3184,美元兑离岸人民币汇率报收6.3226,上周(2月24日)二者分别报收6.3234和6.3214。近一周人民币指数上涨0.46%,报收126.30点,美元指数近一周上涨0.65%,报收97.73。地缘冲突升级,全球风险偏好大幅波动,人民币和美元受避险需求影响走强。

人民兑美元维持强势。近期,央行货币政策司司长发文表示,让市场供求在汇率形成中发挥决定性作用,增强人民币汇率弹性,发挥汇率调节宏观经济和国际收支自动稳定器功能。

06

市场面

A股整体小反弹,债市收益率上行

市场调整,创业板跌幅领先。近一周,A股整体小幅反弹,中小创跑输。具体来看,近一周上证综指、沪深300、中小板指、创业板指涨跌幅分别为1.49%、0.49%、-1.31%、0.29%。

行业多数上涨,煤炭交运领涨。近一周行业指数多数上涨,31个申万一级行业仅6个收跌。具体来看表现,煤炭(7.11%)、交通运输(6.43%)、综合(5.66%)表现相对较好,电子(-2.82%)、家用电器(-1.47%)、国防军工(-1.33%)表现相对较差。主题方面,中韩自贸区指数(15.87%)、页岩气指数(10.93%)、可燃冰指数(10.24%)表现相对较好,培育钻石指数(-3.80%)、国家大基金持股指数(-2.75%)、无线充电指数(-1.62%)表现相对较差。

债券一级市场方面,供给有所下降。近一周共发行利率债(不包括地方政府债)19只合计1407.10亿元,其中国债1只合计200亿元,政策性银行债18只合计1207.10亿元,供给较上周有所下降。

债券二级市场方面,收益率继续上行。近一周,短期股市情绪的企稳也在一定程度上影响到债市,债券收益率继续上行。利率债方面:1年期国债上行2.19BP至2..67%,10年期国债上行4.25BP至2.8300%;1年期国开债上行14.87BP至2.2522%,10年期国开债上行4.27BP至3.0934%。信用债方面:1年期AAA级企业债收益率上行4.94BP至2.5785%,10年期AAA级企业债收益率上行1.39BP至3.7900%;1年期AA级企业债收益率上行5.95BP至2.8294%,10年期AA级企业债收益上行0.39BP至4.6596%。

注:文中所述的近一周为2022年2月25日至3月3日,数据来源WIND、同花顺。

风险提示 报告仅供参考,不构成任何投资建议或承诺。本材料非基金宣传推介材料,亦不构成任何法律文件。若本材料转载第三方报告或资料,转载内容仅代表该第三方观点,不代表本公司立场。本报告版权归凯石基金管理有限公司所有,未获得本公司事先书面授权,任何人不得对本报告内容进行任何形式的发布、复制。如引用、刊发,需注明出处为“凯石基金管理有限公司”,且不得对本报告中的任何内容进行有违原意的删节和修改。投资有风险,敬请谨慎选择并详细阅读基金法律文件。

2022-03-07 16: 06

2022-03-07 16: 05

2022-03-07 16: 02

2022-03-07 16: 00

2022-03-07 15: 11

2022-03-07 13: 40