市场观点及大类资产配置展望

综述

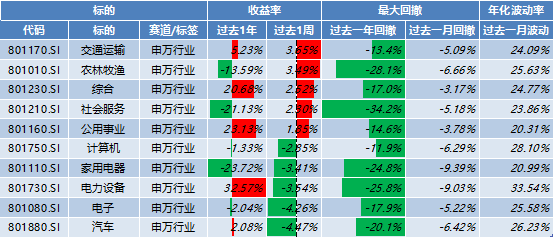

本周A股主要指数涨跌互现。从板块上看,交通运输(3.65%)、农林牧渔(3.49%)、社会服务(2.30%)本周表现较好,汽车(-4.47%)、电子(-4.26%)、电力设备(-3.54%)本周表现较差。A 股近期波动较大,权益方面要以均衡配置为主,建议以低估值蓝筹板块,以及光伏,新能车等估值合适的成长板块为主。

“稳增长”政策效果渐显,需求改善带动PMI回升:2月制造业PMI环比上涨0.1%至50.2%,主要是春节较早使得复工时间靠前启动、就地过年政策提振内需和相对坚挺的外需、叠加积极的财政政策和稳健的货币政策靠前发力等因素,对冲了PMI指数的季节性回落。从结构上看,由于俄乌冲突升级加剧了原油等大宗商品供给不足的预期,使得PMI构成指数中主要原材料购进价格和出厂价格涨幅较大。需求方面,新订单指数环比上升1.4%至50.7%,内需初步回暖;新出口订单指数较上月回升0.6%至49.0%,外需边际改善。预计未来宽松的信贷环境有望进一步提振制造业景气程度,需关注俄乌冲突背景下能源价格的波动对制造PMI指数产生的影响。

3月5日两会召开,《政府工作报告》指出今年的GDP增速目标为5.5%左右,释放强烈的稳增长政策信号。财政政策方面,将从财政来源方面降债减税和财政支出方面增支加码两方面发力。财政来源方面,预算赤字率2.8%重回疫情前水平,跨年度调节资金增至1.27万亿,同时减税退税超预期达到2.5万亿。财政支出规模超预期增加,比去年扩大2万亿以上。货币政策方面,明确稳增长是当前货币政策的第一要务,稳中偏松取向不变,新增“加大稳健的货币政策实施力度”的提法。此外,明确提出“扩大新增贷款规模”,政策对杠杆率容忍度或有提高,宽信用诉求较强。地产方面,仅提“因城施策”或意味从上至下的政策大基调放松可能性较小,地方性的边际放松或是未来的政策方向。基建稳投资方面,要求积极扩大有效投资,适度超前开展基础设施投资。展望后市,需要等待报告配套政策的细节落地,也需要观察房地产和防疫政策的动态调整及政策出台后的落实效果。随着全国两会和大型赛会结束、气温回暖、年季报和经济金融数据陆续公布、3月的美联储议息会议临近,我们将进入一个重要的观察期。在稳增长政策逐步发力的大背景下,有望迎来“价值搭台,成长唱戏”的春季行情。

海外方面,美国2月非农就业人数新增67.8万,远超预期42.3万;鲍威尔已经明确表示3月加息25个BP是合适的;若通胀持续高烧不退,不排除加息50BP的选项。后续需关注3月议息会议中关于加息和缩表的决策,及短期地缘政治风险或将干扰通胀节奏。

01

国内权益

预计后续如下几条主线或有阶段性机会:“稳增长”主线的基建产业链行业、特效药产业链的上游医药原料板块、受疫情修复好转的交运行业产业链和社服行业产业链。同时,可以适当配置一些目前估值相对合理的成长板块,如光伏、消费电子、新能源车。

02

商品

在俄乌冲突背景下,短期内可适当配置大宗商品。近期原油涨价主要由于OPEC短期产能遇瓶颈、疫情对经济扰动减少使得原油需求快速增长,原油在俄乌冲突之前就处于供需趋紧的状态,而冲突加剧了市场对原油供应减少的预期。短期来看,支撑油价高位运行的“低库存+供应偏紧”的基本面并没有改变,预计一季度油价仍会维持高位运行的趋势。受OPEC+产油国逐步增产的影响,供应偏紧的基本面或会在二季度转变,或会改变目前高油价的局面。

03

境外

本周港股下行,主要因为海外地缘政治和美股回调影响。短期来看,随着美国CPI创新高以及美联储依然鹰派的表述,预计美股波动率将加大。

04

汇率

本周五(2022/03/04),10年期美债收益率收1.74,同时,美元兑人民币中间汇率于周五(2022/03/04)收6.3210。国内由于结汇需求坚挺,人民币较为强势。综合来看,受中国出口强劲等因素影响,预计人民币汇率或将脱离美元指数走出独立行情,整体维持韧性。

05

固定收益

资金面来看,短期内流动性进入宽松格局。2月月末隔夜利率波动加大,市场短期流动性较为紧张,或与缴税、缴准等因素有关。目前货币政策还处于宽松的窗口期,随着3月更多稳增长表态和措施的陆续出台,预计或引发市场对于宽信用预期的调整,放大利率波动,建议把握调整之后出现的债市机会。政策端来看,《政府工作报告》的政策基调是稳字当头,把稳增长放在更加突出的位置。GDP预期目标“5.5%左右”,预计货币政策在较长时间内需要保驾护航,降准降息窗口仍未关闭。后续是否降息取决于一季度政策托底基本面的效果,窗口在一季度末。当前债券市场不悲观,考虑到货币政策未转向、降息降准窗口尚未关闭、资金面稳定性仍较好,短端利率确定性较佳,而长端可能受到稳增长政策、全球通胀担忧等扰动,收益率曲线或仍比年初更陡峭。

重点产品回顾

一、相对收益(偏股)

数据来源:Wind;截至日期:2022.03.04,数据区间:2020YTD

数据来源:Wind;截至日期:2022.03.04。

数据来源:Wind;截至日期:2022.03.04,配置比例参考基金波动率等因素设定。

部分资产近期表现

一、大类资产

数据来源:Wind;截至日期:2022.03.04。

二、申万行业(前五后五)

数据来源:Wind;截至日期:2022.03.04。

市场FOF跟踪

01

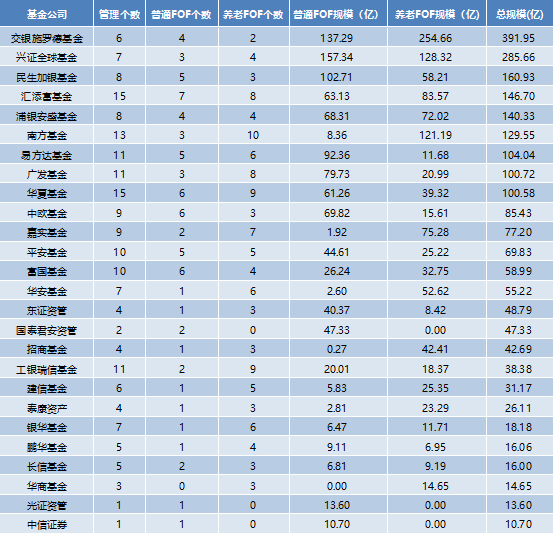

FOF基金公司汇总

公募基金公司在管FOF总数286个(包括正在认购的产品),共66家公募基金有FOF存续产品在管,其中规模在10亿元以上的基金公司共26个,交银施罗德、兴全、民生加银、汇添富、浦银安盛、南方、易方达、广发、华夏、中欧10家的总规模超过80亿元。

数据来源:Wind ,截至日期:2022.03.04。

2022-03-07 16: 10

2022-03-07 16: 06

2022-03-07 16: 05

2022-03-07 16: 02

2022-03-07 16: 00

2022-03-07 15: 11