在能源、工业金属、农业表现强劲的2021年,大宗商品成为主导资产类别。而我们预计,在未来,大宗商品的走势将被通胀担忧、能源转型、地缘政治的紧张局势以及疫情的常态化所影响。

01

通胀担忧和美联储收紧政策

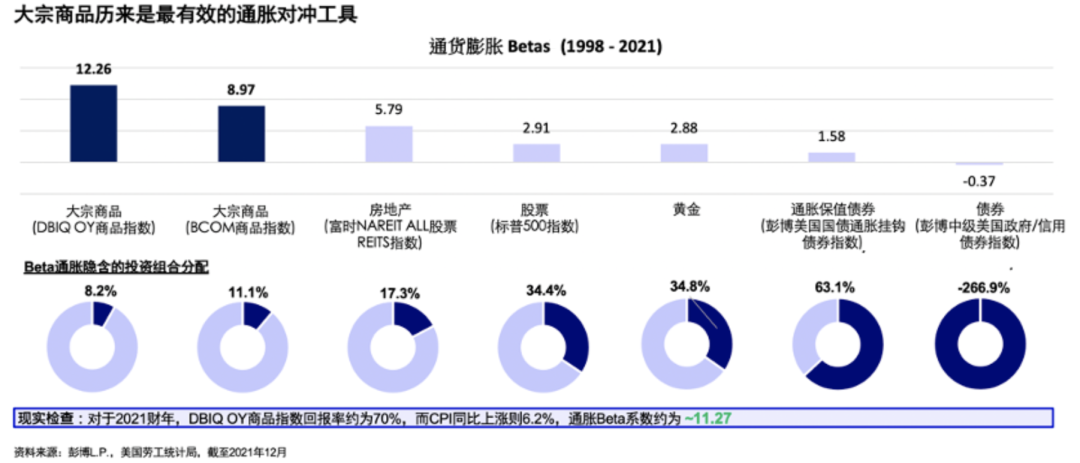

自1970年代以来,通胀高于目标的风险最为明显。2022年2月同比消费者价格指数(CPI)处于7.9%的40年新高位,限制全球大宗商品供应的地缘政治风险,加上全球经济继续恢复正常对原材料的强劲需求,可能会使通胀压力持续升高。

通过通胀Beta可以看出来,大宗商品是十分有效的通胀对冲工具。通胀Beta是资产年回报率与每年最后一天的同比CPI之间的回归线的斜率,一般用于评估资产类别对冲通货膨胀能力的指标。它衡量通货膨胀在特定时间段内相对于资产类别的回报率变化。

02

能源转型

由于疫情,2021 年全球原材料产量减少;极端天气事件增加,导致能源储备枯竭;可再生能源发电欠可靠,加上向ESG推进导致的化石燃料投资不足,让中国在能源转型路上的产生的影响溢出到欧洲。

能源投资不足可能导致更明显的供应风险和波动。平稳的能源转型需求,依赖对石油基础设施的持续投资来确保供应可靠性。

1

国际能源署(IEA)估计石油需求将持续10年以上

2

然而,由于原料面临的ESG审查愈发严格,石油公司一直不愿资助大型新项目和增加产量。“低库存、低备用容量和低投资水平” 的三重赤字,让石油市场极易受到供给侧冲击。

全球“净零” 排放进程持续推进全球市场,对能源转型关键的工业金属的更高需求大幅提升:可再生能源中的金属消耗量是传统电力的5-7倍。

3

随着全球运输车队的电气化加速,“绿色”需求继续令人惊喜,而供应仍然受到限制。

03

地缘政治紧张局势

近期地缘政治的首要考虑是俄乌局势对金融市场影响。俄乌作为大宗商品强国的关键资源国,不断升级的紧张局势对每个大宗商品供应生产商造成了严重破坏,进一步加速全球通胀。我们在之前的文章中也提到过俄乌冲突对资产类别的影响,而俄罗斯和乌克兰作为大宗商品强国,战争和全球制裁造成的供应中断,可能会在未来几年扰乱市场。

此外,伊朗核计划持续构成威胁,中美紧张局势也在持续升级,都可能会威胁商品流通,从而推高商品价格。

04

从流行病转变为地方病

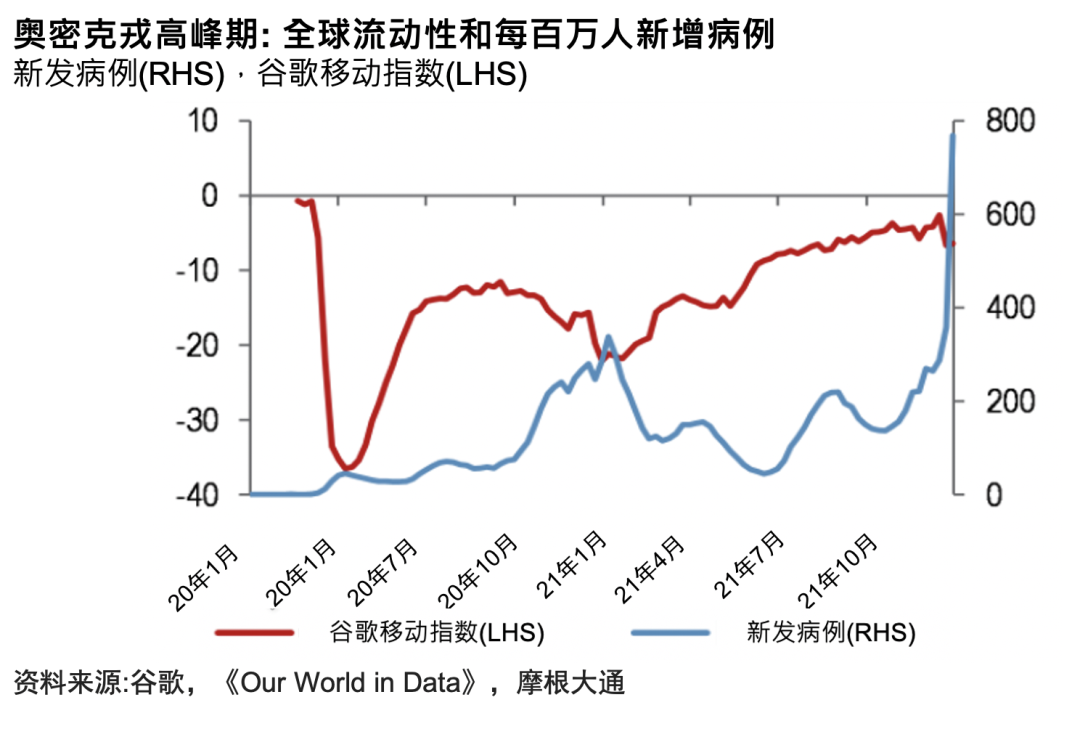

2021年底变种病毒带来的疫情,导致全球感染飙升并超越之前的人数,但对经济活动的影响较之前轻微。

4

而随着全球开始适应后疫情的生活,我们可能会看到对新冠病毒的需求弹性降低,疫苗接种增加和“抗疫疲劳”的心理状态会有所缓冲。

未来主要风险与机遇

展望未来,这些主要风险和机遇值得投资者深入探讨与分析。

1. 花旗研究,通货紧缩,分歧,去瓶颈…和更多的波动,2021年12月6日

2. 彭博,沙特对石油供应崩溃的警告是正确的,2021年12月19日

3. 高盛,2022年展望:周期性疲软已被消化,结构性上行周期仍完整,2022年1月13日

4. 摩根大通,《石油周刊》:下一轮油价上涨,2022年1月5日

本文仅供参考,不构成在授权任何人在任何司法管辖区内的分销、买卖或招揽买卖任何证券或金融产品,也不导向出版或提供景顺上海的微信页面被禁止的司法管辖区内(由于该人的国籍,居住地或其他方式)的任何人。本文所载的信息可能会因应市场动态而改变,景顺不承担更新任何前瞻性声明的义务。实际事件亦可能与假设有所不同。本账号的内容版权归景顺所有,除非另有说明。版权所有。投资涉及风险。景顺或其附属公司或景顺或其附属公司的任何董事或雇员不对任何人依赖此类信息而造成的任何损害或损失(无论是侵权行为或合同或其他方式)承担责任,也不对任何错误或遗漏(包括但不限于第三方来源的错误或遗漏)承担责任。

2022-03-31 11: 49

2022-03-31 11: 47

2022-03-31 10: 09

2022-03-31 08: 39

2022-03-30 21: 11

2022-03-30 20: 37