基金投资中如何减小踏空焦虑

2022-07-05 22:00

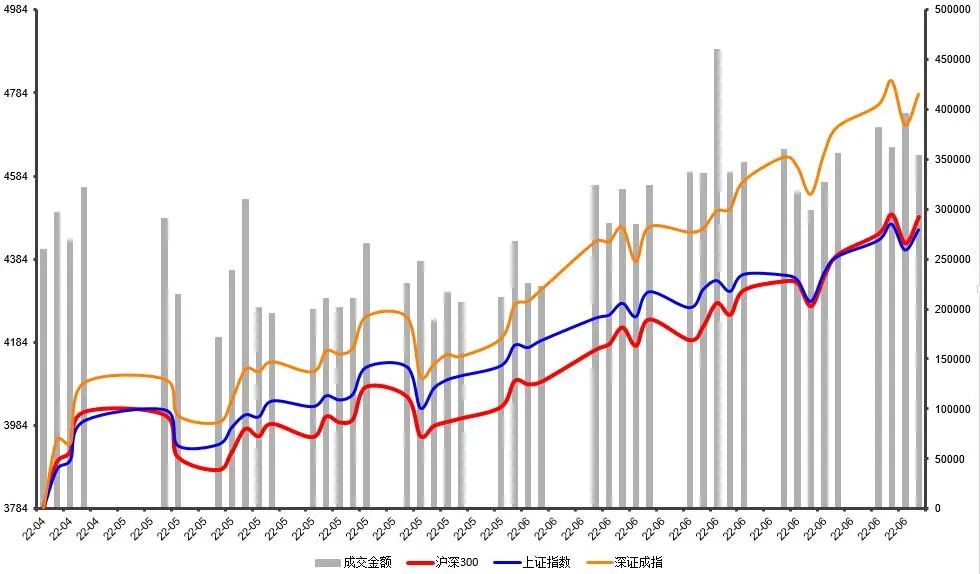

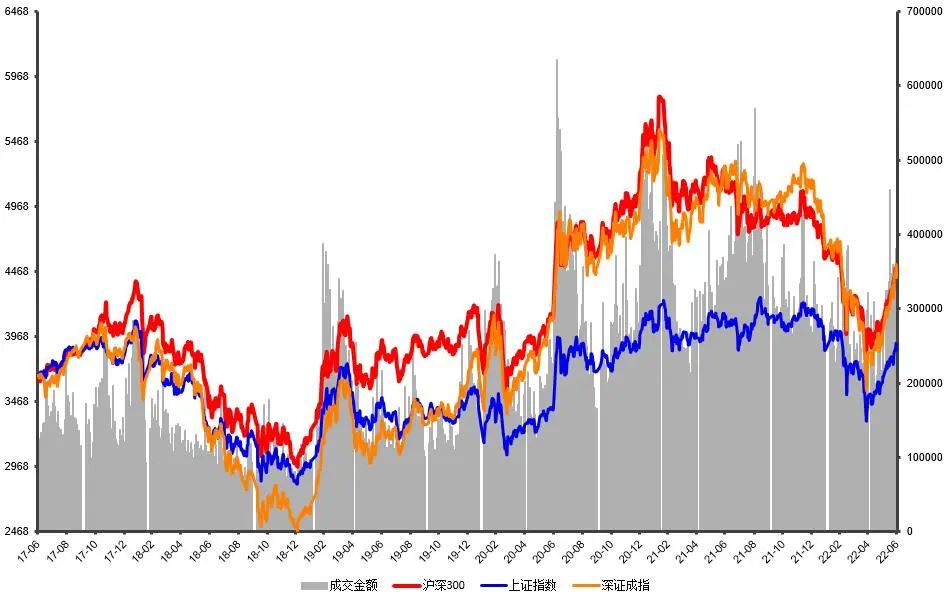

今年以来,市场持续调整,在某些时间段的幅度还一度超出预期,让许多投资者望而却步,甚至一度乱了阵脚,比如我们可能取消了原本想要投入权益基金的计划,比如我们可能在连续下跌的时候停了定投计划,比如我们可能在匆忙中清仓赎回,不愿意看到账户里的持有金额不断“浮亏”缩水,担心继续下跌。然而5月以来,市场回暖明显,许多基金开始纷纷收复失地。人们常说,“一根阳线改变信仰”,所以这种时候,我们又开始感叹“踏空”,觉得错失好机会,不停地问:还能买吗?仿佛现在再买入是要去“追高”了。数据来源:Wind,统计区间:2022年4月26日-2022年6月30日上证指数及深证成指根据沪深300做了可比处理,以方便图形展示但如果我们将时间拉长来看,比如过去5年这样一个中长期的维度,也并没有到很高的位置。数据来源:Wind,统计区间:2017年6月30日-2022年6月30日上证指数及深证成指根据沪深300做了可比处理,以方便图形展示其实,当近期的市场底部还历历在目的时候,我们之所以觉得“贵”,是受到“锚定效应”的心理影响,给我们做“锚定”的价格是4月底时候低点的价格。

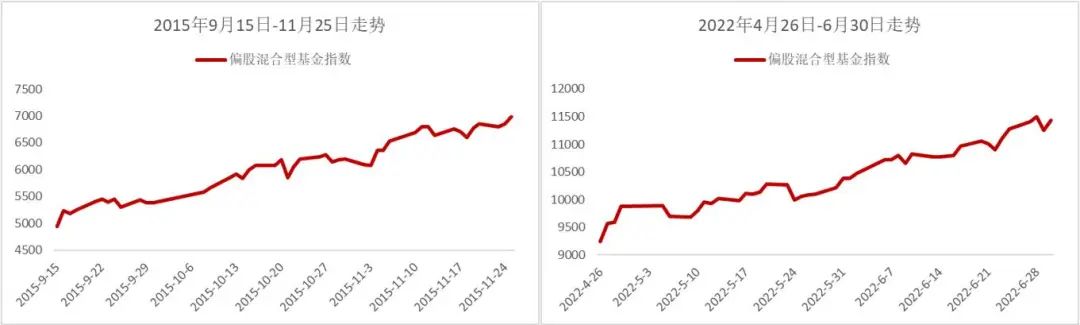

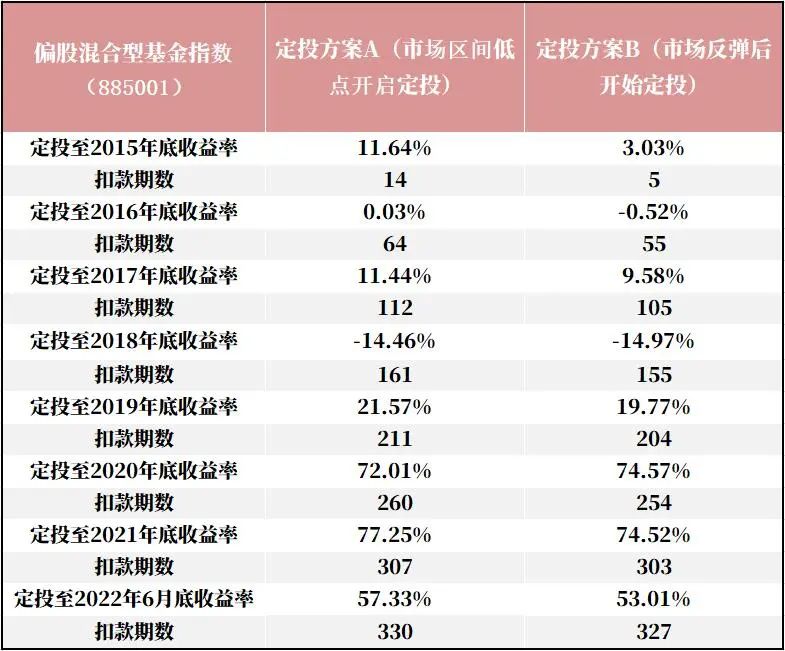

而当我们抱有“还能买吗?”的想法时,其实我们想知道的是:之前4月份没敢买,现在晚了点才买还能继续涨吗?会不会买了之后就开始跌?尽管已经是老生常谈,但基金投资对我们来说,应该是一件长期的事情。而在3月4月的由悲观心态带来的观望踏空,其实也是一种时间和机会上的沉没成本,会让我们牢牢固守在过去已经付出却没有得到回报的想法上面,从而导致踌躇不前,我们需要跳脱其对我们的约束。有一组数据或许可以打消我们缩手缩脚的疑虑,以偏股型基金指数(885001)为例,在2015年6月开始下跌,跌至同年9月15日4948.58点,随后也是在两个月的时间里,到11月25日又上涨至6990.64,期间涨幅超40%。这与当下一波反弹的走势相似。2015年9-11月与2022年4-6月市场走势对比数据来源:Wind(885001) 统计区间:2015年9月15日-2022年6月30日犹豫不决的时候,其实可以尝试基金定投的方式,一定程度上会帮助我们减少对于投资时机的焦虑。假若我们分别在当时的最低时点9月15日和阶段小高点11月25日开始周定投,我们会发现,定投至2015年底的时候两者差距明显,但随着定投时间的持续,两种方式所获得的收益率,是非常接近的。数据来源:Wind(885001) 统计区间:2015年9月15日-2022年6月30日定投方案A起始日期:2015年9月15日,当日偏股混合型基金指数(885001)收盘4948.58。定投方案B起始日期:2015年11月25日,当日偏股混合型基金指数(885001)收盘6990.64。仅测算涨跌幅,不计算实际收益,不计相关交易费率。考虑到定投结束时间可能落在非交易日,因此结果存在一定误差,由于交易日期影响,故每个周期内的扣款期数略有不同。上述结论数据模拟所选择区间有限且依赖多种假设,不保证准确,不作为投资建议。这当中的主要原因在于,定投的时间越长扣款期数越多,其中每一笔对于整体的影响就越小,也因此,不论我们是否能够错过了最低点,只要开始并坚持下去,长期来看都没有太大的差别,都可以收获时间积累的果实。

与此同时,我们也可以从上述数据中看到,由于偏股混合类基金受到股票市场波动的影响,即便是定投的方式,也难免会有短暂的浮亏,但如果能继续坚持,就不会错过未来市场的重新上涨。查理·芒格在谈到长期复利的时候说:没必要的话,绝对不要打断它。风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人公司不保证基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来收益。详情请认真阅读基金的基金合同、招募说明书和基金份额发售公告。基金投资有风险,请审慎选择。