— 、宏观政策面回顾

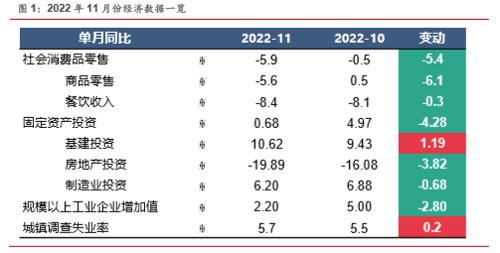

国家统计局12月15日公布了2022 年11月份经济运行数据,中国11月社会消费品零售总额同比降5.9%,预期降2.5%,前值降0.5%;中国11月规模以上工业增加值同比增 2.2%,预期增3.7%,前值增 5%;中国1-11月固定资产投资同比增5.3%,预期增 5.6%,前值增5.8%;11月份,全国城镇调查失业率为5.7%,较上月上升0.2%。将各累计值指标估算出当月值,并进行同比比较,具体情况如图1所示

(点击查看大图)

1、 社会消费品零售总额

11月份,社会消费品零售总额38615亿元,同比下降5.9%。其中,除汽车以外的消费品零售额34828亿元,下降 6.1%。商品零售 34180亿元,同比下降 5.6%;餐饮收入 4435亿元,同比下降8.4%。11月份社零增速继续下探,主要原因是疫情政策调整之后的阶段性冲击所致,居民消 费行为方式尚需一段时间才能匹配政策调整;同时去年11月份为消费景气度高点,导致本月消 费同比降幅加深,预计高基数影响将持续至12月份,明年初出现快速消退。

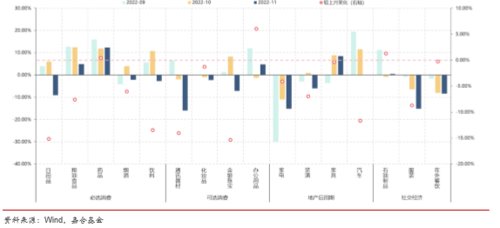

分细项来看,本月消费下降的情况蔓延至更多的分项,且可选消费和必选消费均受到了明显冲击。当月同比边际增速下降较多的分项有日用品、饮料、通讯器材、金银珠宝和汽车,药品、办公用品、石油制品较上月增速加快,化妆品、家具和在外餐饮与上月变化不大,整体呈现出之前表现较好的分项边际冲击更大,此前表现较差的分项没有出现明显改观。由于近期政策调整的幅度较大,居民短期消费习惯与政策出现一定的不匹配,导致前期支撑力量衰退和薄弱分项反弹滞后同时出现,形成对社零总量的较大冲击。虽然短期政策调整成本较为明显,但存量问题也通过政策得到了缓释,消费场景束缚的放开长期有利于消费更全面的复苏。短期叠加高基数效应和春节错位效应,预计明年1月份消费数据企稳回升的概率较高。

2、规模以上工业增加值

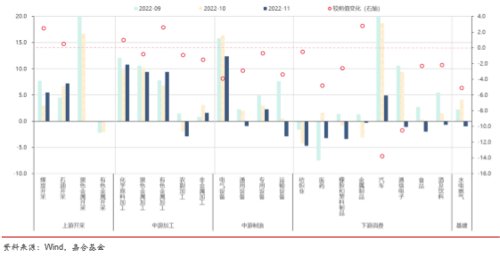

11月份,规模以上工业增加值同比实际增长 2.2%。从环比看,11月份,规模以上工业增加值比上月下降0.31%。1-11月份,规模以上工业增加值同比增长 3.8%。受到北方季节性和疫情范围扩大的方面影响,叠加出口大幅退坡,11月份生产端开工出现了明显下行。近期存量政策已经基 本落地,新增政策临近落地,出现了一定景气度断档期,同时海外逐渐步入衰退区间影响了我国 出口产业链运转,造成了11月份短期内外动力均下行的情况,预计年底政策落地后工业生产增速有望重新回到正常区间。

分行业看,11月份,41个大类行业中有 20个行业增加值保持同比增长。其中煤炭开采和洗选业 增长 5.5%,石油和天然气开采业增长7.2%,农副食品加工业下降2.9%,酒、饮料和精制茶制造 业下降0.7%,纺织业下降4.7%,化学原料和化学制品制造业增长 10.8%,非金属矿物制品业增 长 1.6%,黑色金属冶炼和压延加工业增长9.4%,有色金属冶炼和压延加工业增长 9.4%,通用设备制造业下降0.9%,专用设备制造业增长 2.3%,汽车制造业增长4.9%,铁路、船舶、航空航 天和其他运输设备制造业下降 2.9%,电气机械和器材制造业增长 12.4%,计算机、通信和其他 电子设备制造业下降 1.1%,电力、热力生产和供应业下降 1.0%。

服务业生产指数本月同比下降 0.1%,再次落入负增长区间,主要还是受到疫情扩散影响。国内防控政策调整之后,居民生活和企业生产都将面临短期冲击以及微观制度调整,难以迅速恢复增长动能。往后来看,本次冲击将持续影响 1-2 月,且由于服务业绝大部分属于不可贸易部门,海外需求退坡实质影响有限,恢复基础好于工业端,企稳回升时点更为前置,复苏速度可能更快。

3、固定资产投资

1-11月份,全国固定资产投资(不含农户)520043亿元,同比增长5.3%。其中,民间固定资产投资284109亿元,同比增长1.1%。从环比看,11月份固定资产投资(不含农户)下降0.87%。单月表现来看,基建仍然保持较高强度,政策连贯性加强;房地产投资对于房地产销售的滞后效应逐渐显现,短期恢复的压力较大,近期利好政策落地同样遵循滞后效应,预计明年一季度能够有明显改善;制造业受到出口拖累短期同比增长压力较大,内需强度尚可以及政策呵护维持了制 造业投资较强内生动力。

需求端角度,基建由于政府投资链条较短、政策更为聚焦,受到政策拉动的作用较为明显,承担了下半年主要的稳增长任务。而房地产政策虽然放松幅度较大,但仍然需要微观主体配合以及居民预期恢复等其他因素形成合力,同消费一样短期政策效果还需要持续观察,如果2个月左右时间仍未出现好转将是新一轮刺激政策出台的催化剂。制造业投资属于滞后指标,基建投资高增以及专项再贷款托底下目前仍维持在健康水平,但出口大幅降低的影响尚未显现,房地产投资出现拐点前仍然压力较大。

未来预计基建投资强度将维持,但考虑到波动较大的基数效应,基建投资、制造业投资进入 2023年后同比表现将明显承压,信用总量未出现大幅增长的情况下难以出现高基数下的同比高增,恐将拖累明年投资总量增长。与之相反的是,房地产投资进入2023 年后同比增速将有明显改善。综合来看,12月份投资端数据将维持弱势,中长期投资水平将取决于制造业受到出口退坡的影响时间和房地产投资拐点的时间先后,可能造成明年上半年投资数据的较大波动。

二、本周高频数据回顾

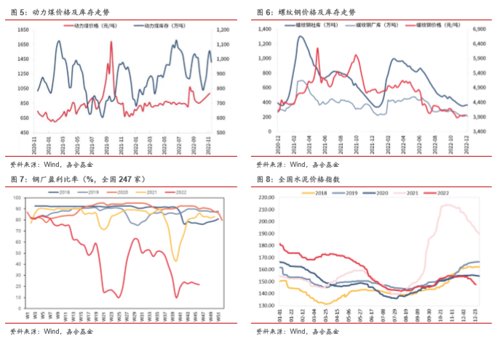

季节性影响,上游需求仍旧低迷。近期国内普遍降温,耗煤量较前期有明显上行支撑煤炭价格小幅走高;冬季北方开工率不足影响钢铁、水泥厂商需求,整体建筑材料上游开工率偏弱;货运方面分化严重,部分疫情较为严重城市货运指数短期受到明显冲击,但全国整体邮政快递、航运班次有明显回升。疫情政策调整后,短期冲击和行业新的运转方式对高频数据有较大扰动,叠加双节临近,高频指标波动将超过往期,短期变化对于总趋势变动的指引性质有所下降。

(点击查看大图)

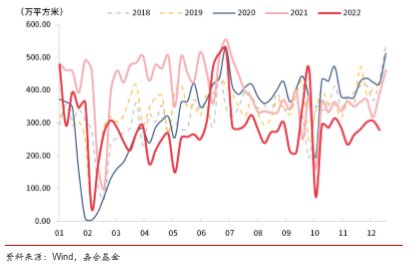

房地产销售面积本周小幅下行,持续弱于往年同期。房地产行业修复尚处于初期,企业现金流和居民预期尚在修复,对于销售和投资数据未形成明显正向影响,预计春节前仍将维持偏低水平。本周全国100大中城市土地成交面积已经出现明显回升,单周成交面积总量超过年内高点,但相较往年仍有差距,房地产行业内生运行动能基础仍在,出现全面性风险的概率较低。

(点击查看大图)

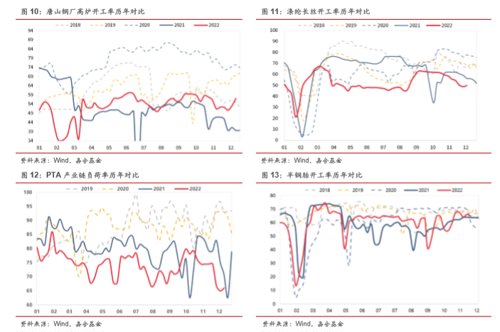

本周开工率数据有所回暖。本周开工率数据止跌,海外需求高峰期已过,纺织产业链开工率维持偏弱水平。高炉开工在螺纹钢价格企稳的情形下有所回升,但受到冬季北方停工影响,整体保持低位运行。汽车轮胎开工率波动性较大,与下游需求近期波动较大有关,但开工率水平维持在历史较高水平。

(点击查看大图)

本周农产品价格基本稳定。猪肉价格下行持续,考虑到年底将近,中期猪肉价格仍然面临上行压 力。鲜果、鲜菜价格调整暂缓,总体CPI指数将在四季度保持平稳趋势。

(点击查看大图)

三 、本周流动性回顾

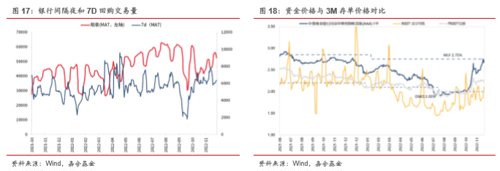

本周央行公开市场共投放490亿元,公开市场共到期100亿元,MLF 超额续作 6500 亿元,本周央行公开市场净投放1890亿元。R001收于1.35%,较上周上行16.03BP;R007收于2.11%, 较上周上行26.25BP。本周央行超额续作MLF缓解银行间市场资金压力,但理财赎回压力仍大,叠加税期因素,银行间资金面持续趋紧。存单价格再次快速上行,影响存款类机构负债端综合成本,存单发行意愿降低也造成了资金面边际收紧。下周14D资金可跨年,关注央行投放和市场需求情况。

(点击查看大图)

四、债券市场回顾

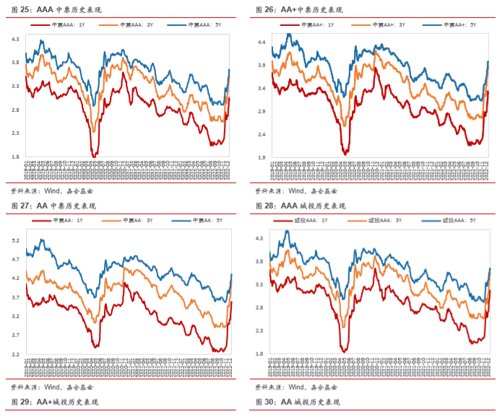

本周利率债小幅震荡,短端债券有所上行。1年期国债收益率上行3.005BP 至 2.32%,1年期国开收益率上行8.02BP至2.48%;10年期国债收益率收于2.89%,下行 0.47BP,10年期国开收益率收于3.04%,上行0.02BP。本周信用债市场继续调整,理财资金多数回流定期存款,存款类机构被动配置利率债导致利率债基本稳定。本周资金面有所偏紧,存单价格上行也较为明显,但 利率债市场整体保持小幅震荡,短端有所上行,长端下行居多,与信用债市场大幅调整出现背离, 主要原因是机构配置行为区别导致。理财产品目前下跌-赎回螺旋仍在持续,居民赎回理财产品后多进行定期存款以保证本金安全,存款类机构由于资产负债约束仅能加大利率债配置力度,且国债优先级高于国开债,使得国债表现较好。基本面方面,预期与现实虽然背离仍存,但并非当前债券市场的主要矛盾,本周经济数字未引起市场单方面的波动,市场主导因素仍聚焦于理财产品短期赎回压力之上。往后来看,理财产品问题的应对方式尚不明朗,需保持警惕,利率债本轮调 整幅度并未充分体现出利率水平的性价比优势,但曲线平坦程度已经接近历史极值,货币政策稳定情况下短端利率安全边际较高。

(点击查看大图)

【信用债】

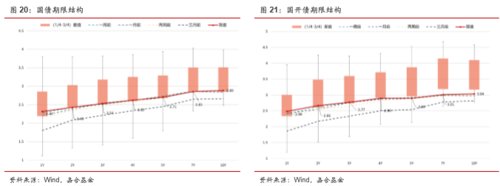

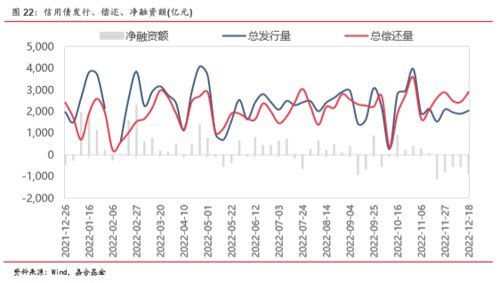

本周(12.12-12.18)一级市场信用债发行量2,045.83亿元,总偿还量2,901.23 亿元,净融资量855.40亿元。分评级来看,本周高评级AAA发行占比为72.09%,AA+发行占比为9.04%。从期限结构来看,1年内发行金额占比52.45%,中长期限发行占比有所减少。本周共有4只债券推迟发行,金额合计23.00亿元;共有64只债券取消发行,金额合计449.05亿元。

(点击查看大图)

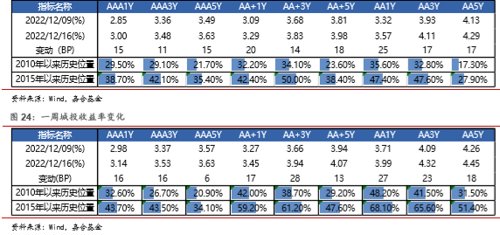

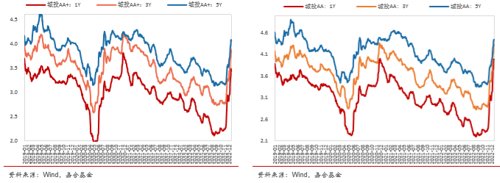

本周信用债收益率整体上行。其中产业债1年期 AA、AA-等级上行幅度最大(25bp);城投债1年期AA-等级上行幅度最大(39bp)

(点击查看大图)

信用利差方面,本周产业债、城投债各等级各期限信用利差均表现走阔,其中产业债5 年期 AA、AA-等级走阔幅度最大(19bp);城投债1年期AA-等级走阔幅度最大(31bp)。

(资料来源:wind,嘉合基金)

风险提示:

本文件中的内容及观点仅供参考,不构成对投资者的任何投资建议,嘉合基金管理有限公司(以下简称“嘉合基金”)或嘉合基金的相关部门、雇员不就本文件涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文件内容而引致的任何损失承担任何责任。

嘉合基金在本文件中的所有观点仅代表嘉合基金在本文件成文时的观点,嘉合基金有权对其进行调整。本文件转载的第三方报告或资料(若有),转载内容仅代表该第三方观点,并不代表嘉合基金的立场,嘉合基金不对其真实性、准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文件的著作权为嘉合基金所有。未经嘉合基金的事先书面许可,任何个人或机构不得将此文件或其任何部分以任何形式进行复制、修改或发布。如转载、引用或刊发,需注明出处,且不得对本文件进行任何有悖原意的删节或修改。

2022-12-19 16: 59

2022-12-19 16: 57

2022-12-19 16: 42

2022-12-19 16: 41

2022-12-19 16: 35

2022-12-19 16: 34