12月债市回顾:

资金面先紧后松,

债市窄幅震荡后走向牛陡行情

ORIENT FUND

12月资金面先紧后松,债市窄幅震荡后走向牛陡行情。12月上旬,央行持续公开市场净回笼,同业存单利率仍维持高位,市场对于后续资金面不确定性持偏谨慎态度,资金分层情况显现,压制短债情绪。12月中旬,MLF平价超量续作8000亿元,资金面边际转松,存单利率下行,短债情绪提振。12月下旬,央行维持公开市场净投放呵护跨年资金面,同业存单利率下行,短债情绪提振。21日工商银行发布《调整人民币储蓄存款利率相关说明》,市场对于存款利率调降的预期升温,当日10Y国开活跃券利率下行近3BP;22日国有大行存款挂牌利率正式调降,利率下行态势延续。截至12月29日,1Y/10Y国债利率分别收于2.08%、2.56%。(数据来源于Wind)

基本面:

PMI继续下降,通胀降幅或缩小

ORIENT FUND

12月CPI和PPI降幅或缩小。12月以来猪肉价格继续下降,鲜菜和水果价格上涨,预计12月CPI同比降幅或缩小。12月以来国际原油价格同比降幅缩小,国内油价、沥青和玻璃价格下降,但国内煤价、钢铁和水泥价格上行,叠加上年同期对比基数显著走低,预计12月PPI同比降幅或转为缩小。

12月制造业PMI继续下降。12月制造业PMI为49%,已连续三个月处于荣枯线下方,其中生产指数、需求指数、新出口订单指数分别为50.2%、48.7%、45.8%,较11月分别-0.5pct、-0.7pct、-0.5pct。非制造业商务活动指数和综合PMI产出指数分别为50.4%和50.3%,仍在扩张区,服务业PMI持平、建筑业PMI上行。(数据来源于Wind)

12月货币市场:

资金利率下行、票据利率分化

ORIENT FUND

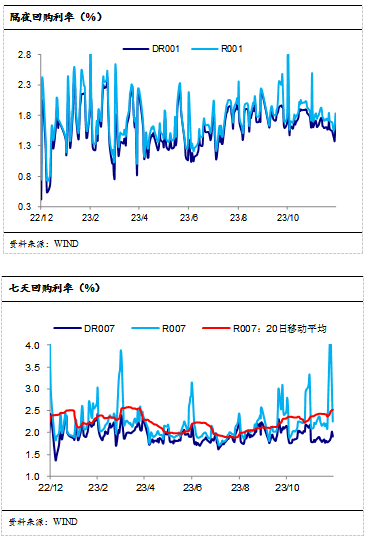

12月(12/1-12/29)央行净投放资金10480亿元。逆回购投放59830亿元,逆回购到期58250亿元;MLF投放14500亿元,MLF到期6500亿元;国库现金投放1800亿元,国库现金到期900亿元。

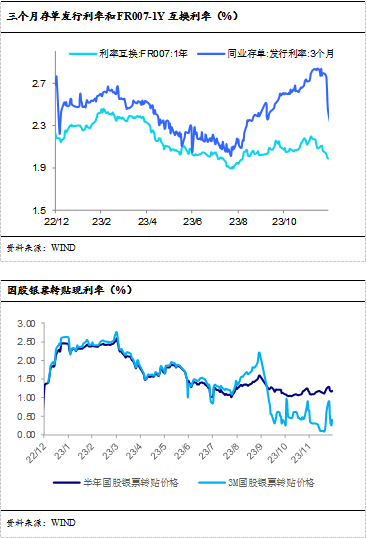

资金利率下行、票据利率分化。12月R001月均值下行17BP至1.75%,R007月均值上行15BP至2.50%;DR001月均值下行16BP至1.61%,DR007月均值下行14BP至1.84%。3M存单发行利率、FR007-1Y互换利率先上后下;12月票据利率分化,半年/3M国股银票转贴价格月均值分别为1.16%、0.30%,较11月分别环比上行5BP/下行27BP。(数据来源于Wind)

12月二级市场:

债市牛陡行情

ORIENT FUND

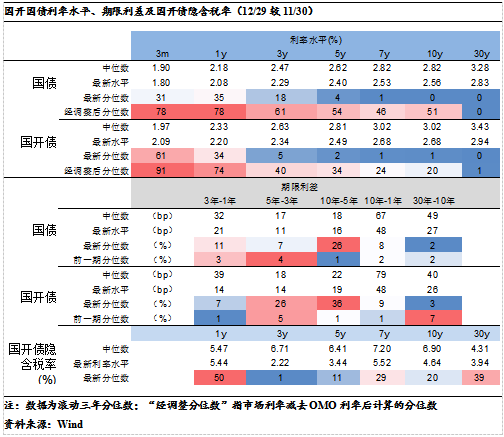

相比于11月30日,12月29日1年期国债收益率下行26BP至2.08%,10年期国债收益率下行11BP至2.56%;1年期国开债收益率下行30BP至2.20%,10年期国开债收益率下行9BP至2.68%。

国债&国开债利率所处分位数整体下行,期限利差走阔。除10Y、30Y外,各关键期限隐含税率整体下降。10Y国开债隐含税率由3.53%上升至4.64%,位于20%分位数水平。(数据来源于Wind)

12月信用市场:

信用利差多数走阔

ORIENT FUND

12月份信用债收益率水平相比上月整体下行,信用利差多数走阔。根据Wind数据显示,从12月份收益率水平来看:1年期各等级中短票下行20-23BP,城投债下行16-22BP;3年期各等级中短票下行17-28BP,城投债下行20-24BP;5年期各等级中短票下行16-20BP,城投债下行19-24BP。12月份信用利差方面,1年期各等级中短票利差走阔7-11BP,城投债利差走阔8-14BP;3年期AAA、AA中短票利差走阔1-6BP,AA+中短票收窄5BP,AAA、AA+城投债利差走阔3BP,AA城投债利差收窄1BP;10年期各等级中短票利差收窄3-7BP,城投债利差收窄6-7BP。(数据来源于Wind)

1月债市前瞻:

防守为主,或可关注阶段性机会

ORIENT FUND

基本面方面,11月各项数据显示国内产需两端动能出现分化,在政策的发力支持下,供给端恢复速度好于需求端,但整体向上恢复的弹性稍显不足。12月制造业PMI受制于国内需求端走弱、海外备货季节性走弱和红海事件等地缘政治的影响再度下行。中央经济工作会议对24年财政加码定调较为中性。

政策方面。货币政策方面,12月中旬MLF平价超量续作,冲淡市场对降准的预期;12月末,四大行先后宣布调降存款利率,市场对24年一季度降息的讨论再起。产业政策方面,北京、上海先后宣布调降首付款比例,地产政策的脉冲进入尾声;三大工程、万亿国债投向水利项目等政策导向对中上游开工投资有一定提振。财政政策方面,中央经济工作会议定调明年财政政策,总量适度、节奏精准或成为明年政策的关键词。在化债政策不断推进过程中,融资平台新增发债受到限制,地方政府显性债务规模增大,经济增长对财政、准财政的依赖性增大。

整体而言,债市情绪12月再次积极,但利率债收益率下降较快,后市债市策略或略带谨慎,或可关注组合流动性,防范债市回调带来的压力。(数据来源于Wind)

(市场有风险,投资需谨慎)

2024-01-08 17: 10

2024-01-08 16: 40

2024-01-08 16: 36

2024-01-08 16: 34

2024-01-08 16: 03

2024-01-06 19: 37