编者按:近期,基金四季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

郑巍山虽然管理公募基金的时间不长,但已成为银河基金的一面旗帜。银河基金的标杆性产品——银河创新成长自2019年5月起便由他来管理。在他手里,这只百亿基金不仅继续保持业绩领先优势,净值规模也在不断增长。

郑巍山有着“科技匠人”之称,源于他对科技板块的长期深耕与专注。他表示,通过对科技板块投资的长期跟踪与研究,坚信未来在科技领域中国会涌现出具有全球竞争力的公司,特别是在硬科技领域。

在投资中,郑巍山很看重数据跟踪和验证,也不自我迷信。“风格不漂移“是他一直坚持的理念,即便在科技板块在出现短期回调时,还是会坚持专注发掘具有长期发展潜力的公司,不太参与短期题材热点主题投资。

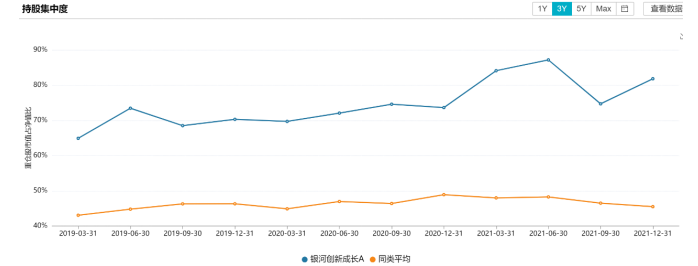

刚刚披露的2021年四季报显示,跟前三季度一样,郑巍山管理的产品在去年底时股票仓位仍在90%以上,持股集中度虽然下半年来有所下降,但依然保持较高水平。

持仓组合方面,郑巍山管理的基金去年四季度以科技及应用领域为配置主线,主要投资方向为新能源、半导体、云计算、5G及应用、消费电子、汽车电子等。

郑巍山表示,2022年仍然会延续科技赛道的投资,将会更加注重产业基本面研究。他认为,半导体、新能源产业链依然会是科技行业最好的领域,但2022年预计大概率也是分化的行情,需要去深度挖掘个股,整个行业的趋势性机会应该放低预期。

本期【调仓风向标】,基金君将为大家详解银河基金基金经理郑巍山的四季报及调仓变化。

持股集中度超80% 全年保持90%高仓位运作

郑巍山虽然只有不到三年的公募基金管理经验,但他的研究经验达7年,这为他深入科技行业打下了坚实的基础。管理业绩便是最好的证明,以他管理时间最长的银河创新成长为例,该基金自2012年成立以来至今累计回报已超6倍,其中,自他2019年5月接管以来任职回报已达175%,年化回报45.04%,位居同类基金前10%。他管理的另一只银河和美生活自2020年2月以来任职回报也超过60%。

虽然郑巍山目前只管理2只基金,但在管公募基金规模已接近200亿元,其中银河创新成长由三季度末的158.36亿增至173.78亿,单季度增加超15亿,银河和美生活单季规模也有所增长至7.35亿元。

郑巍山在管基金一览

刚刚发布的基金四季报显示,其代表基金主要以科技及应用领域为主,主要投资方向为新能源、半导体、云计算、5G及应用、消费电子、汽车电子等。另外一只配置依然是具有创新属性的科技领域,主要投资方向为半导体产业链、5G 及应用、汽车电子、消费电子等。

其中,其代表基金适当降低了部分设备材料公司持仓,优化了设计类公司持仓结构,增加了优质车用功率 IDM 持仓。另外一只则与宁指数更靠近一些,保持了新能源汽车、光伏的配置,减少了半导体的配置,增加了新材料的配置。

具体来看,其代表基金前十大重仓股中,第八和第九大重仓股卓胜微和芯源微淡出,新增时代电气和瑞芯微,分别位列第二和第十大重仓股。其余8只个股只是持股数量有所变化,比如韦尔股份、北方华创、万业企业、士兰微、沪硅产业、中芯国际被增持,思瑞浦、圣邦股份出现减持。

在另外一只基金前十大重仓股中,只有士兰微淡出,新增固德威,其余9只个股只是持股数变化。比如,宁德时代、迈为股份减持,隆基股份、比亚迪不变,思瑞浦、赣锋锂业、华友钴业、天齐锂业增持,其中思瑞浦增持3.4万股,增幅超过60%,由三季度末的第十大重仓股升为第一大重仓股。

银河创新成长去年四季度末前十大重仓股

银河和美生活去年四季度末前十大重仓股

值得一提的是,四季报显示,跟前三季度一样,郑巍山管理的产品在去年底时股票仓位仍在90%以上,可以说全年都保持了高仓位运作。

与此同时,两只基金持股集中度虽然去年下半年以来有所下降,但依然保持较高水平。其中,代表基金前十大重仓股占比81.82%,另外一只十大重仓股也有77.14%,比同类平均水平高出三四十个百分点。

2022年延续科技赛道投资 半导体、新能源产业链仍是最好领域

郑巍山在四季报中表示,2022年仍然会延续科技赛道的投资,将会更加注重产业基本面研究,一如既往的延续基本面精选个股的方法,积极的寻找高景气度和增长确定性较强的科技标的。

在他看来,半导体、新能源产业链依然会是科技行业最好的领域,但2022年预计大概率也是分化的行情,需要去深度挖掘个股,整个行业的趋势性机会我们认为应该放低预期。

郑巍山专注成长股的研究,在科技股投资中非常看重产业趋势的持续性和方向性,希望能找到未来两三年趋势的方向性资产并进行紧密跟踪,通过产业数据验证并修正自己的逻辑,提高配置效率。

此前谈及为何关注科技板块的长期投资时,他表示,通过对科技板块投资的长期跟踪与研究,坚信未来在科技领域中国会涌现出具有全球竞争力的公司,特别是在硬科技领域。 “风格不漂移“是他一直坚持的理念,围绕这个投资理念,郑巍山自下而上挖掘成长股,首先对行业进行比较,其次,从细分子行业中选择优质或预期差较大的公司,在公司选择上关注公司未来成长性和在产业链的核心地位。他相信好的公司ROE和盈利水平在未来都会体现出来,最终能带来戴维斯双击。根据对行业长期紧密的跟踪以及产业周期的把握,郑巍山偏爱左侧布局,他认为相比天花板,趋势和拐点较容易判断,而左侧布局空间相对更大一些。

此外,郑巍山指出,在科技发展过程中,阶段性波动无法避免。在出现短期回调时,还是坚持专注发掘具有长期发展潜力的公司,不太参与短期题材热点主题投资。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-01-26 12: 11

2022-01-26 11: 03

2022-01-25 15: 18

2022-01-25 17: 27

2022-01-25 18: 25

2022-01-24 20: 39